אני מביט על מניית רמי לוי זה תקופה לא קצרה, פחות או יותר קרוב לשנה, ומתקשה לחבר בין שווי השוק לביצועים שהיא מציגה. זה לא שאני עומד נדהם ומשתאה מול התופעה, שכן אני חושב שדי ברור מה עומד בבסיסה, אבל נדמה לי שיש כאן יותר מקורטוב של הגזמה.

שווי השוק של החברה מדשדש כמעט שנתיים, והסיבה לכך אינה נעוצה בתמחור ליברלי בנקודת המוצא, שכן זה ביטא כבר אז שמרנות יתרה. קיימות סיטואציות שבהן יש לכך הצדקה, בדרך-כלל כאשר התוצאות הכספיות נמצאות במגמת ירידה, אבל במקרה של רמי לוי התרחשה תופעה הפוכה - ההכנסות צמחו, הרווחיות השתפרה, אבל השמרנות הפיננסית רק התעצמה.

למה הכוונה? לכך שמכפיל הרווח הידרדר עמוק מתחת לממוצע בתעשייה. קשה למצוא לסתירה הזו הצדקה, מה שמוביל אותנו להשתמש במונח החמקמק "סנטימנט" כהסבר לתופעה, כך שהייתי רוצה לגעת בשתי סוגיות שמזינות אותו לאחרונה.

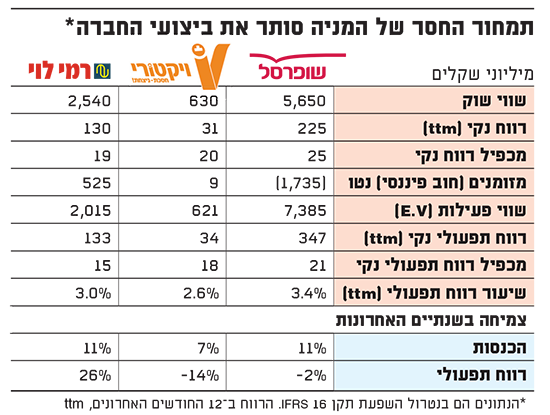

תמחור החסר של המניה סותר ביצועי החברה

■ קופיקס - השפעה שלילית, אבל לא מהותית: ההד התקשורתי שעוררה חברת קופיקס, גם כשהיא הייתה עצמאית, היה הרבה מעבר לגודלה ולמשמעותה העסקית. זה לא השתנה גם לאחר שהיא נמכרה, כך שגם היום, פעילותה הכושלת מהווה מבחינת רמי לוי סוג של עננה.

זה מגוחך, שהרי ההשפעה של קופיקס על הרשת הכוללת זניחה. מעבר לכך, הפסדיה של קופיקס אינם בבחינת "גזרה", שהרי אם רמי לוי לא תצליח להעלותה על פסים של רווחיות, היא פשוט תיסגר - ודי במהירות.

■ בקרה פנימית רופפת: בתחילת שנת 2018 הודיעה רשות ניירות ערך כי בבדיקה שערכה נמצאו ברשת רמי לוי ליקויים בבקרות הפנימיות וטעויות באומדנים חשבונאיים, אשר לא הייתה להם השפעה מהותית - לא על התקופות הקודמות ולא על התקופה השוטפת.

עם זאת, במסגרת הפקת לקחים, רמי לוי עיבתה את מערך הכספים והביקורת, תוך החלפת רואה החשבון לאחת מהפירמות הגדולות. גם רואה החשבון החדש ציין, בדוח השנתי הראשון שביקר, כי קיימת חולשה בבקרה הפנימית, אבל בדומה למה שרשות ניירות ערך אמרה, לא הייתה לכך השפעה על הדוחות הכספיים של החברה.

כל זה לא ממש עזר למניה, שכן באותו היום היא צנחה, ומאז גם לא התאוששה. העניין הוא שאותו רואה חשבון כבר סקר שני דוחות כספיים נוספים, שבהם לא הופיעו הערות והסתייגויות - אז מדוע שוק ההון נותר עם תחושתו הלא נוחה? הרי מלכתחילה לליקויים הללו לא הייתה השפעה מהותית, בוודאי לא צל צלה של הטעיה, כך שאם המשקיעים התייחסו בכובד-ראש להערת רואה החשבון הראשונה, הייתי מצפה שהם ינהגו כך גם כשאין לו שום הערה. נכון, יש הבדל בין דוח מבוקר לבין סקירה, כך שההערה האמורה עלולה לחזור בדוח השנתי הבא, אבל לא ניתן להתעלם מהעובדה שחוות-הדעת האחרונה נקייה.

נראה לי שמיציתי את הניסיון למצוא הסברים לסנטימנט השלילי שממנו סובלת המניה, כך שאעבור למספרים עצמם - כלומר לתמחור ולביצועי החברה.

■ תמחור שמרני באופן קיצוני: מכפיל הרווח הנקי של רמי לוי עומד על 20, כך שעל פניו הוא נראה הגיוני וסביר. הבעיה, או יותר נכון השגיאה, היא שמכפיל הרווח הנקי מייצר במקרה הזה הטיה אלימה - שכן הוא מתעלם מיתרות המזומנים האדירות של החברה. כמה אדירות? למעלה מחצי מיליארד שקל, שהם חמישית משווי החברה.

העיוות האמור בולט ביחס למתחרות, שכן אם בוחנים את התמחור על בסיס השוואה נכונה, מגלים כי רמי לוי נסחרת בחסר מובהק - ובצורה חריפה. הביטו בטבלה, בשורת מכפיל הרווח התפעולי - הפער בין רמי לוי למתחרות עמוק ומשמעותי. תאמרו, אולי זו תוצאה של ביצועים נחותים? להפך, אלה של רמי לוי עדיפים.

■ צמיחה עודפת: כשמתבוננים על השנתיים האחרונות, שזו תקופת הדשדוש של המניה, רואים שהרווח התפעולי של רמי לוי דווקא צמח בצורה מרשימה - והוסיף לעצמו 26%, בהשוואה לנקודת המוצא. מה עשו המתחרות במהלך התקופה? שופרסל דרכה במקום, בעוד שהרווח של ויקטורי רשם נסיגה.

■ הרווחיות השתפרה: ההכנסות של רמי לוי צמחו בצורה דומה למתחרות, כך שמה שהוביל לצמיחה העודפת ברווח התפעולי זו הרווחיות שהשתפרה - ולא בפתאומיות, אלא בהדרגה שמעידה על מגמה.

■ רמת סיכון נמוכה: אם מכפיל הרווח נמוך והצמיחה עדיפה, אז נשארנו עם פתרון אחד אפשרי למשוואה - תמחור החסר נובע מרמת סיכון גבוהה. איך לומר, על דרך השאלה, עם יתרות מזומן ונזילות כמו של רמי לוי, איזה בסיס יש לכזאת טענה? מעבר לאיתנות הפיננסית עצמה, הרי אם תתפתח תחרות חריפה, לרשת של רמי לוי יש הרבה יותר אוויר לנשימה. אומר זאת באופן הבא: אם כבר מדברים על סיכון, אז מניית רמי לוי לא אמורה לקבל קנס - היא ראויה להטבה.

■ שורה תחתונה: כשמתעלמים מהרעשים ומתמקדים במספרים, המסקנה המתבקשת ברורה - מחיר המניה של רמי לוי עושה עוול לביצועי החברה, מה שהופך אותה להזדמנות השקעה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.