הרבעון השלישי של 2019 הרע עם קבוצות הביטוח הגדולות, שבצל המשך גידול בבסיסי הפעילויות העסקיות שלהן חטפו מכה חזקה מכיוון אחד עיקרי - ירידה משמעותית נוספת בעקום הריבית. ירידה זו הובילה להגדלת עתודות מצרפית של כ-4.9 מיליארד שקל לפני מס, שנגרעה מהשורה התחתונה בענף הביטוח.

מציאות זו הובילה להגדלת עתודות בגין הקיטון בריבית חסרת סיכון בהיקף של 6.4 מיליארד שקל מתחילת 2019 - ולהקטנה דומה, לפני מס, ברווח המצרפי. בלעדיה, היה הענף מציג תוצאות חזקות מאוד בתלות בעסקיו "הרגילים".

בשורה התחתונה רשמו שש קבוצות הביטוח הגדולות - הראל, הפניקס, מגדל, מנורה מבטחים, כלל ביטוח ואיי.די.איי ביטוח (המוכרת לציבור בשם "ביטוח ישיר") - הפסד רבעוני מצרפי כולל של כ-1.04 מיליארד שקל, לעומת רווח כולל 1.16 מיליארד שקל שנרשם ברבעון השלישי של 2018. למעשה, רק שתי קבוצות ביטוח הצליחו להציג רווח כולל חיובי בשורה התחתונה: הפניקס, שהרווח הכולל שלה הצטמק בכ-92% ביחס לרבעון המקביל; ואיי.די.איי, שהמניה שלה אמנם נשחקה מאוד ביחס לשיא, אבל עדיין ממשיכה להציג רווחיות גבוהה ואיתנה כבעבר.

רבעון הפסדי לענף הביטוח

גידול של 6% בפרמיות ובדמי הגמולים

התמונה המצרפית שונה בהרבה במבט על התוצאות מתחילת השנה, כשרק חברה אחת מפסידה (כלל ביטוח) ועוד אחת (מגדל) נחלצת מהפסד בשורה התחתונה, בגלל שינוי חשבונאי שיצר לה רווחי שערוך. מתחילת 2019 רשמו הפניקס, הראל, מנורה מבטחים, איי.די.איי ומגדל רווחים שנעו בין 128 מיליון שקל (מגדל) לבין 579 מיליון שקל (הפניקס).

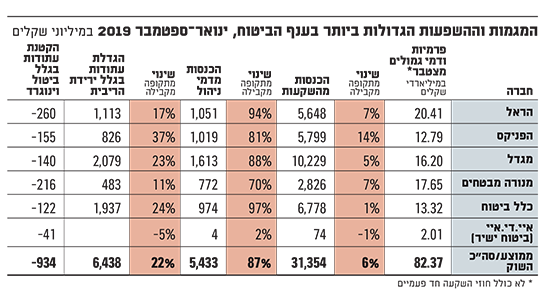

הרווחיות עד כה השנה נרשמה למרות השפעות הריבית הניכרות, והיא התאפשרה בעקבות גידול נמשך בפרמיות ובדמי הגמולים שהחברות קיבלו לידיהן - גידול העומד עד כה השנה על 6% - לסכום מצרפי של 82.4 מיליארד שקל. כמו כן, היא התאפשרה בשל צמיחה של 22% בהכנסות מדמי הניהול ונסיקה של 87% ברווחי ההשקעות, בצל הגאות בשוקי ההון בישראל ובעולם השנה.

למעשה, הגידול בפרמיות ובדמי הגמולים, שמאפיין היטב את הפניקס, הראל, מנורה מבטחים וגם מגדל, יחד עם התשואות הגבוהות, הביאו לגידול ניכר ועקבי בסך הנכסים המנוהלים בענף הביטוח. חמש קבוצות הביטוח המסורתיות הגדולות (מגדל, הראל, כלל ביטוח, מנורה מבטחים והפניקס) מנהלות כיום נכסים בהיקף מצרפי של כ-1.18 טריליון שקל.

לעובדה זו, יחד עם זרם הפרמיות וההפקדות החיובי (שצפוי להישאר חיובי בכל תסריט שאינו משברי מאוד), מבשרים על המשך גידול בבסיס העסקים שממנו נגזרות ההכנסות והרווחים של קבוצות הביטוח המסורתיות הגדולות - ואת זה גם הריבית חסרת הסיכון לא משנה, לטווח הארוך.

נוסף על כך, אל מול ההשפעות החיצוניות והחד-פעמיות באופיין של הריבית, קבוצות הביטוח נהנות עד כה השנה מהשפעה הפוכה וחד-פעמית גם כן, שהקטינה את העתודות והוסיפה לרווח לפני מס המצרפי של שש החברות הגדולות סכום מצרפי של 934 מיליון שקל. זה קרה בעקבות החלטת בית המשפט העליון, שהפכה הוראות שלפני כמה שנים גרעו סכומי עתק מתוצאות החברות בעקבות הפחתת ריבית ההיוון לחישוב התשלומים של חברות הביטוח לביטוח לאומי בגין ביטוחי החבויות.

כל אלה, יחד עם הפעילות הביטוחית המסורתית, הובילו את מנורה מבטחים, הפניקס והראל להציג תשואה על ההון בשיעורים של 12.5%, 12.3% ו-10%, בהתאמה, כשמגדל הרחק מאחור ואילו כלל ביטוח מציגה הפסד. איי.די.איי היא חברה קטנה ושונה מהחמש האחרות, כשהעומד בראשה מוביל אותה לשינוי תפיסתי וניהולי, וחתום על התשואה להון הכי גבוהה - ברמה של 39%.

המגמות וההשפעות הגדולות ביותר בענף הביטוח

מגדל וכלל ביטוח עוד לא מתאוששות

עוד נציין כי בעוד שהראל, הפניקס ומנורה מבטחים מציגות רווחים וצמיחה מואצת, הרי ששתי החברות הגדולות של פעם עדיין לא מתאוששות, ושתיהן רגישות לתנודות בריבית יותר מאשר אחרות, בגלל התיק הגדול שלהן בביטוחי החיים, ומציגות תוצאות כספיות חלשות (מגדל) וחלשות מאוד (כלל ביטוח).

לגבי מגדל נדגיש כי החברה נהנתה ברבעון השלישי מסיוע חשבונאי, שתרם לרווח הכולל לאחר מס שלה 270 מיליון שקל, וזאת בגין שימוש ב"מודל הערכה מחדש למדידת קרקעות ובנייני משרדים בבעלותה". לולא רווח חשבונאי זה, גם מגדל הייתה מפסידה מתחילת שנה, ולא רק כלל ביטוח. לפיכך, בנטרול הרווח החד-פעמי בגלל שערוך נדל"ן, גם מגדל הייתה מפסידה מתחילת השנה.

לגבי כלל ביטוח נציין כי לא רק שהיא היחידה שהפסידה מתחילת שנה, אלא שזה קרה אגב כך שהחברה נהנתה בהשוואה היחסית לתקופה המקבילה אשתקד מכך שבשלושת הרבעונים הראשונים של 2019 הקטינה את עתודותיה בכ-455 מיליון שקל לפני מס, בגין "שינוי הנחת גיל פרישה בחישוב התחייבויות להשלמה לעתודה לקיצבה" (שינוי שכבר יושם בעבר בחברות אחרות, כמו מגדל), ובכ-293 מיליון שקל נוספים (גם לפני מס) בגין כך שבחברה "עדכנו את מדיניות ההשקעות". מנגד, ב-2018 הייתה לכלל ביטוח מחיקה של 115 מיליון שקל בגין הפחתת מוניטין גמל. כלומר, התוצאות של כלל ביטוח כוללות הקטנת עתודות והגדלת רווח לפני מס בכ-863 מיליון שקל, ביחס לשלושת הרבעונים הראשונים אשתקד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.