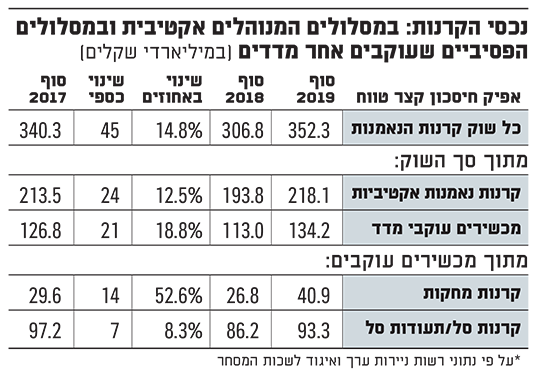

בתום השנה הראשונה לרפורמה הגדולה של מחיקת תעודות הסל (והפיכתן לקרנות סל), שוק קרנות הנאמנות עומד על סך מצרפי של כ-352 מיליארד שקל - גידול של 15% ביחס להיקפו בסוף 2018, שהסתיימה ברבעון רביעי אדום במיוחד. בתחילת 2020 יש בשוק ניהול הקרנות 2,127 קרנות נאמנות - מהן 1,187 קרנות מנוהלות שמנסות להכות את המדדים, והיתרה קרנות פסיביות שעוקבות אחר מדדים.

בסך הכל, שנת 2019 הטיבה עם החוסכים ועם השוק עצמו, כשמבחינת הגופים המנהלים נרשמו גיוסים בהיקפים של כ-14 מיליארד שקל, על רקע והודות לתשואות חיוביות מאוד שנרשמו בשנת 2019.

"השנה החולפת תיזכר כאחת השנים הטובות למשקיעי הקרנות", אמר גורם בכיר בצמרת הענף שמסביר כי "למעלה ממחצית מחברות הקרנות מסכמות שנה של פדיונות". לדבריו, "מרבית המשקיעים בקרנות הנאמנות נהנו בשנה החולפת מתשואות מרשימות שנעו בטווחים של 5% עד 10%, בממוצע, בקרנות אג"ח ותשואות ממוצעות בטווחים של 16% ל-26% בקרנות מניות, כאשר שיאנית התשואות היא קטגוריית קרנות מניות ישראל שרשמה תשואה ממוצעת גבוהה של מעל 26% בממוצע".

קרנות הנאמנות לא פועלות בתוך ואקום והן משקפות את מה שקורה בשוקי ההון, שהיו חיוביים מאוד בשנה החולפת. אגב, המגמה החיובית בשווקים סיעה לא רק לקרנות הנאמנות כי גם למספר לא נמוך של חברות שניצלו את הרוח הגבית ויצאו להנפקות ראשוניות של מניות ואיגרות חוב שזכו לביקושים ערים, בהם חברות בולטות כמו ישראכרט, הבורסה וחברת הגמל של אלטשולר שחם.

ואולם, נראה כי חלק ניכר מהציבור הרחב לא ממש נהנה מכל העליות כאמור. "הנתונים מראים שלמרות שנה מאוד מוצלחת בתשואות הקרנות, לקח למשקיעים הישראלים זמן רב 'להשתכנע' לחזור לשוק ולהתאושש מהירידות של 2018", אמר ל"גלובס" גורם בשוק. "הקרנות האקטיביות והמחקות אמנם גייסו סכום משמעותי של מעל 20 מיליארד שקל, אך רוב הכסף נכנס בחמשת החודשים האחרונים בלבד", הוסיף תוך שהעריך כי "כמעט כל הגיוסים המרשימים של השנה בתעשיית קרנות הנאמנות (מסורתיות ומחקות), הם אותם כספים שיצאו ממנה במהלך פדיונות 2018".

נתוני הגיוסים והפדיונות מלמדים כי בשנה החולפת רשם השוק כולו גיוסים נאים של מיליארדי שקלים בקרנות המנוהלות המסורתיות - שנחשבות לחזית התחרותית של שוק הקרנות, כשגיוסים ערים נרשמו גם בשוק הקרנות המנוהלות הכספיות (שם התחרות מוטה הרבה יותר רק לשיקולי מחיר ולא לשיקולי תשואות לטווח ארוך). בשוק הקרנות הפסיביות שעוקבות אחר מדדים נרשמה מגמה מנוגדת: מצד אחד קרנות הסל שהיו תעודות הסל עד שלהי 2018 איבדו גובה ופדו 6.4 מיליארד שקל, כשמנגד הקרנות המחקות גייסו יחדיו סך מרשים של כ-9.5 מיליארד שקל.

המגמה האמורה שמורגשת היטב בקרנות הסל נובעת במידה רבה מתוצאות יישום הנחייה של רשות שוק ההון בדבר החזקה של קרנות סל על ידי קופות גמל ופנסיה של אותו בית שהובילה לפדיונות שמחזקים מגמה אחרת שקיימת, כנראה, ובמסגרתה החברות הפעילות בתחום קרנות הסל הפסיקו לתת דגש על קידום קרנות אלה.

נכסי הקרנות במסלולים המנוהלים אקטיבית ובמסלולים הפסיביים

קריסת מודלים: מזכירה את זו של אילים

נתוני הגיוסים והפדיונות לשנה החולפת מלמדים על כך שהמגייס הגדול ביותר בכל שוק הקרנות אשתקד הוא בית ההשקעות הראל פיננסים שאת הקרנות שלו מנהל ירון דייגי. זאת בעוד שהמגייסים הטובים ביותר בקרנות המסורתיות הם בתי ההשקעות פסגות, שאת הקרנות שלו מנהל אייל גורן, וילין לפידות, שאת הקרנות שלו מנהל אסף אלדר.

לצד אלה יש עוד גוף שמסכם את 2019 עם "וי" מרשים ומיוחד: הגוף שהיה הכי קרוב להציג גיוסים חיוביים רוחביים בכל סוגי הקרנות הקיימים בשוק - חברת הניהול קסם של בית ההשקעות אקסלנס (שבבעלות קבוצת הביטוח הפניקס), שמנוהלת על ידי אבנר חדד. מדובר בחברת הקרנות שהייתה ממובילי שוק תעודות הסל ושהשכילה לשרוד את חיסולן עם פדיונות זניחים בתחום זה לצד גיוסים בכל יתר סוגי הקרנות.

קצת אחרי המנצחים כאמור ניצבים אלטשולר שחם ומור בית השקעות שבלטו לחיוב בקרנות המסורתיות, לצד ילין לפידות ופסגות. גם מגדל שוקי הון נהנה מגיוסים ערים ביותר בקרנות המחקות, כשבפועל הוא היה בשנה החולפת המגייס הכי נמרץ בתחום הקרנות הפסיביות שעוקבות אחר מדדים, כשאחריו בולט לחיוב קסם.

מנגד ישנם כמה גופים מנהלים, שבראשם עומדים אישים מוכרים מאוד בשוק ההון, שיעדיפו כנראה לשכוח את 2019.

בראש ובראשונה מדובר בבית ההשקעות מודלים, שבבעלות ובהובלת הכלכלן ד"ר יעקב שיינין, שהקרנות שלו החלו את 2019 עם נכסים בשווי של 1.55 מיליארד שקל ושקרסו במהלך השנה בכ-85% לשווי נכסים עדכני של 229 מיליון שקל בלבד. קריסה זו דומה לקריסת קרנות אילים של אמיר איל, שירדו ב-2018 מהיקף דו ספרתי של מיליארדי שקלים לקצת יותר ממיליארד שקל כיום.

זה קרה למודלים בגלל פדיונות אדירים של כ-1.26 מיליארד שקל שקרו בשל צניחה בתוצאות הקרנות של החברה ביחס למתחרות, דבר שהשפיע על המיקום של החברה בדירוגי הבנקים. בשוק גורסים כי זה קרה, בין היתר, בגלל חשיפה גבוהה לדולר ולמניות בזק, אינטרנט זהב וטבע, שפגעו בתוצאות החברה, ובעיקר בגלל "לקיחת כיוון שונה מהשוק", עם "שורט" על האג"ח של ממשלת ארה"ב.

למעשה, נכון לסוף 2019 הקרנות של מודלים קטנות יותר במונחי נכסים מכמה מהגופים שמנהלים את קרנות הנאמנות שלהם באמצעות שירותי הוסטינג של גופים גדולים מהם - בעיקר בגלל שיקולי עלות החזקת מערך תפעול עצמאי. ככל הידוע, בין הגופים שנעזרים בשירותי הוסטינג ושמנהלים קרנות בהיקף גבוה מזה של מודלים נמנים אזימוט, ברומטר, פורטה ואושן.

אפרופו הגוף האחרון כאמור, למודלים קרנות נאמנות יש שני מקורות הכנסה - הקרנות "של הבית" וקרנות הנאמנות של בית ההשקעות אושן שנעזר בשירותי ההוסטינג של מודלים. בשנה החולפת לא רק שהקרנות של הבית של מודלים קרסו אלא שגם הקרנות של אושן רשמו ירידה חדה של כ-36% בשווי הנכסים שבניהולן. כך, בשקלול הקרנות של הבית והקרנות שבהוסטינג סך הנכסים שמנוהלים על ידי חברת הקרנות של מודלים צנח ביותר מ-70% ביחס לסוף 2018.

כאמור, השנה החולפת הייתה שלילית לא רק עבור מודלים, כשלצדו יש רק עוד גוף מנהל אחד שמנהל נכסים בהיקף שעומד כיום על פחות ממיליארד שקל: בית ההשקעות תמיר פישמן, שבהובלת אלדד תמיר. הקרנות של תמיר פישמן רשמו בשנה החולפת פדיונות בהיקף כולל של יותר מ-1.2 מיליארד שקל, לאחר שבסוף 2018 ניהלו נכסים בשווי של יותר מ-2.1 מיליארד שקל. אצל תמיר פישמן זה קרה בגלל פדיונות בקרן אג"ח חו"ל ריבית משתנה שנפגעה (כצפוי) ברגע שהריבית הפסיקה לעלות, כשפרט לכך הייתה לחברה שנה ממוצעת ולא בעייתית.

אי.בי.אי פדו הכי הרבה

לצד אלה בלטו לרעה בשנה החולפת גם הקרנות של אי.בי.אי שבניהול אורי בן דב, שפדו הכי הרבה בשוק במה שנתפס כהדים להתרסקות שהייתה בדצמבר 2018 באג"ח האמריקאיות, והקרנות של מיטב דש, שבניהול רפי ניב, שסבלו מתפיסה השקעתית דפנסיבית יחסית. גם הקרנות של אלומות חוו שנה שלילית בשורת הפדיונות.

בהקשר זה אמר גורם בשוק הקרנות כי "בשנים קודמות ובעיקר בשנים חיוביות בשווקים כמו 2019, היו צומחים מנהלי קרנות קטנים או גופי הוסטינג, שלרוב מתנהלים ביותר אגרסיביות בהשקעות ולכן נהנים מתשואות. דוגמאות לכך, ניתן לציין את הצמיחה הגבוהה שחוו בעבר חברות אילים, אלומות, תמיר פישמן ואפילו מודלים, שלאחר מכן כיכבו בצד הפדיונות". לדבריו, "השנה זו השנה של המנהלים הגדולים כמו הראל פיננסים, ילין לפידות, פסגות, קסם, אלטשולר שחם, מור שהפך שחקן גדול ומגדל שוקי הון, ואילו הגופים היותר קטנים הובילו בפדיונות כשרק מיטב דש היה השחקן הגדול היחיד שהציג שנה עם פדיונות".

בהקשר זה מספר לנו גורם מעורה בשוק כי "גם שבוחנים את גופי הוסטינג רואים שרובם לא צמחו משמעותית". אגב, בשורת הגיוסים בקרנות שבהוסטינג - שלא כולם חשופים לנו - נרשמו גיוסים מרשימים בקרנות אלפא טק של הראל פיננסים שגייסו השנה 345 מיליון שקל, בקרנות ברומטר של אלי צחור ובקרנות פורטה של חגי בדש.

תיקון 28 הביא לפרידה ממנהלים ותיקים

בשנה החולפת חווה שוק ניהול קרנות הנאמנות שינוי משמעותי, הרבה מעבר לגיוסים, הפדיונות וההובלה בתשואות - שלא אחת מתנהגים במחזוריות בין השנים (שנה למעלה, שנה למטה). מדובר בשינוי מבני יסודי שנבע מיישום רפורמת "תיקון 28" ששינתה את השוק מבחינה מבנית אך גם מבחינת הניהול האנושי.

ב-2018 היו בישראל ארבע חברות ניהול תעודות סל, שבסוף 2018 ובמהלך 2019 נבלעו לתוך ועם חברות ניהול קרנות הנאמנות. אצל שלוש מהחברות שפעלו בתחום: מיטב דש, פסגות והראל פיננסים, השינוי התבטא בין היתר בפרידה ממנהלי תעודות הסל לשעבר - איל סגל שעזב לקראת סוף 2019 את מיטב דש לאחר שניהל את תכלית שנים רבות, גיל שפירא שעזב את פסגות באמצע השנה ואורי שור שעבר מתפקידו מנכ"ל חברת תעודות הסל ועבר לתפקיד אחר בהראל פיננסים באותה תקופה. מול אלה ישנה חברת קסם של אקסלנס שדווקא בלעה לתוכה את חברת ניהול קרנות הנאמנות "הרגילה" של בית ההשקעות, הרבה קודם ליציאתו של תיקון 28 לדרך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.