ניירות הערך של קבוצת דלק , שבשליטת יצחק תשובה ספגו היום מכה קשה נוספת, בעקבות קריסת מחירי הנפט בעולם והתחזקות ההערכות לגבי הסדר חוב בקבוצה. מניית החברה צנחה היום ב-22% בהמשך לנפילה של 31% אתמול והשלימה קריסה של 72% מתחילת השנה לשווי חברה של 1.8 מיליארד שקל בלבד. החזקותיו של תשובה עצמו בחברה (65% מההון) נפלו לשווי של כמיליארד שקל - נמוך משווי חובותיו המשוערים למערכת הבנקאית בישראל. יש לציין כי כל מניותיו של תשובה בדלק משועבדות לבנק הפועלים מאז רכש את השליטה בחברה ב-1998.

גם איגרות החוב של קבוצת דלק מהסדרות השונות רשמו היום נפילות חדות של 15% עד 34%, כאשר את הירידה החדה ביותר רושמת סדרה ל"א , בעלת מח"מ של 2.7 שנים ובהיקף של 3.1 מיליארד שקל ערך נקוב. הנפילות האחרונות הובילו להתהפכות עקום התשואות של קבוצת דלק, כאשר האג"ח הקצרה ביותר (סדרה י"ג במח"מ של 0.54 שנים) נסחרת לפי תשואה שנתית לפדיון של 81%, ואילו האג"ח הארוכה ביותר (סדרה ל"ד במח"מ של 3.52 שנים) נסחרת לפי תשואה של 24%.

מוסדיים Out, קרנות גידור In?

בקבוצת דלק אמנם ניסו להרגיע אתמול את המשקיעים עם פרסום וולונטרי של תזרים מזומנים חזוי לשש השנים הקרובות, אולם לפי שעה זה לא עזר, לאור החשש בשוק מפני הנחות העבודה שעליהן התבסס התזרים החזוי. לפחות לפי גישת שוק ההון, הרי שקבוצת דלק כבר נמצאת כעת במדרון התלול שבסיומו נמצא רק הסדר חובות ענק לחברה.

במצב כזה, גם גופים מוסדיים מתחילים לרוב לצמצם את החזקותיהם בניירות הערך של קבוצת דלק, ומי שנכנס במקומם הם קרנות גידור המתמחות בהשקעות בחוב בסיכון גבוה. הקרנות הללו יהיו הראשונות ללחוץ על דירקטוריון החברה לנקוט בצעדים שונים להגנה על זכויותיהם, ובכלל זה הובלה של מהלכים לגיוס הון ולמימוש של נכסים.

ל"גלובס" נודע כי חברת המחקר אנטרופי הפיצה אמש ללקוחותיה מקרב הגופים המוסדיים, עבודת ניתוח כלכלית על יכולות החזר החוב של קבוצת דלק. מהעבודה עולה כי באנטרופי מאמינים ב של קבוצת דלק לעמוד בהתחייבויותיה הפיננסיות ברבעונים הקרובים, אולם חוששים מהעתיד הרחוק יותר.

"הסכנה האורבת לה הינה המשך ירידת מחירי הנפט והגז, מה שעשוי להביא את מחזיקי סדרות האג"ח הארוכות לדרוש עצירת תשלומים וייתכן אף הסדר חוב", כותב האנליסט אורן וולך. "מחירי האג"ח הנוכחיים משקפים סבירות גבוהה בעיני המשקיעים לתרחיש של הסדר חוב".

עוד כותב האנליסט מאנטרופי כי שינוי יכול להתרחש במידה וכבר בזמן הקרוב תתהפך המגמה ומחירי הנפט והגז יחזרו לעלות. אחרת, לא מן הנמנע כי על מנת לעצור את המפולת באג"ח יהיה צורך בגיוס הון, על אף התנאים המאוד לא נוחים (ירידה של יותר מ-70% במחיר מתחילת השנה), או במימוש נכסים שיפתיעו את השוק.

עוד הוא מציין כי "המשך נפילת מחירי הנפט והגז ללא מהלך של הזרמת הון, עלול לקרב מאוד מהלך של הסדר חוב". יש להדגיש כי דברים אלו נכתבו עוד לפני הירידה החדה במחירי הנפט היום.

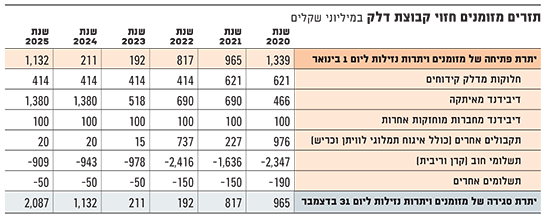

תזרים מזומנים חזוי קבוצת דלק

דלק תקבל את הדיבידנדים שהיא צריכה?

קבוצת דלק שינתה את פניה בשנה האחרונה והפכה חשופה יותר לתחום האנרגיה והדלק. שלושת המגזרים המרכזיים שלה כוללים כיום את ההחזקות בחברות איתקה, דלק קידוחים ודלק ישראל. איתקה פועלת בתחום הפקת הנפט בים הצפוני, בעוד שדלק קידוחים פועלת בתחום הגז הטבעי באמצעות החזקותיה במאגרי הגז בים התיכון. דלק ישראל פועלת בשוק הדלקים הישראלי, שנחשב לתחרותי ובעל שולי רווח נמוכים יחסית.

בשנה האחרונה מכרה קבוצת דלק את החזקותיה בחברת הביטוח הפניקס וביבואנית כלי הרכב דלק רכב בתמורה לכ-2 מיליארד שקל. אלא שאת הסכומים הגדולים שקיבלה מעסקאות אלו, השקיעה החברה באיתקה, שרכשה שדות נפט פעילים בים הצפוני מידי חברת שברון האמריקאית, בתמורה לכ-1.7 מיליארד דולר.

כך שיכולתה של קבוצת דלק לפרוע את חובותיה לאורך השנים אמורה להתאפשר מדיבידנדים שתקבל משתי החזקותיה העיקריות, איתקה ודלק קידוחים. לפי דוח התזרים החזוי של קבוצת דלק, היא אמורה לפרוע עד תום 2025 תשלומי חוב (קרן וריבית) לבנקים ולמחזיקי האג"ח שלה בהיקף מצטבר של 9.23 מיליארד שקל.

בנוסף, מעריכה החברה כי תידרש לאורך השנים לתשלומים נוספים של כ-640 מיליון שקל, כך שסך התשלומים שיעמדו בפניה בשש השנים הקרובות מסתכם לסכום עתק של 9.87 מיליארד שקל. את הסכום הזה מניחה החברה שתצליח לפרוע באמצעות 1.34 מיליארד שקל שהיו בקופתה בתחילת 2020, באמצעות דיבידנדים שתקבל מהחברות המוחזקות וכן בדרך של מימוש נכסים אחרים ופעולות מימוניות שונות.

כך למשל, מעריכה קבוצת דלק כי תקבל בכל אחת מהשנתיים הקרובות דיבידנדים של 621 מיליון שקל מדלק קידוחים, כשהחל מ-2022 צפוי סכום זה לרדת ל-414 מיליון שקל בשנה. סכום זה מבוסס לדברי החברה על התזרים הצפוי מפעילות מאגרי תמר ולוויתן, אולם לכך יש להוסיף כי לדלק קידוחים עצמה התחייבויות פיננסיות (קרן וריבית) בהיקף כולל של 8.1 מיליארד שקל, אותן היא אמורה לפרוע בתוך פחות משלוש שנים.

חוב זה כולל בעיקר הלוואות בסך של כ-7.5 מיליארד שקל שניטלו מבנקים בחו"ל וכן איגרות חוב מסדרה א' בהיקף של כ-1.5 מיליארד שקל שהונפקו בישראל. סדרת אג"ח זו, שעתידה להיפרע בתשלום אחד בסוף 2021, נסחרה היום לפי תשואה לפדיון של כ-18%, לאחר ירידות חדות של 15% שרשמה מתחילת החודש.

מצב זה מעיד על חששם של המשקיעים גם באשר ליכולתה של דלק קידוחים לפרוע את חובותיה במלואם, ובמצב הדברים הנוכחי יהיה קשה הרבה יותר לדלק קידוחים לחלק את הדיבידנדים הנדיבים להם זקוקה כל כך קבוצת דלק. מנגד, חששם של מחזיקי אג"ח דלק קידוחים הוא כי המשך חלוקת הדיבידנדים בשנתיים הקרובות יסכן את יכולת ההחזר כלפיהם.

מסתמן: התחזיות יעודכנו כלפי מטה

המקור הנוסף עליו בונה קבוצת דלק הוא כאמור חברת איתקה, שמפיקה נפט בים הצפוני. לדעת דירקטוריון קבוצת דלק בראשות היו"ר גבי לסט, תזכה החברה לדיבידנדים של 5.1 מיליארד שקל מאיתקה עד סוף 2025, מתוכם 466 מיליון שקל ב-2020 ועוד 690 מיליון שקל בכל אחת מהשנים 2021 ו-2022.

לדברי קבוצת דלק, היא גידרה מבעוד מועד את התפוקה הצפויה של איתקה בהיקף של 80% ב-2020, 50% ב-2021 ו-35% ב-2022, וזאת לפי מחיר גבוה של 674 דולר לחבית. מסיבה זו מתבסס התזרים על הנחה לפיה ינוע מחיר החבית הממוצע שתמכור איתקה בין 52.5 דולר ב-2020 ל-55 דולר ב-2022.

עם זאת, היום צנח כאמור מחיר הנפט מסוג ברנט בכ-20% לרמה של 36 דולר לחבית בלבד, לאחר שמדינות אופ"ק (קרטל המדינות המפיקות נפט) נכשלו בניסיונן להסכים על מסגרת לקיצוץ בקצב הפקת הנפט בעולם. בעקבות כישלון השיחות בין נציגי המדינות השונות, הודיעה ערב הסעודית כי תרחיב את קצב ההפקה שלה והודעתה הובילה לחששות המשקיעים מפני עודפי היצע בשוק.

כך שלא מן הנמנע כי בהמשך יידרש עדכון מסוים כלפי מטה של התחזיות שסיפקה קבוצת דלק רק אתמול. יש לציין כי מטעמי שמרנות לא הוכנסו לתחזית זו מספר תרחישים נוספים שעשויה להיות להם השפעה מהותית נוספת על תזרים המזומנים החזוי מאיתקה, ובראשם הכנסת שותף לאיתקה, ולאחר מכן גם הנפקתה בבורסה של לונדון. אולם מהלכים אלו יהיו מורכבים יותר להשלמה בעת הנוכחית.

מעבר לכך, בונה קבוצת דלק גם על מקורות נוספים, ובהם דיבידנדים של 100 מיליון שקל מדי שנה מהחברות המוחזקות האחרונות, תקבול של 207 מיליון שקל ב-2021 במימוש יתרת ההחזקה בחברת ההתפלה IDE, ותקבולים של 700 מיליון שקל ב-2022 ממכירת נכסי נדל"ן שונים שבידי הקבוצה.

למקורות אלו צירפה קבוצת דלק גם תחזית לקבלת סכום של 932 מיליון שקל עוד השנה מאיגוח זכויותיה בתמלוגי העל שצפויים לשלם מאגרי הגז לווייתן וכריש-תנין. מדובר בהלוואות פרטיות בהיקף של 270 מיליון דולר, שאמורות להתקבל מגופים פיננסיים, איתם נערכים דיונים בימים אלה, כנגד תמלוגי העל. עם זאת, במצב הנוכחי עשויה גם השלמת עסקה זו להיתקל בקשיים.

יש לציין כי רק לפני חמישה שבועות קיימה קבוצת דלק כנס משקיעים גדול, ובו פירטה את תוכניותיה לעתיד. מנהלי הקבוצה בראשות המנכ"ל החדש עידן וולס, ביקשו לפזר אז אופטימיות בקרב המשקיעים וביטחון רב ביכולתה של הקבוצה לממש את תוכניות הצמיחה שלה, אולם כעת נראה כי שוק ההון אינו שותף לתחושה זו ותפיסתו את החברה הפוכה לחלוטין.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.