גיל דויטש ורוני בירם / צילום: יח''צ

קרן התשתיות הציבורית קיסטון עשתה השבוע צעד משמעותי לקראת השלמת עסקת הענק לרכישת השליטה בחברת התחבורה הציבורית אגד, אך בדרך לשם נאלצו צמד יזמי הקרן, רוני בירם וגיל דויטש, להכניס את היד עמוק לכיס הפרטי, ולהוציא ממנו 185 מיליון שקל - סכום לא מבוטל גם עבורם.

הזרמת ההון של דויטש ובירם אפשרה לקיסטון להשלים גיוס של 400 מיליון שקל באמצעות הנפקת זכויות (המיועדת לבעלי המניות הקיימים) והנפקה לציבור, סכום שעל פי ההערכות יאפשר לה להשלים את גיוס המימון לרכישת 60% מאגד תמורת 2.8 מיליארד שקל.

בהנפקת הזכויות ביקשה קיסטון לגייס עד 460 מיליון שקל, אך רוב בעלי המניות בה, גופים מוסדיים בראשות חברות הביטוח מגדל וכלל, בחרו שלא להשתתף בהנפקה - ככל הנראה על רקע חוסר התלהבות מעסקת הרכישה, שנוקבת בשווי גבוה לאגד, של 4.8 מיליארד שקל.

גוף מוסדי אחר, אלטשולר שחם, המחזיק בכ-10% ממניות קיסטון, השתתף בהנפקת הזכויות, ועל פי ההערכות ואף הגדיל את חלקו היחסי, אך בסופו של דבר מי ש"הצילו" את ההנפקה (וגם את מימון הרכישה) היו בירם ודויטש, יזמי קיסטון שמחזיקים כ-4% בלבד ממניותיה, אך הזרימו את רוב כספי הנפקת הזכויות.

השניים השקיעו 125 מיליון שקל - 100 מיליון שקל מעבר לחלקם היחסי - גם דרך חברת הניהול של קיסטון, שבה מחזיק לצידם מנכ"ל הקרן ושותפם להקמת קיסטון, נבות בר. בסך-הכול גייסה הקרן בהנפקת הזכויות 300 מיליון שקל, סכום שאליו נוספו 100 מיליון שקל שגויסו באמצעות הנפקה רגילה לציבור.

בשלב הבא בעסקה אמורה קיסטון להעביר בחודשים הקרובים סכום של 2.8 מיליארד שקל תמורת 60% ממניות אגד. מדובר בצ'ק שמן של 2.15 מיליון שקל (ברוטו) לכל אחד מ-1,300 חברי אגד המוכרים, סכום שצפוי לגדול במיליונים נוספים עם מימוש אופציה למכירת יתרת מניותיהם לקיסטון בתוך שנתיים ממועד השלמת העסקה.

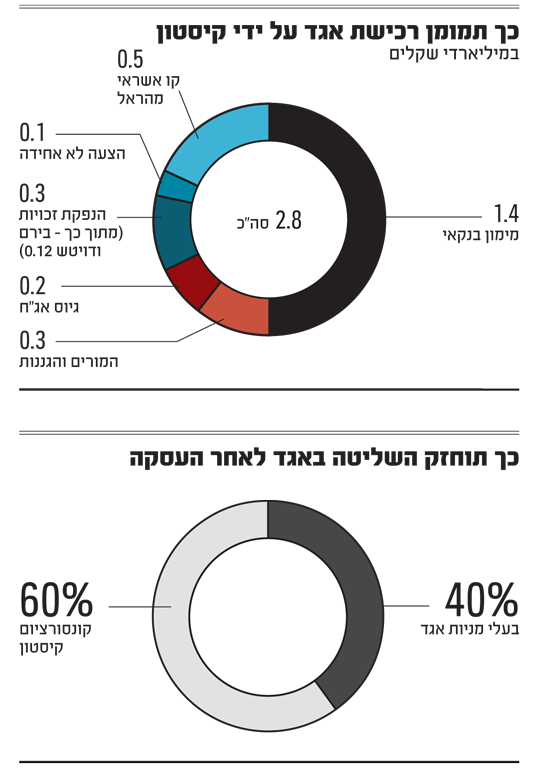

בסיכומו של דבר משלימה קיסטון תוך פחות מחודשיים את השגת המימון לעסקת הענק. עוד קודם להנפקת הזכויות השיגה הקרן מימון בנקאי בגובה מחצית מתמורת העסקה (1.4 מיליארד שקל), כאשר השותפה שגייסה לצידה - קרנות ההשתלמות של המורים והגננות - תשקיע 300 מיליון שקל נוספים.

יתרת הסכום, כ-1.1 מיליארד שקל, גויסה באמצעות הנפקת אג"ח של קיסטון (200 מיליון שקל), קו אשראי מחברת הביטוח הראל (500 מיליון שקל), הנפקת הזכויות והנפקת המניות לציבור.

הקרן מתפנה כעת לארגן מחדש את הקונסורציום שבאמצעותו תרכוש 60% ממניות אגד, והיא צפויה להכניס שותף נוסף, בהיקף השקעה של כ-300 מיליון שקל, שיחזיק בכ-13% ממניות אגד (בדומה לקרנות המורים והגננות) בעוד שקיסטון עצמה תישאר להחזיק ב-35% ממניות חברת התחבורה.

"האווירה הרעילה" לא הותירה לשניים ברירה

מקורבים להנפקת הזכויות של קיסטון מדברים על אווירה "רעילה", שלא הותירה לדויטש ובירם ברירה אלא להזרים את ההון החסר כדי להשלים את המהלך, ורבים בשוק מעריכים כי המחיר שתשלם הקרן עבור אגד גבוה מדי.

עם זאת, צריך לזכור שמכירת החברה החלה בהצעה גבוהה משמעותית יותר. בחודש אפריל הדהימה קבוצה מתחרה, שהורכבה מיבואנית הרכב קרסו, מקרן התשתיות אלומה ומחברת הביטוח מגדל, כשהגישה את ההצעה הגבוהה במכרז למכירת אגד - לפי שווי של 5.6 מיליארד שקל.

גם באגד עצמה הופתעו מגובה הסכום, ובשל חשש שהקבוצה הזוכה לא תעמוד במימון הרכישה דרשו מקדמה במזומן של 15% לפני חתימה פורמלית על ההסכם. בעקבות דרישה זו נסוגה קבוצת קרסו-אלומה-מגדל מהרכישה, וזו עברה לידי קיסטון, שהגישה הצעה נמוכה בכ-900 מיליון שקל.

אגב, אחד הגופים שהיה שותף להגשת ההצעה הגבוהה שלא צלחה הוא מגדל, שהייתה גם בעלת עניין בקיסטון, עם 5.5% מהמניות ערב ההנפקה הנוכחית. עם זאת, במגדל החליטו כאמור שלא להשתתף בהנפקת הזכויות, כמו כלל ביטוח, שהחזיקה ב-7.1% מקיסטון ערב הגיוס.

חלק מהסיבה להחלטת מוסדיים שלא להשתתף בהנפקה היה כנראה המומנטום השלילי במניית קיסטון, שצנחה ב-27% מתחילת השנה, ושווייה טרם ההנפקה עמד על 621 מיליון שקל, נמוך בכ-36% מההון העצמי שלה בתום הרבעון הראשון. פער זה משלב בין החולשה הכללית בשוקי המניות לחששות שנלווים לעסקת אגד.

לצד ההשקעה המשמעותית במניות קיסטון, צפויה השלמת עסקת אגד להניב לצמרת קיסטון עלייה נאה בדמי הניהול שיקבלו, כתוצאה מהצמיחה בשווי נכסי הקרן לאחר העסקה. דמי הניהול של קיסטון עומדים על 1% לשנה משווי הנכסים שלה. לפי ההערכות מדובר בתוספת שנתית של 11 מיליון שקל, לפני הכנסת שותף לעסקה (שיצמצם את התוספת בכ-3 מיליון שקל). ברבעון הראשון של השנה הסתכמו דמי הניהול שגבתה קיסטון ב-2 מיליון שקל, קצב שנתי של 8 מיליון שקל (לפני עסקת אגד).

מכרו את אקסלנס והפכו ל"תמנון החזקות"

רוני בירם וגיל דויטש, העומדים מאחורי הקמת קרן קיסטון, נחשבים לשתיים מהדמויות הבכירות והמוערכות בשוק ההון המקומי, ואת עיקר הונם עשו ממכירת בית ההשקעות אקסלנס, שאותו ייסדו בשנת 1992, לידי חברת הביטוח הפניקס (בעת שנשלטה על ידי קבוצת דלק של יצחק תשובה), מכירה אשר הכניסה לכיסיהם כ-900 מיליון שקל - אחד האקזיטים הגדולים שבוצעו בשוק ההון המקומי.

מאז מכירת אקסלנס, לפני יותר מעשור, ועם הסכום האדיר שקיבלו, הפכו השניים לבעלי "תמנון החזקות" בתחומים מגוונים, ובהם אנרגיה מתחדשת, תשתיות, נדל"ן בישראל ובחו"ל (בין היתר בקרן הנדל"ן JTLV שהקים עמיר בירם, אחיו של רוני) וקרנות השקעה ומימון - עסקים המגלגלים מיליארדי שקלים.

בין החברות הציבוריות שהביאו השניים לבורסה נמצאת כאמור קרן קיסטון, שהונפקה ביוני אשתקד. נוסף על כך הונפקה ביולי אשתקד גם ברקת קפיטל, שאותה ייסדו בירם ודויטש עם המנכ"ל עדי גזית בשנת 2015. המניה של ברקת קפיטל ירדה ב-35% מאז ההנפקה והחברה נסחרת בשווי של 116 מיליון שקל.

מדובר בחברה שהיא אחת מהמלוות הבולטות בענף המימון החוץ-בנקאי בתחום הנדל"ן, תחום שמושפע לשלילה ממגמת עליית הריבית בעולם. חברה אחרת היא סאנפלאואר, שפועלת בתחום האנרגיה המתחדשת, שעברה לאחרונה לשליטת קרן קיסטון שהקימו (45%).