אירוע חריג התחולל השבוע כשהבורסה לניירות ערך פרסמה עמדה הנוגעת לכמה מבעלי המניות העיקריים שלה - הבנקים, שבה קראה לממשלה להתערב בניהול עסקיהם. בבורסה קוראים ליישום רפורמה מהותית הכוללת הפרדת מערכי ייעוץ ההשקעות מהבנקים ומכירתם לצדדים שלישיים, ישראלים או זרים.

● עדכון המדדים בבורסה מתקרב: מי תיכנס לת"א 35 ואילו חברות ימצאו את עצמן מחוץ לת"א 125? | בדיקת גלובס

● דסק"ש מתניעה מחדש את מהלך מכירת השליטה בסלקום | בלעדי

"בישראל קיים כשל מובנה ועמוק בפעילות הייעוץ הפיננסי הנגיש לציבור הרחב", הסבירו בבורסה, והמחישו זאת באמצעות נתונים מתוך דוח רשות ניירות ערך שפורסם לאחרונה בנושא "פעילות מערכי הייעוץ בבנקים".

הדוח הראה כי מספר היועצים בעלי הרישיון לעסוק בייעוץ השקעות הצטמצם בכ־30% בתוך חמש שנים בלבד, כי מדובר בתחום ריכוזי מאוד כש־94% מהיועצים עובדים במערכת הבנקאית ומעניקים שירותי ייעוץ בפועל למי שמחזיקים בממוצע כ־950 אלף שקל בחשבון.

"נתונים אלו, לצד הר העו"ש העצום הקיים בישראל ומהגבוהים בעולם, העומד כיום על כ־520 מיליארד שקל, ממחישים את הכשל המהותי שבפעילות מערכי הייעוץ בבנקים. עליית הריבית בחודשים האחרונים היוותה הוכחה חד משמעית לכך שייעוץ ההשקעות אינו נגיש לציבור הרחב, בשל העובדה שהתנהלות פיננסית נכונה קריטית ותלויה יותר מתמיד ביכולת של משקי הבית להתמודד עם יוקר המחיה העולה.

"חישוב פשוט מעלה כי בסביבת הריבית הנוכחית, ישראלי שלרשותו יתרת עו"ש של כ־100 אלף שקל, מפסיד הכנסה פאסיבית שנתית של כ־4,000 שקל בשנה, בשל האינפלציה ששוחקת את הכסף", הסבירו בבורסה.

"השיטה היא הבעיה. ברור מה לא עובד"

בשיחה עם גלובס אמר מנכ"ל הבורסה, איתי בן זאב, כי הוא צופה שהתגובה הרווחת לדברים תהיה 'כיצד בבורסה יוצאים נגד חלק מבעלי המניות?', אבל כשחושבים על כך לעומק, העמדה שפורסמה ברורה.

"יש יועצים מצוינים בבנקים, אבל המוקד הוא השיטה, ובה יש בעיה", טוען בן זאב. "מאז רפורמת בכר ב־2005 מערכי הייעוץ לא נתפסים כקווי עסקים מבחינה אסטרטגית עבור הבנקים, וגם לא יכולים להיות כאלה, כי הרגולציה של בנק ישראל לא מאפשרת למדוד את פעילות היועצים.

"כשמחברים את זה לחוק הייעוץ שלא מותאם לעולמות ההנגשה, הדאטה והאנליזה החדשים, יחד עם ניגודי העניינים המובנים בתוך הבנקים, בשל העובדה שהכסף ש'שוכב' בעו"ש - לא צריך לשלם בגינו ריבית, בטח בשנה כזו כשהריבית עולה, כל אלו מאפשרים לבנקים להגדיל את המרווח הפיננסי על העו"ש אל מול הריבית בהלוואות. אז ברור מה לא עובד. וכשאין חינוך פיננסי וחלקים גדולים בציבור לא מבינים מה הם יכולים לקבל, הם מאבדים כסף ואפילו לא מודעים לכך", מסביר בן זאב.

הוא מוסיף כי בעוד שהפצת מוצרים פיננסיים קיימת בכל מדינה מערבית בשוק פתוח ותחרותי, בישראל זרוע ההפצה נשלטת על ידי הבנקים הלכה למעשה. "אם מערכי הייעוץ יהפכו להיות חברות בנות, והבנקים ייאלצו למכור אותם, יהיו גופים גם מחו"ל שיהיו מעניינים להעמיק, לגייס יועצים ולמדוד אותם. כך התחרות והמגוון שהצרכן הישראלי יקבל יהיו גדולים יותר. רשות ניירות ערך מצאה שהשווי של חשבון מיועץ הוא כמעט מיליון שקל. למה אנשים עם 100 או 200 אלף שקל לא יכולים לקבל ייעוץ השקעות?", תוהה מנכ"ל הבורסה.

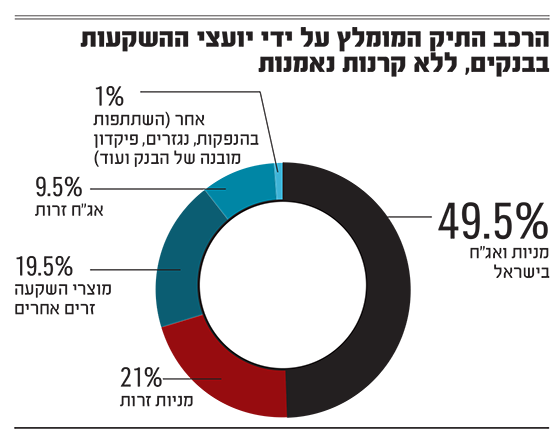

על פי נתוני רשות ניירות ערך מדוח שפורסם לאחרונה, ישנם כיום בישראל כ־355 אלף חשבונות מיועצים, בהם מנוהלים 350 מיליארד שקל. היועצים בבנקים, כך עולה מהדוח, מעדיפים בבירור להפנות את הציבור לקרנות נאמנות, כש־67% מפעולות הרכישה המיועצת נעשים בקרנות הללו. היתר מתחלק בין רכישת מניוח ואג"ח בישראל (49.5% מהיתרה), מניות ואג"ח בחו"ל (כ־30%), מוצרי השקעה זרים אחרים (19%) ושיעור קטן של מוצרים בארץ.

נתון מפתיע על פניו (אך כזה שיכול להעיד על אובייקטיביות מצד היועצים) מגלה שקרנות הנאמנות הכספיות, מוצר המתחרה בפיקדונות הבנקאיים, היו המוצר המיועץ ביותר בתשעת החודשים הראשונים של 2022. כך 11 מיליארד שקל מתוך נכסים מיועצים בהיקף 70 מיליארד שקל בתקופה זו, הופנו לקרנות כספיות.

"ברגע שהריבית עלתה אפשר לשים את הכסף בקרן נאמנות כספית, ולקבל ריבית של כמה אחוזים, עם נזילות. אבל חלקים גדולים בציבור לא מודעים לאפשרות הזו", מציין בן זאב.

"אנחנו בעולם כלכלי אחר, ואחרי בריאות ואושר - כסף הוא דבר חשוב בכל משפחה, והציבור בישראל לא מספיק מבין ולא יודע שהכסף שלו נשחק", הוא מוסיף. "אין סיבה בעולם שאם הריבית עולה ואפשר לחלוק אותה עם הצרכן, שזה לא יקרה.

"למה, כי הוא לא מבין? לפני 20-30 שנה כשהריבית הייתה עולה, היו מתקשרים מהבנק ללקוחות ומציעים להפקיד בריבית יותר גבוהה. היום הכסף של הלקוח נשאר לשבת בריבית אפס או בריבית ישנה. בשוק משוכלל ותחרותי הדברים האלה לא היו קורים", מוסיף בן זאב "יש כעת ממשלה חדשה שתבחן את מה שקורה, ואפשר לחייב את הבנקים בחקיקה למכור את פעילות הייעוץ".

"לבנקים לא איכפת ממחיר מניית הבורסה"

בן זאב כאמור לא מתכחש לכך שחלק מהבנקים (הבינלאומי, מזרחי והפועלים) הם בעלי מניות בבורסה , ומחזיקים קרוב ל־20% מהחברה הציבורית שהוא מנהל. "זה סוג של תקלה בחקיקה שאפשרו לבנקים להישאר עם המניות, וזה ללא ספק מצב לא בריא", הוא אומר. "אבל זו הסיטואציה, וצריך לזכור שהם בעלי מניות מסוג אחר.

"המחוקק הגביל את התשואה, ונוצר מצב אבסורדי שאנחנו החברה הציבורית היחידה עם שני סוגי בעלי מניות, כי המחוקק הגביל את התמורה המקסימלית שהבנק יכול לקבל אם הוא מוכר את המניות. המשמעות היא שלבנק לא איכפת ממחיר המניה של הבורסה. בכל מקרה, אנחנו כבורסה של מדינת ישראל מחויבים לפיתוח הכלכלה ושוק ההון בכללותו, ונדחוף לדברים שיקדמו את השוק בכללותו, בלי קשר למבנה הבעלות שלנו", מדגיש בן זאב.

מה דעתך על ההמלצה של הצוות לבחינת חוק הריכוזיות לאפשר לבנקים להיות שוב עושי שוק במניות, כחלק מהניסיון להגדיל את הסחירות בבורסה? בן זאב: "זה היה מאוד עוזר לנזילות ולסחירות של שוק ההון המקומי אם הם היו הופכים לעושי שוק במניות, ומאפשר למוסדיים עם סכומי כסף גדולים להיות יותר פעילים במסחר, ולא רק לקנות מניות ולהחזיק אותן לטווחי זמן ארוכים. אבל אני מתחיל את השנה השביעית שלי בבורסה, ולצערי לא נראה לי שהם יהפכו להיות עושי שוק בקרוב בפעילות בבורסה.

"אשמח שזה יקרה, אבל אני לא חושב שזה באג'נדה שלהם. אנחנו מנסים לקדם גופים זרים שיבואו להיות עושי שוק, כי אין ספק שצריך לשפר את הנזילות בבורסה, וזה לטובת שוק ההון שתהיה כמה שיותר נזילות וכמה שיותר סחירות".

הבנקים: "בבורסה מטעים את הציבור"

מאיגוד הבנקים נמסר בתגובה: "תמוה מאוד שהבורסה מציעה להפוך את מערך ייעוץ ההשקעות האובייקטיבי והמקצועי של הבנקים (כפי שטוען בהודעתו מנכ״ל הבורסה) לייעוץ אינטרסנטי 'מטעם', במטרה להגדיל את רווחי הבורסה על חשבון אינטרס הלקוחות. נראה כי הבורסה לא מהססת לנקוט בכל האמצעים על מנת להגדיל את רמת הסיכון בכספי הלקוחות בתקופה מאוד מסוכנת זו.

"בדרכו להשגת המטרה, מנכ"ל הבורסה גם לא מהסס להטעות את הציבור, כאשר מדבריו משתמע כאילו רק לקוח שמחזיק בתיק השקעות של 950 אלף שקל יכול לקבל ייעוץ השקעות.

"המערכת הבנקאית מעניקה שירות ייעוץ אובייקטיבי ללקוחותיה, בפריסה ארצית מלאה, מתוך אחריות לניהול כספי ההשקעות של הלקוח בזהירות, בהתחשב בצרכיו השונים והמגוונים, במגוון המוצרים הפיננסיים הקיימים בשוק ובהתאם לרמת הסיכון המועדפת עליו. אין שום תחליף קיים בשוק ההון הישראלי לשירות פיננסי זה", מסכמים באיגוד הבנקים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.