הכותבת היא שותפה בקרני פמילי אופיס

אין לראות באמור המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. הוא אינו מהווה תחליף לייעוץ השקעות אישי המתחשב בצרכיו ונתוניו של כל אדם

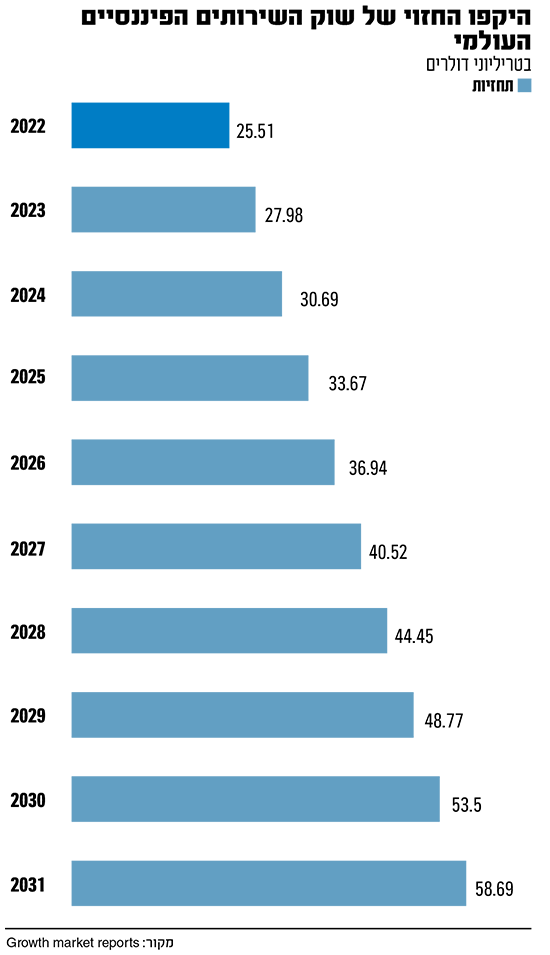

סקטור השירותים הפיננסיים - בנקים, חברות ביטוח, חברות מימון ואשראי - חווה פרץ של צמיחה מחודשת השנה, עם מסע העלאות הריבית, שהגיע בעקבות התרוממות האינפלציה לשיא של עשורים.

● איבדו כ-700 מיליון שקל בדסק"ש: רגע האמת של צחי נחמיאס והאחים זלקינד מתקרב

● המיזם שמנסה ללמד את השוק שגיוון חברתי מתחיל בבחירת הספקים

תהליכים אלו, לצד מלחמה שניטשת באוקראינה, האטה בייצור וביצוא, התייקרות האנרגיה ועוד רצף של אירועים, ביססו אינפלציה רוחבית וכלל-עולמית.

האינפלציה משפיעה על המגזר הפיננסי באופן עקיף אך מובהק. כשכוח הקנייה נחלש במידה ניכרת, כשעסקאות מאיטות ונבלמות - הבנקים מפסידים. חברות הביטוח נפגעות מהאינפלציה בדיוק כמו כל ספק מוצרים אחר - כשמחירי הביטוח עולים הצרכנים מהדקים את הארנק ומוציאים פחות כסף גם על ביטוחי משנה.

ואולם, במקביל ומנגד פועלת הריבית, בכוח עוצמתי עוד יותר. הריבית אומנם הסבה נזקים לבנקים קטנים שרשמו הפסדי עתק וקרסו, אך עבור אחרים, בעיקר המבוססים והגדולים, לריבית תרומה משמעותית לרווחי המגזר, וזו מאפילה, גם אם באופן חלקי, על השפעות האינפלציה.

ההתאוששות המהירה מראה את עוצמת הענף

האינפלציה, שלא נראתה בארה"ב זה כ-40 שנה, הובילה את הפד להדק את המדיניות המוניטרית בקצב מהיר ביותר, ולהעלות את הריבית בעקביות ובחדות, כך גם את מקביליו באירופה ובישראל.

באופן רוחבי, כאמור, העלאת הריבית מחזקת את הבנקים ואת המגזר הפיננסי, והיא תורמת להגדלת התשואות ושולי הרווח. וכפי שריבית גבוהה מיטיבה עם הבנקים, זו גם באה לידי ביטוי במניות.

למעשה, אם בסביבת ריבית נמוכה הבנקים לא הצליחו לייצר תשואות מכ-50% מהפיקדונות שלהם, מאז שנסקה הריבית הם נהנים מהון עודף, והתשואות עבור בעלי המניות צומחות בהתאם. בנקים רבים מציגים כיום רווחי שיא. הנשיונל ווסטמינסטר בנק (NatWest), לדוגמה, הכפיל את התשואה על ההון שלו מכ-9% לפני שנה, לכ-20%, נכון לחודש אפריל האחרון.

על אף החשש ממיתון, התמודדות הבנקים הגדולים בעולם עם הלחצים הכלכליים היא תזכורת לכך שהמגזר הפיננסי מסוגל לנווט דרכו גם במסלולים תלולים של אי-ודאות. חוסן הבנקים טמון בעיקר בחוזק מאגרי ההון והנזילות שלהם תחת פיקוח רגולטורי מחמיר.

הבנקים אינם השחקנים היחידים במגזר הפיננסי - התעשייה כוללת גם חברות מימון, חברות ביטוח, חברות כרטיסי אשראי, חברות לניהול השקעות ואחרות, שהתמודדו אף הן עם השלכות מגפת הקורונה והמלחמה באירופה, והוכיחו כושר הסתגלות.

בשנת 2023 ניכר כי שחקני המגזר הפיננסי רק צמחו מתוך המשבר. על פי נתוני דלויט, הבנקים, חברות הביטוח וחברות השירותים הפיננסיים מטמיעים כיום אסטרטגיות התייעלות חכמות וחזקות, מבצעים קיצוצים בעלויות, ומתחמשים בטכנולוגיות מתקדמות להעצמת חוויית הלקוח.

ההערכת המומחים היא, כי שנת 2023 צפויה להיות שנת "הנורמלי החדש", שבה מטרות ורווחים יקשרו בקשר הדוק, ומנהיגי המגזר הפיננסי ירתמו את מרב מאמציהם כדי לדחוף את התעשייה הזו קדימה.

מניות וקרנות סל שכדאי לשים אליהן לב בסקטור

ברקשייר האת'וויי היא חברת ביטוח בבסיסה, בראשותו של המשקיע האגדי וורן באפט, והיא גם החברה האם של GEICO - חברת ביטוח משנה ענקית. שתי המניות של החברה - BRK.A ו-BRK.B (המחזיקה בעצמה במניות גדולות במשק הפיננסים - בנק אוף אמריקה ואמריקן אקספרס) זינקו לשיא של 52 שבועות באחרונה. הזינוק במניות החברה נובע מרווחים חזקים ומרכישות חוזרות של מניות קבועות.

ג'י.פי מורגן צ'ייס - הבנק הגדול ביותר בארה"ב לפי שווי נכסים, ויש לו רקורד מצוין במגוון סביבות כלכליות. הבנק מפרסם באופן עקבי כמה ממדדי הרווחיות הגבוהים ביותר בענף, ויש לו פעילות עצומה בבנקאות צרכנית כמו גם בהשקעות.

מניות הבנק עלו ב-2.6% במהלך החודש האחרון, והמשקיעים נושאים עיניהם לפרסום הרווחים הבא של הבנק, שצפוי להיות ב-14 ביולי 2023. אנליסטים מעריכים כי מניית JPM תראה צמיחה של 31% מהשנה הנוכחית לשנה הבאה.

ויזה - מפעילה את רשת התשלומים הגדולה בעולם ויש לה חצי דואופול (לצד ישראכרט) על תעשיית עיבוד התשלומים. עם זאת, יש לה עוד מקום לגדול. החברה מעבדת כיום כ-14 טריליון דולר בהיקף תשלומים שנתי באמצעות יותר מ-4 מיליארד כרטיסי חיוב וכרטיסי אשראי ממותגים. לוויזה יש משקיעים מוסדיים המחזיקים בחלק ניכר ממניות החברה, כך שמעורבות של גורמים אלו מייצרת מעין משענת חזקה.

Vanguard Financials ETF - קרן סל המציעה מבחר מגוון יותר של מניות פיננסיות כיוון שהיא עוקבת אחר מדד U.S. Investable Market Financials 25/50 המגוון ב-373 מניות בסקטור הפיננסי. קרן הסל Vanguard Financials צפויה ליהנות מעליית הריביות במגזר הבנקאי. שיעור התשואה הכוללת של הקרן ל-10 שנים עומד על 9.5%.

iShares U.S. Financials ETF - קרן סל זו מנהלת סך נכסים נטו בשווי 1.8 מיליארד דולר, והיא עצמה מנוהלת על ידי בלאקרוק, ויכולה להגן על משקיעים בסביבות אינפלציה גבוהות כיוון שהיא בוחנת סוגיות בעלות השפעה על השוק, כגון: בעיות בשרשרת האספקה, מחסור בכוח עבודה, ועוד.

הקרן עוקבת אחר מדד דאו ג'ונס הפיננסי האמריקאי (Dow Jones U.S. Financials Index) אשר ירד ביותר מ-10% בשנה האחרונה, אולם ההערכה היא שקרן הסל תעלה במחצית השנייה של 2023, הודות לחשיפה הגדולה שלה למגזר הפיננסי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.