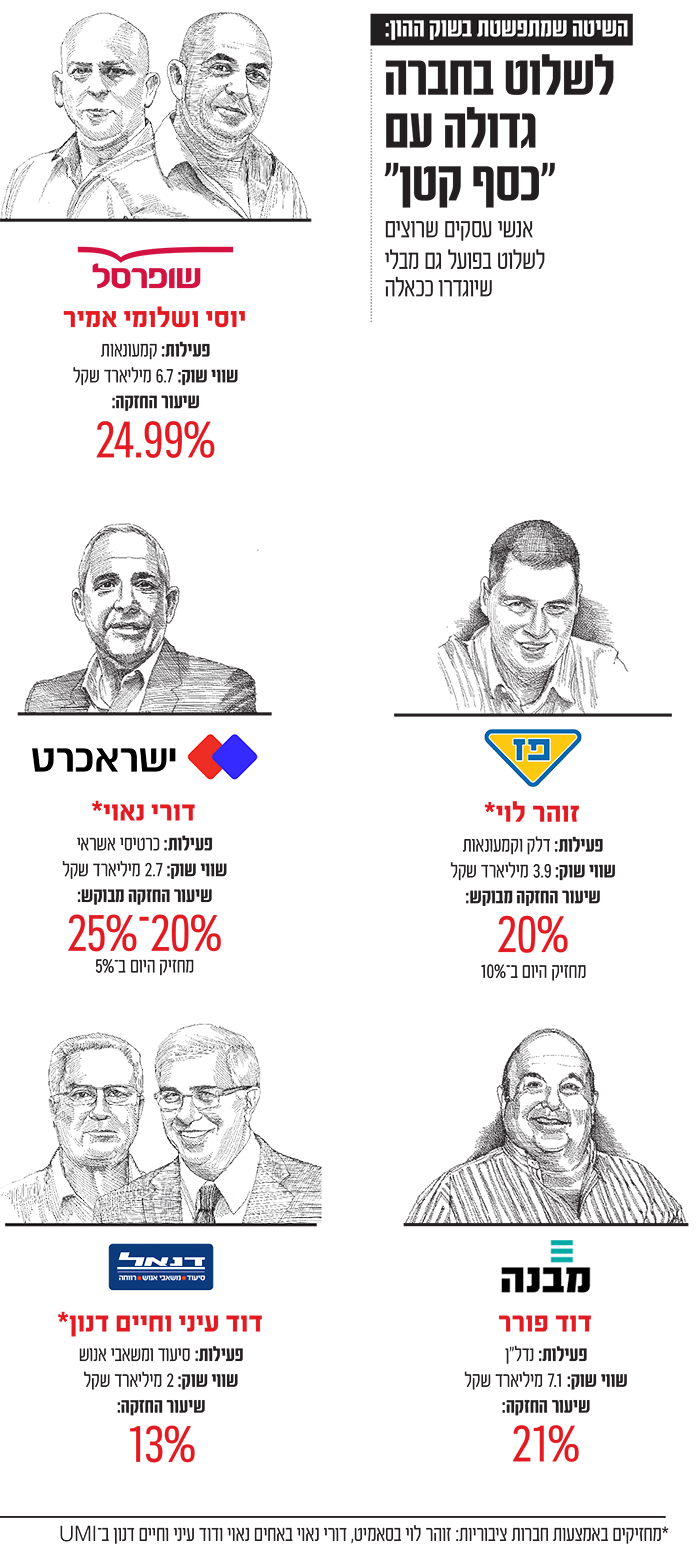

מהלך ההשתלטות של האחים יוסי ושלומי אמיר על שופרסל, רשת הקמעונאות הגדולה בישראל, טלטל את שוק ההון המקומי ומאיים להביא לסופה תקופה שבה רוכז כוח עצום בידי מנהלים בכמה מהחברות הגדולות במשק, שהתנהלו ללא גרעין שליטה.

● כך יממנו האחים אמיר את רכישת מניות שופרסל מהמוסדיים

● אחרי נפילת המכירה להראל: דורי נאוי רוצה להשיג שליטה בישראכרט

לפני כשבועיים השלימו האחים, לשעבר בעלי רשת המרכולים פרשמרקט (אותה מכרו לפז), מהלך בזק שבו רכשו 24.99% ממניות שופרסל מידי הגופים המוסדיים המחזיקים בה, תמורת 1.5 מיליארד שקל.

למרות שמדובר בנתח קטן יחסית ממניות שופרסל, הוא יספיק לשניים כדי לשלוט בה דה־פקטו ולהכווין את מהלכיה לפי ראות עיניהם. זאת בתמיכתם, המובטחת כנראה, של אותם מוסדיים שימשיכו להחזיק בכ־40% מהמניות.

האחים אמיר לא מבזבזים זמן, ובדרכם "לנער" את שופרסל הספיקו תוך ימים ספורים לסכם על פרידה מצמד המנהלים הבכירים של הרשת - היו"ר איציק אברכהן והמנכ"ל אורי וטרמן (שיזכו למצנחי זהב מפנקים), למנות את עצמם במקום שני אלה (בשכר של עד 7 מיליון שקל בשנה כל אחד) ולהכניס שישה דירקטורים חדשים מטעמם למועצת המנהלים - החלטות שעדיין נדרשות לאישור האסיפה הכללית של בעלי המניות.

לפחות בינתיים המשקיעים בשופרסל אוהבים את המהלך, ומניית הרשת זינקה בכ־30% מאז שנחשף מהלך ההשתלטות של האחים תחילת החודש שעבר. שווי השוק של הרשת עומד כעת על 6.7 מיליארד שקל - כ־10% מעל השווי שבו קנו את המניות.

עם זאת, נראה כי השלכותיו חורגות מעבר לכך, ועשויות להוביל למהלכי רכישה בדרך דומה של החזקת "שליטה מצומצמת" (20% עד 25% מהמניות) בחברות נוספות.

מהלך ברוח זו מנסים להוביל בימים אלה גם דורי נאוי בחברת כרטיסי האשראי ישראכרט וזוהר לוי בענקית הדלק והקמעונאות פז. קדמו להם - ברכישת נתח קטן יחסית המאפשר השפעה על חברה גדולה - איש העסקים דוד פורר בקבוצת הנדל"ן מבנה ויבואנית הרכב UMI (בהובלת דוד עיני וחיים דנון) בחברת הסיעוד ומשאבי האנוש דנאל.

חוזרים לשליטה, אבל אחרת

בשנים האחרונות קנה לו המודל של חברה ללא גרעין שליטה אחיזה בשוק ההון המקומי. הכוונה לחברה שרוב מניותיה מפוזרות בקרב הגופים המוסדיים הגדולים (מנהלי חסכונות הציבור) והיא מונהגת בידי מנהליה הבכירים, שהופכים במודל זה לסוג של בעלי הבית, "כמו באמריקה".

פירוק פירמידות שליטה בעקבות חוק הריכוזיות, קריסתן של חברות החזקה ממונפות, והפרדת חברות כרטיסי אשראי מהבנקים, הגדילו משמעותית את מספרן של חברות ציבוריות גדולות בישראל המתנהלות ללא בעל שליטה.

הציפייה ממנהלי החברות הללו הייתה כי יפעלו באופן מקצועי עבור כלל בעלי המניות, ללא תופעות המאפיינות לעיתים חברות בעלות גרעין שליטה, דוגמת עסקאות בעלי עניין, מינוי מקורבים לפקידים בכירים או תשלומי שכר נדיבים למנכ"לים העושים את רצון הבעלים. מכל אלה ביקשו הגופים המוסדיים להתרחק.

אלא שלפחות במקרה של שופרסל, ספינת הדגל של אותה מגמה, המודל החדש לא צלח. מניית הרשת, שמתנהלת ללא גרעין שליטה מיוני 2018, סיפקה מאז ועד להצעת הרכישה של האחים אמיר תשואה שלילית של כ־15% בזמן שמדד ת"א 125 בו היא נכללת זינק בכ־35%. לביצועי החסר הללו נלוו חריקות צורמות בהנהלת הרשת שהגיעו לשיא בהדחת יו"ר (יקי ודמני) ומנכ"ל (עופר בלוך) לפני כשנתיים.

הגופים המוסדיים, שהחזיקו במעל ל־60% ממניות הרשת, סללו בשנת 2022 את דרכו של המנכ"ל לשעבר איציק אברכהן לתפקיד היו"ר, אך גם הוא לא הצליח להשביע את רצונם. "בשופרסל היה צורך בשינוי מסוים", מסביר גורם מוסדי את הרקע למכירת המניות לאחים אמיר. "משהו לא התנהל שם כמו שצריך, והחזרת אברכהן כיו"ר לא הניבה את התוצאות הרצויות. נתנו לו גרייס של שנה־שנה וחצי, ואז נוצרה ההזדמנות של מכירת המניות לאחים. הטרק רקורד שלהם בקמעונאות מוכח, ונראה שהם באו עם המון מוטיבציה לשפר. נוצרה הבנה אצל המוסדיים שזה מהלך שעושה שכל".

להחזיק בפחות מ־25% מהמניות

לא סתם רכשו האחים אמיר רק 24.99% ממניות שופרסל - הם מרוויחים מכך פעמיים. ראשית, רכישה של 25% מהמניות ויותר הייתה מחייבת אותם, על פי חוק החברות, להגיש הצעת רכש מיוחדת לכלל בעלי המניות (קרי הוצאה כספית נוספת מכיסם). שנית, היא הייתה מגדירה אותם פורמלית כבעלי שליטה בחברה - הגדרה שעלולה להכביד על אישור עסקאות שירצו להוביל בעתיד.

אז האם יש פה בעיה? עו"ד מיקי ברנע, שותף במשרד ברנע ג'פה לנדה, המתמחה במאבקי שליטה בחברות ציבוריות, מסביר כי בעבר התמקד חשש רגולטרים בשוק ההון מעסקאות שיובילו בעלי שליטה, אשר יטיבו עמם על חשבון בעלי המניות מהציבור: "למשל ימכרו לחברה נכסים בבעלותם הפרטית ביוקר, או ימנו למשרות בכירות קרובי משפחה ומקורבים ללא הכישורים הנדרשים לכך", מדגים ברנע.

את הפרצה בחוק שזיהו האחים אמיר בשופרסל, כמו גם מי שמבקשים "לחקות" אותם, הוא רואה כבעלת אפקט שעשוי להיות חיובי דווקא: "ייתכן שנוכל ליהנות מכל העולמות", מציע ברנע, "גם מבעל שליטה שמחזיק מעט מניות באופן יחסי וגם מריסון כוחם של מנהלים לעשות בחברה כבשלהם, לא בהכרח לטובת האינטרסים של בעלי המניות".

גורם מוסדי מוסיף שההחזקה המצומצמת של האחים אמיר הופכת אותם לבעלי שליטה "על תנאי"; כך "בסופו של דבר, אם בשופרסל נראה בעוד שנה־שנתיים שהמהלכים שהובילו האחים לא מביאים את התוצאות המקוות, או שיש בעיה בדרך ההתנהלות שלהם, אפשר יהיה לבצע שינוי כלשהו. לא נוצר כאן בעל שליטה שאי אפשר להזיז אותו".

האם יש חשש כי רוכשי גרעין שליטה מצומצם יפעלו לטובת עצמם על חשבון הציבור? אותו גורם סבור שלא. "מי שרוכש 20%-25% מחברה, האינטרס שלו הוא קודם כל להרוויח כמה שיותר על המניות שרכש", הוא אומר. "למי שמשקיע מאות מיליוני שקלים, פחות רלוונטי עוד מיליון שקל בשכר. בעל שליטה 'על תנאי' ירוויח אם המניה תזנק, ואת זה המוסדיים אוהבים".

האם על רשות ניירות ערך להתערב במצב שנוצר?

ברנע: "הרשות יכולה להתערב ולדרוש מחברה להצהיר האם יש לה בעל שליטה או לא. זה עשוי לרסן את התיאבון של רוכשים בחלק מהמקרים".

עמדת רשות ני"ע בנושא מודל השליטה המצומצמת נוסח האחים אמיר בשופרסל, טרם נמסרה. אך מספר שאלות כבר צצו סביב מעמדם הרשמי בחברה, האופן בו ינהלו את הרשת והרוב שיידרש להחלטות שיקדמו באסיפה הכללית. לא מן הנמנע שבעקבות המהלך בו נקטו השניים, תקודם הלכה חדשה שתסדיר את המצב שנוצר בשופרסל ובמקרים דומים בעתיד.

שלטון מנהלים הגיע אל סופו?

פועל יוצא נוסף של התפשטות מודל השליטה המצומצמת צפוי להיות סיום העידן של שלטון המנהלים בחלק מהחברות הגדולות במשק. גורם בכיר בשוק נזכר בשיחה שניהל בעבר עם מנכ"ל של חברה ציבורית גדולה. "בשולי הדברים הוא התוודה שהוא רוצה 'לעשות דודו זבידה' לחברה שאותה הוא מנהל", הוא מספר. "לשנינו היה ברור במה מדובר - הוא רצה לשלוט בפועל בחברה ציבורית בתור מנכ"ל שכיר".

זבידה נחשב לאחד המנהלים המוערכים בשוק ההון, שגם תוגמל בנדיבות על הישגיו. הוא הוביל במשך קרוב לעשור את חברת הנדל"ן המניב מבנה, מאז חילץ אותה מקריסת עסקיו של בעל השליטה לשעבר אליעזר פישמן. זבידה הצליח להעלות את מבנה (לשעבר מבני תעשייה) על דרך המלך, צבר מוניטין של מנכ"ל 'כל יכול' בחברה ועל הדרך תוגמל בעשרות מיליוני שקלים במהלך שנות כהונתו.

אלא שאשתקד התברר שגם לכוחו יש גבול. בין זבידה לבעל המניות הגדול במבנה, איש העסקים דוד פורר (ובנו טל המשמש כיו"ר החברה), התגלעו חילוקי דעות בעקבות ניסיון של המנכ"ל הדומיננטי להוביל מהלך למיזוג מבנה עם חברת דיסקונט השקעות. לאחר תקופה קצרה של כיפופי ידיים הוביל פורר, שהחזיק בפחות מ־20% ממניות מבנה, לעזיבתו של "המנכ"ל הכל יכול".

מקרה נוסף המעיד על חמקמקות הגדרת השליטה התרחש בחברת דנאל הפועלת בתחומי הסיעוד והשמת כוח־אדם. במשך שנים ארוכות התנהלה דנאל ללא בעל שליטה ולשביעות רצונם של מחזיקי המניות המוסדיים, שלהם הניבה תשואה חלומית של אלפי אחוזים.

אלא שבשנתיים האחרונות, תחת אותה ההנהלה הוותיקה, ביצעה דנאל מספר מהלכי רכישה כושלים בעולמות השירותים הרפואיים, שטלטלו את החברה, גרמו להרעה בתוצאותיה העסקיות והפילו את מחיר המניה ביותר מחצי.

כל אלו הובילו למהלך רכישה אקטיביסטי של מניות החברה בידי יבואנית הרכב UMI בקיץ שעבר, ולאחר שהגיעה להחזקה של 13% בדנאל הובילה להדחת היו"ר רמי אנטין ובהמשך לפרישת המנכ"ל הוותיק, אילן ישראלי. זאת לאחר שקיבלה לכך אור ירוק מהגופים המוסדיים, שגם הם הביעו מאחורי הקלעים חוסר שביעות רצון מביצועי החברה.

עיני השוק נשואות לפז

כעת נשואות העיניים לשתי זירות נוספות שבהן מנסים אנשי עסקים לרכוש לעצמם שליטה בפועל באמצעות פוזיציה קטנה יחסית במניותיהן. הראשונה היא בחברת ישראכרט: בתחילת החודש פנתה חברת האשראי החוץ בנקאי אחים נאוי, שבשליטת דורי נאוי, לבנק ישראל במטרה שיאפשר לה להשתלט על חברת כרטיסי האשראי (שהופרדה סופית לפני ארבע שנים מבנק הפועלים). זאת לאחר שרשות התחרות סיכלה מהלך שבו ניסתה קבוצת הביטוח הראל לרכוש את ישראכרט במלואה תמורת 3.3 מיליארד שקל.

אחים נאוי כבר מחזיקה ב־5% ממניות ישראכרט, ובכוונתה להגיע לשליטה מצומצמת באמצעות רכישת מניות בשיעור שבין 20% ל־25% - ככל שבנק ישראל יתיר לה לעשות כך.

עוד מהלך שנמצא בחיתוליו הוא זה של זוהר לוי, בעלי חברת הנדל"ן המניב סאמיט, להשיג באמצעותה שליטה דה־פקטו בפז (המתנהלת ללא גרעין שליטה מאז 2017). סאמיט כבר מחזיקה בכמעט 10% ממניות פז, ולוי פנה לגופים המוסדיים בהצעה לרכוש מהם שיעור דומה ולהגיחע להחזקה של כ־20%. בתגובה לפרסום המהלך זינקה מניית פז בשיעור דו ספרתי.

עם זאת, לא בטוח שהמוסדיים יתנו לו יד, אלא אם תשולם להם פרמיה נדיבה (שבינתיים לא הוצעה להם): "פז זו חברה שהיא בסך הכול טובה", אומר גורם מוסדי. "אין כאן חברה שצריך לתקן, כמו במקרה שופרסל. לוי מאוד מוערך בשוק ההון, אבל השאלה היא מה המחיר של היפרדות המוסדיים מחלק מהמניות. יש כאן חברה טובה שתישאר כזאת גם אם לא תהיה עסקה.

"לוי הוא פיננסייר ונדל"ניסט מוערך, אבל לא ידוע כקמעונאי", מוסיף אותו גורם. "כדי שתהיה עסקה הוא יצטרך להציע מתווה שיהיה אטרקטיבי מבחינת המוסדיים".

בשורה התחתונה, תופעות הלוואי של מודל השליטה המצומצמת עדיין אינו ברורותי. החשש מבעל מניות קטן יחסית הנוהג מנהג בעלים ו"חומס" את קופת החברה מובן, בוודאי לאור ההיסטוריה של שוק ההון המקומי. מאידך סבור עו"ד ברנע כי יש מקום לאופטימיות: "כשרואים משקיע ששם כסף טוב וקונה במחיר השוק ואף יותר מכך החזקות גדולות יחסית, האינטרס שלו קרוב לזה של בעלי המניות מהציבור - להשביח את החברה ולייצר לעצמו תשואה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.