אודות המשקיע האינטליגנט

הטור של 'המשקיע האינטליגנט' מאת ג'ייסון צוויג, מתפרסם ב־Wall Street Journal מזה כעשור ומתפרסם בגלובס באופן בלעדי. לדברי צוויג: "המטרה שלי היא לסייע לכם להבחין בין העצה הטובה לבין זו שרק נשמעת טוב". הטור יצא להפסקה של מספר חודשים לצורך כתיבת ספר, וכעת הוא חוזר במתכונת שבועית

אודות ג'ייסון צוויג

מבכירי העיתונאים של The Wall Street Journal. מחברו של הספר "הכסף שלך והמוח שלך: איך מדעי המוח יכולים לסייע לכם להיות עשירים", והעורך של הגרסה המעודכנת של רב־המכר "המשקיע הנבון", שהוגדר על ידי וורן באפט כ"ספר ההשקעות הטוב ביותר שנכתב אי־פעם"

אם היועץ הפיננסי שלכם עוד לא ניסה למכור לכם השקעות "אלטרנטיביות", זה רק עניין של זמן. מכירת נכסים לא סחירים מסוג חבילות (באנדלים) של נדל"ן, עסקאות buyout, חובות פרטיים ועוד הפכה לאובססיה בוול סטריט.

● WSJ | כאשר ביצועי העבר לא מנבאים אפילו את ביצועי העבר

● WSJ | מה המוח שלנו יודע על מניות - אבל לא מספר לנו

● WSJ | איך הפכו מניות השירותים לתחום שמדליק את השוק האמריקאי

הכניסה להשקעות מסוג זה קלה מאי פעם, אבל לא בטוח שהקונים מבינים כמה קשה לצאת מהן.

שלוש קטגוריות של השקעות אלטרנטיביות - נאמנויות להשקעות נדל"ן לא סחירות וחברות לפיתוח עסקי, לצד קרנות "אינטרוולים" המאפשרות למשוך חלק מהכסף רק כמה פעמים בשנה - גייסו יחד כ־56 מיליארד דולר בשנת 2023 - עלייה מ־26 מיליארד דולר עשור קודם לכן, לפי חברת המחקר Blue Vault.

הרעיון הוא שכשנועלים את הכסף לחודשים או שנים, המשקיעים נלחצים פחות במקרה של מיתון, מה שמאפשר למנהלים להרכיב תיק שישתלם בטווח הארוך.

הבעיה שזה מתנגש עם חוק בסיסי של הפיזיקה הפיננסית: ביטול סיכון אחד יוצר סיכון אחר.

למשל מה קורה כשרוצים למכור השקעה לא סחירה - כמה עמוקה תהיה ה'תספורת' או הדיסקאונט שתיאלצו לספוג מהמחיר המדווח? קרנות רבות הצליחו אולי למכור עבור המשקיעים במה שנראה כמו מחיר הוגן. אבל גם רבות לא הצליחו.

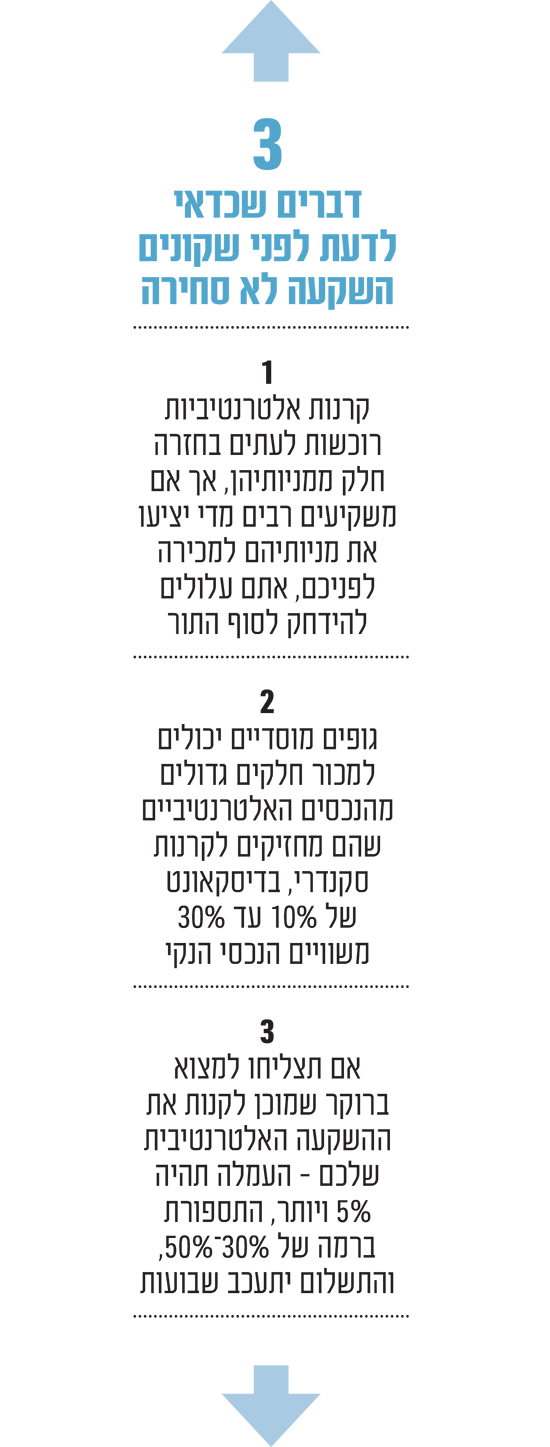

קרנות אלטרנטיביות רוכשות בחזרה חלק ממניותיהן מעת לעת - אך אם משקיעים רבים מדי יציעו את מניותיהם למכירה לפניכם, אתם עלולים להידחק לסוף התור כדי להימכר. כך קרה השנה בקרן הריט (Starwood (Real Estate Income Trust של, ובזו של בלקסטון בשנים 2022-2023.

אדגים עם Franklin BSP Capital, או "FBCC", חברת פיתוח עסקי המנוהלת תחת פרנקלין טמפלטון, מנהלת קרנות הנאמנות הענקית. בפברואר היא הציעה לרכוש כ־2.7 מיליון ממניותיה - קצת פחות מ־2% מהסך הכולל, במחיר של 14.49 דולר למניה - זהה לשווי הנכסי הנקי (NAV) שלהן בסוף ינואר.

בתגובה, ניסו המשקיעים למכור לחברה כמעט 22.4 מיליון מניות - יותר מ־16% מן המניות הפעילות שלה. FBCC קנתה פחות מ־2.7 מיליון.

בתחילת אפריל ביקשה FBCC אישור מהמשקיעים להנפיק עד 25% יותר מניות - הצעה שעלתה להצבעה באסיפה השנתית של החברה ב־7 ביוני. אישור שלה (בידי שני שלישים לפחות מבעלי המניות), יאפשר לחברה להנפיק את המניות הללו במחיר מוזל ביחס לשווי ה־NAV, מה שיצניח את שווי המניה הקיים ב־5% ויותר לפי הערכות החברה.

אישור ההצעה אינו אומר בהכרח שתנפיק מניות חדשות בהנחה. על פי הזימון לאסיפה, "ל־FBCC אין תוכניות מיידיות למכור מניות כלשהן" בהנחה. החברה מתכוונת לדבריה לקנות כמה מניות בחזרה מדי שנה לפי שווי נכסי נקי, אבל אפילו האפשרות של הנפקה בדיסקאונט עשויה להבהיל חלק מהמשקיעים.

לא נסחר עד "לא קיים"

ב־Lodas, שוק אלקטרוני לנכסים לא נזילים בעיקר, שהושק ב־2021, נסחרו הני"ע של FBCC בממוצע יותר מ־10 פעמים ביום בשבועיים האחרונים, אומר בריאן קינג, מנכ"ל Lodas. זה המון עבור נכס שאינו רשום בבורסה ושעלול להיות "לא קיים" למעשה עבור משקיעים, לדבריו.

המכירה האחרונה ב־Lodas הייתה ב־11.25 דולר, כ־23% מתחת ל־NAV של FBCC, העומד על 14.66 דולר.

בסוף אפריל הכריזה Cox Capital, חברת השקעות מפילדלפיה, על מעין מיני־מכרז עבור FBCC שבמסגרתו ניתן לרכוש לא יותר מ־5% מהמניות. Cox מציעה לשלם 9.45 דולר למניה, דיסקאונט של 36% כמעט ביחס ל־NAV. ג'ון קוקס, מנכ"ל החברה, סיפר שהמשקיעים - שילוב של יועצים פיננסיים ואנשים פרטיים - הגישו הצעות בכ־10 מיליון דולר במחיר המוצע. עד ה־14 ביוני, כשתיסגר ההצעה של קוקס, הנפח הכולל עשוי להיות "גבוה יותר באופן משמעותי".

תספורת עם מכסחת דשא

Highlands REIT, קרן נדל"ן פרטית בשיקגו, היא מקרה קיצוני יותר. החברה רכשה כ־19% ממניותיה בדצמבר במחיר של 14 סנט למניה. עבור המוכרים, זה היה כמו להסתפר עם מכסחת דשא: הדוח השנתי של Highlands העריך את השווי הנכסי הנקי ב־32 סנט למניה נכון ל־15 בדצמבר 2023.

ההצעות החיצוניות גילמו תספורת קשוחה עוד יותר. ב־20 במאי פתחה MacKenzie Capital, חברת השקעות מקליפורניה, מיני־מכרז למניות Highlands במחיר של 4 סנט למניה. ב־Lodas, המכירה האחרונה הייתה ב־10 סנט.

ב־Highlands טענו כי משקיעים יכלו לקבל כמעט פי 3.5 יותר לכל מניה בהצעה של החברה מאשר במכרז של MacKenzie, שמצדה הסבירה כי "אנחנו חושבים שיש שם ערך, אך הוא אינו נזיל, ואנו מוכנים לקחת על עצמנו את סיכון הנזילות הזה".

גופים מוסדיים יכולים למכור חלקים גדולים מהמכשירים האלטרנטיביים שהם מחזיקים, כמו קרנות גידור או פרייבט אקוויטי, למה שנקרא קרנות משניות (סקנדרי), בהנחות שעשויות להגיע ל־10% עד 30% מתחת ל־NAV.

לרובכם לא יהיה מזל כזה. אם בכלל תצליחו למצוא ברוקר שמוכן לקנות את ההשקעה האלטרנטיבית שלכם, העמלה תגיע עד 5% ויותר, התספורת תהיה בעומק של 30%-50%, ועשויים לחלוף שבועות עד שתקבלו תשלום, תלוי למי מכרתם.

ג'ורדן סלינגו, יועץ פיננסי ב־Elwood & Goetz Wealth, מספר ש"בכל פעם שמגיע אלינו לקוח עם השקעות לא סחירות שיועץ קודם מכר לו, הלב שלי כואב בידיעה כמה עבודה תידרש כדי להוציא אותו מזה".

אז לפני שאתה נכנסים, דרשו מהיועץ שיסביר לכם בדיוק איך תוכלו לצאת.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.