ענקית המשרדים המקומית, חברת גב־ים, הציגה בשבוע שעבר בדוחותיה לרבעון השני "עסקים כרגיל", עם גידול בהכנסות וברווחים לנוכח עלייה ריאלית בדמי השכירות ואכלוס נכסים, למרות המלחמה הנמשכת וחוסר הוודאות הכלכלית. בין היתר עלה מהדוחות כי גב־ים שוקדת על "איסוף קרקעות" לצורך הקמת מגדל משרדים שלישי במתחם ToHa שבלב תל אביב, לאחר שהשלימה עסקת ענק להשכרת שליש משטחי המגדל הנבנה כעת (ToHa2) לידי ענקית ההייטק גוגל, בחוזה ל־10 שנים.

● ניתוח | המרוץ ל־AI דוחף את ענקיות הטק הוותיקות לפטר עשרות אלפי עובדים

● המדינה נערכת לשיווק קרקע להקמת 11 אלף דירות בשדה דב בתל אביב

גם מדד תל אביב מניב ישראל, שכולל ענקיות נכסים מקומיות כדוגמת עזריאלי, מליסרון, אמות ומבנה, אינו מלמד על חשש לקטסטרופה, עם עלייה של 3.3% שרשם בשנה החולפת (כמחצית מתשואת מדד תל אביב 35 באותה תקופה). זאת בזמן שמדד תל אביב־מניב חו"ל (הכולל חברות כמו ג'י סיטי, אפי נכסים וסאמיט הפועלות בעיקר מעבר לים) ירד באותה תקופה ב־0.6%.

מאידך, דוח של חברת מידרוג אודות חברה אחרת הפועלת בתחום הנדל"ן המניב, ישרס, מאותת על סימנים של חולשה בשוק המשרדים המקומי. הללו עולים גם מסקירת הדוחות הכספיים שפרסמה בשבוע שעבר חברת אמות (השותפה של גב־ים במתחם ToHa).

"סקטור הנדל"ן המניב למשרדים בישראל מצוי תחת איום ההאטה בכלכלה העולמית, על רקע העלאת הריבית, בנוסף למלחמת 'חרבות ברזל' אשר טרם ניתן לאמוד את השפעותיה", ציינה מידרוג בדוח המעקב עבור ישרס, בבעלותו של שלמה איזנברג. "שוק המשרדים בישראל שנהנה בשנים האחרונות מביקושים חזקים ומעלייה במחירי השכירות במרכז הארץ, בין היתר בזכות הצמיחה המהירה בהיקף ההשקעות והמועסקים במגזר ההייטק בישראל, החל להציג סימני האטה בשנה האחרונה", נכתב בדוח.

שלמה איזנברג, בעלי חברת ישרס / צילום: תמר מצפי

נזכיר בהקשר זה כי בשבוע שעבר דווח שענקית השבבים אינטל החלה בגל פיטורים ענק שבמסגרתו היא צפויה להיפרד ממעל 1,000 עובדים בישראל, והוא מתווסף לצמצומים עליהם הכריזו לאחרונה חברות טכנולוגיה גדולות נוספות.

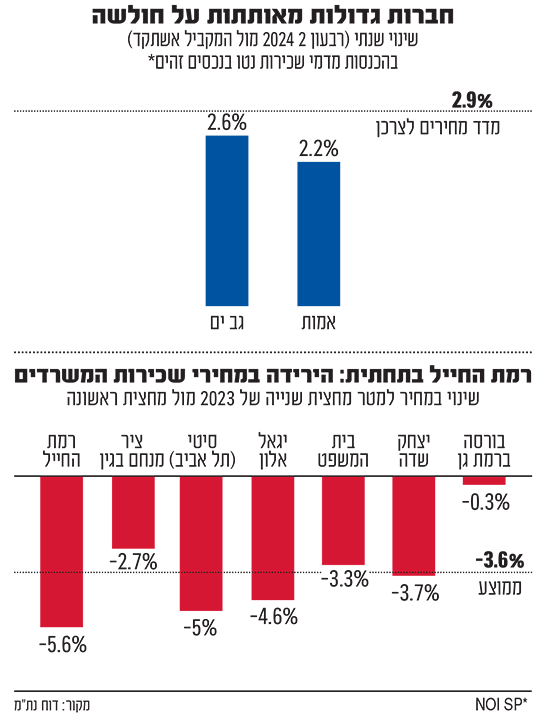

במידרוג מציינים כי מנתונים שבידיה עולה כי בחציון השני של שנת 2023 חלה ירידה מסוימת בדמי השכירות בשוק המשרדים, "כאשר באזור תל אביב חלה ירידה ממוצעת של כ־3.6% בדמי השכירות לעומת המחצית הראשונה אשתקד למשרדים מסוג Class A (מגדלי יוקרה)". עוד מציינים שם כי במשרדים במיקומי "פריים לוקיישן" חלה ירידה מתונה יותר בדמי השכירות, "מה שמעיד על חוזקו של פלח שוק זה הנשען על מיקומים מרכזיים, נגישות תחבורתית ונכסים ברמת גימור גבוהה".

"יותר מאמץ בשיווק"

בד־בבד הפערים בין מגדלי המשרדים שבלב תל אביב, שמושכרים לענקיות ההייטק, לבין מתחמי משרדים גדולים בערים שכנות כמו בני ברק, פתח תקווה וגם הסיטי של רמת גן, הולכים ומתרחבים. מידרוג מציינת כי "נכסי משרדים באיכות פחותה ובמעגלים הסובבים את תל אביב עלולים לסבול מירידת מחירים ומירידה בשיעורי תפוסה במידה חדה יותר. מאז פרוץ הקורונה, ובהמשך עליית הריבית והמלחמה, ניכרת נטייה של שוכרים חדשים לקצר את משך החוזים בשל חוסר ודאות וכדי לשמור על גמישות". במידרוג צופים כי מגמה זו תימשך, "לרבות באמצעות שכירות משנה מצד חברות שצמצמו מועסקים".

בדוחות אמות מציינים כי "ההאטה בקצב ההשקעות בהייטק הישראלי, המהווה הקטר המרכזי של המשק, ממשיכה להשפיע לשלילה על סנטימנט השוק. בעקבות כך, תהליכי המשא־ומתן להשכרת נכסים ממשיכים להיות ארוכים וקשים יותר, נדרשת עבודת שיווק מאומצת יותר ויש תחרות גדולה על כל לקוח.

"בנוסף קיימת מגמה של שוכרים המבקשים לחתום על הסכמים לתקופות שכירות קצרות יותר, עד שתתבהר הסביבה העסקית, אז יוכלו לקבל החלטות ארוכות טווח. לצד זאת, בולטת גם בישראל המגמה שבה בניינים חדשים באזורי פריים בולטים לחיוב בהשוואה לבניינים ישנים או בניינים באזורים חלשים יותר," נכתב עוד בדוח של אמות. "ההערכה היא כי מגמה זו תימשך וכי השטחים החדשים בשוקי הליבה ימשיכו להיות בתפוסה כמעט מלאה ואילו בשווקים משניים כמו פ"ת, בני ברק, חולון ועוד יהיה קושי מסוים להשכיר נכסים, ולהדביק את דמי השכירות לקצב האינפלציה".

נתונים על שוק המשרדים בגוש דן המתפרסמים בדוח של חברת נת"מ, המציעה פלטפורמה של שירותי נדל"ן ופתרונות לבעלי נכסים, מלמדים כי במחצית השנייה של 2023 נרשמה שחיקה של 3.6% בממוצע במחירי השכירות בבנייני משרדים Class A באזורי הביקוש ביחס למחצית הראשונה של השנה (ל־125.3 שקל למ"ר). באזור הסיטי של תל אביב נרשמה אף ירידה חדה יותר של 5% ל־151 שקל למ"ר. שיעור האכלוס הממוצע בבניינים שסקר הדוח ירד בממוצע ב־1.5%, ל־96.1%.

מגדלים מ"תקופת הזוהר"

בכיר בענף הנדל"ן המניב מסביר לגלובס כי "היו כאן שנתיים (2020־2021) שבהן השוק שגשג - כשהייתה הפריחה הגדולה בהייטק. כולם אז הסתנוורו מהעולם הזה, גם המנהלים בחברות הנדל"ן המניב, שעמדו נפעמים מול המחירים הגבוהים שקיבלו בחוזי השכירות. אלה היו ימים של יותר מדי כסף בריבית יותר מדי נמוכה, והתוצאה היתה גם הרבה בנייה חדשה".

לדברי אותו בכיר, "מגדלי משרדים שנבנים כיום הם כאלה שההחלטה על בנייתם התקבלה ב'תקופת הזוהר' שלפני שנתיים־שלוש. כיום יש פחות החלטות על בניית מבני משרדים חדשים". לדבריו, גם השכרת שליש ממגדל ToHa 2 לגוגל, שנחשבת להצלחה גדולה של גב־ים, באה לאחר משא־ומתן שארך שנתיים: "ככלל נראה שלמשכירים קשה יותר לאכלס היום, והתחרות על השוכרים גבוהה".

עדות לתחרות החריפה על שוכרים איכותיים במרכז תל אביב ניתן למצוא בדוחות אפי נכסים, השותפה עם חברת מליסרון במגדל המשרדים היוקרתי "לנדמרק", הממוקם במתחם שרונה בעיר ומתנשא לגובה 39 קומות. בתום המחצית הראשונה השנה עמדה התפוסה במגדל, שאכלוסו החל בשנה החולפת, על 88% בלבד (כולל משרדים ששכרה חברת פייסבוק). דמי השכירות החודשיים הממוצעים למ"ר עמדו על 158 שקל, מה שממקם אותו בצמרת המגדלים של תל אביב.

לדברי הגורם בענף, "בערים כמו רמת גן, בני ברק ופתח תקווה, איפה שהיתה בנייה מאוד מואצת של משרדים, שיעורי התפוסה נמוכים יותר היום, וגם מחירי השכירות נמוכים משמעותית מבמרכז תל אביב".

נקודת האור לדברי אותו בכיר היא בכך ש"ההייטק אמנם נפגע אבל שוכרים ממשיכים לכבד את החוזים שלהם. אם יש חוזים ארוכים, עד שהשוכר צריך לקבל החלטה אם להתפנות מהנכס או לצמצם שטחי משרדים, כל זה לוקח זמן. אבל כולם מבינים שזה שוק של קונים (שוכרים). כלומר, הכוח של שוכרי הנכסים במשא־ומתן גדל משמעותית. רואים את זה גם בנכונות של חברות הנכסים לבצע 'התאמות' עבורם".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.