כשהריבית במשק ברמות שיא והאינפלציה מכרסמת בחסכונות, המציאות הכלכלית משתנה. בסדרת טורים חדשה, ננסה לפשט נושאים פיננסיים מורכבים ולהנגיש מידע חיוני וטיפים פרקטיים לניהול כספים.

כותב הטורים הוא תומר ורון, בעל הפודקאסט "הכסף של החיים עצמם", מחבר הספר "ככה לוקחים משכנתא" והיועץ הפיננסי של חברת רייזאפ.

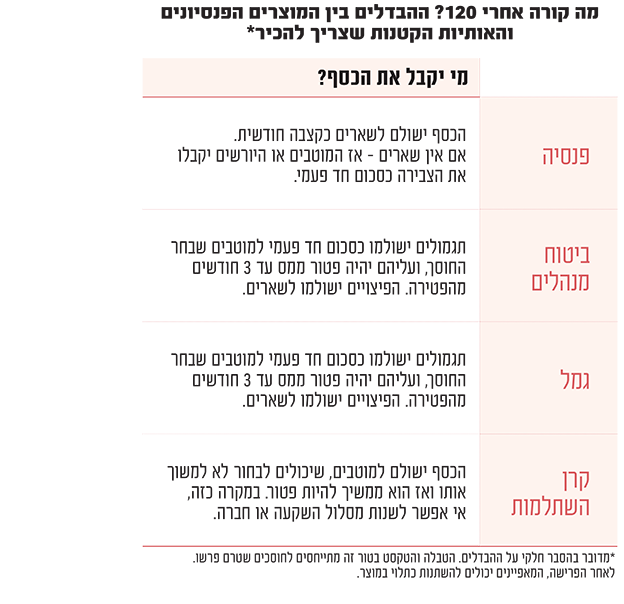

במדריך זה נבחן את המוצרים הפנסיוניים המרכזיים שקשורים לניהול הכסף לאחר פטירה: קרן פנסיה, ביטוח מנהלים, קופת גמל וקרן השתלמות. ננסה להבין מי יקבל את הכסף (מתי יש מוטבים ומתי שארים), מה גובה המס ומה האפשרויות הקיימות.

● המחשבון | קביעת גובה החזר המשכנתא: 3 נקודות שכדאי לבדוק לפני

● המחשבון | החשיפה לדולר ושיטת המיסוי: מה כדאי לדעת על קרן מחקה מדד

● המחשבון | חושבים שה-S&P 500 הגיע לתחתית ורוצים להשקיע? כדאי לכם לקרוא את זה קודם

העברה בין דורית והורשה היא נושא מורכב, המכיל בתוכו הרבה אותיות קטנות, ועוד יותר הרבה רגישויות משפחתיות. לכן כדאי ללמוד לעומק או להתייעץ עם בעל מקצוע לפני שפועלים. לפני שמתחילים, נציין כי הטקסט ברובו מתייחס לחוסכים שטרם פרשו.

איך בכלל יודעים כמה כסף יש ואיפה הוא?

התשובה הראשונה שאולי עולה בראש היא באמצעות המסלקה הפנסיונית, אותו שירות שמאפשר לכל אדם לאתר את החסכונות הפנסיונים הרשומים תחת תעודת הזהות שלו תמורת תשלום חד פעמי של 14 שקלים. אך מה קורה במקרה של אדם שכבר לא איתנו? אז לא ניתן להוציא פרטים מהמסלקה הפנסיונית.

איתור החסכונות יכול להיעשות בצורה עצמאית על ידי הכנה מראש של מסמך מסודר שמראה איפה יש קופות וקרנות ולשתף בו את שאר בני המשפחה, או גם באמצעות הר הכסף - אתר ממשלתי שמאפשר לקבל מידע על החסכונות הפנסיונים של אנשים שנפטרו.

לאחר הזדהות, תקבלו הכוונה באיזה גופים יש קופות או קרנות של הקרוב שאיננו. האתר לא נותן אינדקציה לגבי כמה כסף נמצא בכל קופה וכדי לברר את הסכום צריך לפנות לאותם הגופים, להוכיח שאתם היורשים האמיתיים ורק אז אפשר לקבל מידע ולקבל החלטות מה לעשות עם הכסף. מה לעשות עם הכסף תלוי לפעמים בסוג המוצר עצמו שכן דין פנסיה אינה כדין קרן השתלמות.

אז מי יקבל את הכסף?

במקרה של פטירה, חלילה, בקרן פנסיה הכסף יגיע לשארים על פי תקנון - בן או בת זוג (גם ידועים בציבור שגרו ביחד שנה) וילדים עד גיל 21. ההגדרה הקשיחה הזאת של שארים בתקנון הפנסיה, והעליונות המשפטית שלה, עלולים לייצר הרבה בעיות ומאבקים עבור זוגות בפרק ב' של הזוגיות.

אם נניח שאחד מבני הזוג בפרק ב' המתגוררים ביחד, רוצה להוריש את החיסכון הפנסיוני לילדים, אזי התקנון של קרן הפנסיה עלול להקשות על זה לקרות. בביטוח מנהלים, מנגד, הכסף עובר למוטבים שנקבעו וכך גם בקופת גמל, קרן השתלמות, גמל להשקעה ופוליסת חיסכון.

איך הכסף מתקבל?

בפנסיה, השארים יקבלו את הכסף כקצבה חודשית, ולא כסכום חד פעמי (אלא אם כן מדובר בקצבה נמוכה ואז אפשר למשוך את כמשיכה חד פעמית). רק בהיעדר שארים החיסכון בפנסיה יעבור כסכום חד פעמי למוטבים או ליורשים של החוסכים.

בביטוח מנהלים המוטבים יקבלו את כספי התגמולים כסכום חד פעמי, ואילו הפיצויים יילכו לשארים על פי חוק. כך גם בקופת גמל, כאשר בקופת גמל המוטב או היורש יכול לבחור גם שלא למשוך את הכספים ממש אל חשבון הבנק אלא להעביר אותם לקופת גמל חדשה על שמו.

מה לגבי המס?

על כספי התגמולים בביטוח מנהלים או בקופת גמל יש פטור על כל הרווחים עד 3 חודשים לאחר הפטירה, ולאחר מכן הרווחים החדשים יחויבו במס רגיל של 25% ריאלי. כאמור, בקופת גמל, המוטב או היורש, שכעת הם בעלי הזכויות בקופה, יכולים למשוך את הכסף ולהשקיע במקום שונה או להעביר את הכסף, עדיין ללא אירוע מס, לקופת גמל חדשה על שמם. רק הרווחים מכאן והלאה יהיו חייבים במס רווחי הון של 25% ריאלי.

אופציה נוספת של אותו מוטב או יורש, שכעת הם בעלי הכסף, היא אכן להעביר את הכספים על שמו לקופת גמל חדשה ובפרישה להעביר את הכסף לקרן פנסיה, למשוך כקצבה, ואז למעשה לא לשלם על הכספים מס בכלל (וזה במחיר של להפוך את הכסף לקצבה ולא משיכה הונית).

מה קורה בקרן השתלמות?

קרן השתלמות שירשנו יכולה להתגלגל איתנו עם פטור ממס ללא הגבלת זמן, אבל עם כוכבית די גדולה. למשל, ניקח דוגמה של אדם שהחזיק קרן השתלמות פטורה ממס.

כעת, אותו אדם נפטר ובחר להוריש לבתו את הכסף, עבור הבת יש שתי אפשרויות - האחת, לפדות את הכסף (הפטור ממס בפדיון) להשקיע אותו מחדש על שמה, ובבוא העת לשלם מס רווחי הון רגיל. האפשרות השנייה היא להשאיר את הכספים בקרן ההשתלמות על שם אביה, וכל עוד הם שם, הם יהיו פטורים ממס בלי הגבלת זמן.

איפה הכוכבית הלא קטנה? באפשרות השנייה היא לא תוכל לעשות שום שינוי בניהול הכסף. לא להעביר מסלול השקעה, לא להתמקח על דמי ניהול וגם לא לנייד את הכסף בין גופים.

אמנם מצד אחד הכסף ממשיך להיות פטור ממס, אבל מצד שני צריך לראות שהוא עובד בצורה שמתאימה ושיש לנו גישה אליו.

שורה תחתונה

כדאי כבר עכשיו, לעשות סדר בקופות ובקרנות. אפשר להתחיל מבניה של טבלה שמשותפת בין בני הזוג - איפה הקרנות, על שם מי, מהם הסכומים, וגם לוודא שנקבעו מוטבים (בהרבה מקרים אפשר לעשות את זה די בקלות באזור האישי באתר).

לא פעם מצבים משפחתיים משתנים והמוטבים נותרו אנשים שקבענו בעבר, ולכן אחת לתקופה כדאי גם לבדוק את זה.

צריך גם לחשוב ולתכנן באיזו צורה אנחנו רוצים שהכסף יעבור (סכום חד פעמי או קצבתי) ולבדוק שהכסף נמצא במוצר מתאים גם מהבחינה הזאת.

בתוך סט השיקולים, צריך להביא בחשבון גם את השאלות האלו ולפעמים גם במחיר של דמי ניהול גבוהים יותר או פגיעה בסכום שנראה בפרישה. ובכל הנוגע לקרנות הפנסיה, שם הנושא יכול למלא טורים שלמים, הצעד הראשון הוא לוודא באיזה מסלול ביטוחי אנחנו נמצאים, והאם הוא מתאים למצב המשפחתי שלנו.

הטקסט נכתב בהשתתפות המומחה הפנסיוני נדב טסלר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.