האם משתלם להשקיע דרך ניהול תיקים / אילוסטרציה: Shutterstock

לפני קצת פחות מעשור, נחשפתי לראשונה לאפשרות שנקראת "ניהול תיקים". אלא שמהר מאוד גיליתי שאני משלם אלפי שקלים בשנה על המוצר והחלטתי לוותר על התענוג. לימים התברר לי שלא רק אני הרגשתי ככה. בקבוצות הפיננסיות ברשתות החברתיות, או בבלוגים פיננסים, התהייה הזו משותפת לכולם - שם גם קובעים חד משמעית שעדיף לנהל את הכסף לבד ואכן בשנים האחרונות תחום המסחר העצמאי חווה פריחה וצמיחה מהירה, בניגוד לתחום ניהול התיקים ש"תקוע" כבר לפחות עשור.

● האם המשקיעים בישראל הם האופטימיים בעולם?

● השקל חזק, המשקיעים אופטימיים: היום נדע אם לבורסה בתל אביב יש עוד לאן לעלות

● התרחיש של 100 דולר לחבית התחלף בחששות למחיר נפט נמוך מדי

דוח של רשות ניירות ערך שפורסם החודש חשף שוב את מימדי הקיפאון. היקף הכספים בתחום ניהול התיקים אמנם זינק בשנה האחרונה ב־22% לסכום של 416 מיליארד שקל (שיא של עשור) אך הקפיצה הגיעה בעיקר מזינוק בחלק המוסדי. ואילו בתיקים של הלקוחות הפרטיים, שם יש כ־86 אלף חשבונות, נרשמה עלייה של 16% ל־225 מיליארד שקל. בטווח של שלוש שנים העלייה כמעט מינורית - 6.6%. בעשור האחרון היקף הנכסים ללקוחות פרטיים קפץ בכמעט 40%, אך המדדים בארץ ובעולם זינקו ביותר מפי שלושה מכך, או כפי שמסביר ליאור גרינהויז, מנכ"ל מור ניהול תיקים "שוק ניהול התיקים צמח פחות מהצמיחה הריאלית בעשור האחרון. הוא נתקע במקום כבר הרבה מאוד שנים, כשבמקביל הגמל, פנסיה, פיקדונות, מזומן - הכל צמח".

לכן, כש"יצאתי לדרך" להכין את הכתבה הזו שאלתי את עצמי למה בעצם אותם 86 אלף אנשים מוכנים לשלם הרבה כסף ולקנות מוצר יקר שנקרא ניהול תיקי השקעות. גלובס בדק מה היתרונות והחסרונות של המוצר הכי יקר בשוק ההון, ולמי הוא מתאים.

ההשקעות הפופולריות בתיקים מנוהלים

ניהול תיקים זה מוצר השקעה שמתאים לטווח קצר עד בינוני, כמו מסחר עצמאי. בניהול תיקים מאפשרים למנהלי השקעות מקצועיים לנהל את הכסף דרך חשבון הבנק (87% דרך בנקים, אם כי המספר יורד במקצת בשנים האחרונות), כך שהכסף נשאר זמין בחשבון הבנק ונזיל. מנהל ההשקעות מורשה רק לקנות ולמכור מוצרים בבורסה.

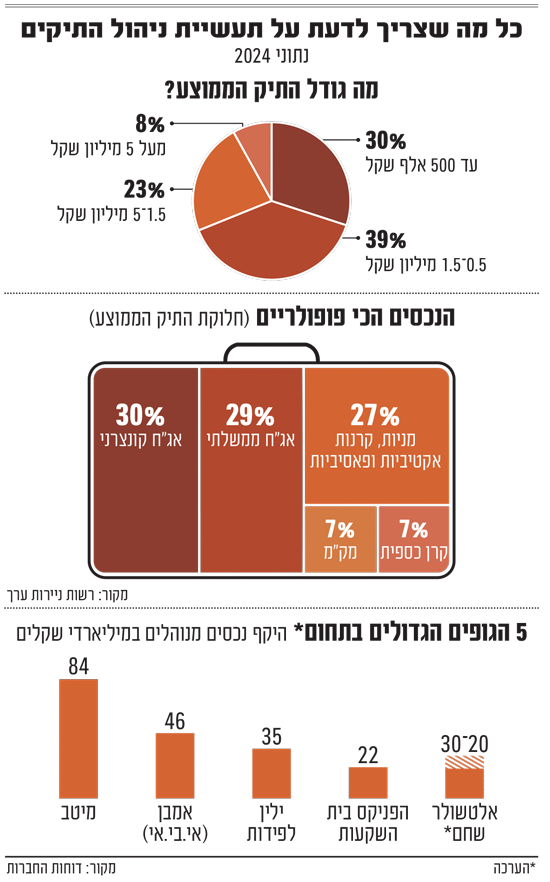

מבנה התיק של רוב המשקיעים בתחום הוא סולידי למדי. על פי דוח הרשות, הנכסים הפופולריים ביותר בתיקים בשנת 2024, בדומה לשנים קודמות, היו אג"ח קונצרני (30% מהפעילות בתיקים), 29% אג"ח ממשלתי, (27%) במניות ישירות, קרנות אקטיביות, מחקות וסל,והשאר במק"מ או קרנות כספיות.

סכום מינימום: 300-500 אלף שקל

אבל לא מדובר בתחום שפתוח לכל אחד. כדי לפתוח חשבון כזה משקיע צריך בדרך כלל שיהיה לו כסף נזיל של 300 אלף שקל לפחות ובחלק מבתי ההשקעות לפחות חצי מיליון שקל. כמעט כל מוצר אחר, מגמל להשקעה, דרך פוליסת חיסכון ועד מסחר עצמאי (חוץ מבבתי ההשקעות) לא כולל הגבלה כזו. גם ההגבלה בבתי ההשקעות לחלק מחשבונות המסחר העצמאי מתייחסת לרף מינימום של 10־20 אלף שקל, ולא מאות אלפים.

גודל התיק הממוצע של לקוח בניהול תיקים, אגב, נמוך מ־1.5 מיליון שקל. מנתוני הרשות עולה כי 30% מהלקוחות מנהלים תיק של עד חצי מיליון שקל, עוד 39% מנהלים תיק של 0.5־1.5 מיליון שקל, 23% מנהלים תיק של עד 5 מיליון שקל ורק 8% מעל 5 מיליון שקל. אגב, אותם 8% מנהלים הון של 137 מיליארד שקל - החלק הארי של ניהול התיקים הפרטיים.

שקיפות בפעילות השוטפת, אך לא בתחרות

אחד היתרונות המרכזיים שסימנו בפנינו גורמים הוא השקיפות הגבוהה בתחום. אפשר לראות כל פעולה שמנהל התיקים עושה, כמו קנייה ומכירה של מניה או אג"ח וגם של קרנות הנאמנות, ואת תשואת התיק בכל רגע נתון. בנוסף, מקבלים דוח מהחברה המנהלת בכל רבעון. גם במסחר העצמאי ניתן לעשות זאת, ואילו בקופת גמל להשקעה או פוליסת חיסכון לא ניתן לעקוב אחרי כל פעולה.

אלא שמהצד השני, בתחום ניהול התיקים הלקוח לא באמת יכול לבחון את איכות הניהול של הגוף שמנהל את כספו, שכן רשות שוק ההון אוסרת על הגופים לפרסם את התשואות שלהם, בגלל השונות הגבוהה בין התיקים, וזאת בניגוד לקופות הגמל להשקעה ופוליסות החיסכון, בהן התשואות מתפרסמות פעם בחודש.

תיק שתפור למידות הלקוח ומנהל צמוד

אבל אין ספק ששני היתרונות הכי גדולים שמייחדים את המוצר הזה על פני אחרים הוא ההתאמה האישית והניהול הצמוד.

"כל לקוח שמצטרף לניהול תיקים חייב לעבור בירור צרכים, וגם אחת לשנה וחצי לצורך התאמות במדיניות ההשקעה בהתאם לצרכיו", אומר אודי תייר, מנכ"ל מיטב ניהול תיקים, החברה הגדולה בתחום. "רוב הלקוחות סבלניים ומחזיקים את התיק לטווח של 6־7 שנים, מכיוון שהם נהנים מקשר אישי עם מנהל התיקים ולאט לאט לקוחות מביאים בני משפחה וחברים בשיטת חבר מביא חבר".

גם בתחום המסחר העצמאי הלקוח "תופר" את התיק למידותיו, אבל בניהול תיקים מנהל ההשקעות מקבל את ההחלטות כך שנמנע מהמשקיע הצורך הרגשי להתמודד עם נפילות בשוק ההון ו"להחזיק חזק" בירידות. ובכך ייתכן שנמנעים לא מעט מכירות פאניקה של משקיעים גדולים.

לדברי תייר, "בתקופות משברים, כמו שחווינו בשנים האחרונות כאשר בכל יום השוק יכול לעלות ב־2% או ליפול ב־4%, אנשים מחפשים איש מקצוע לדבר איתו ולא שירות לקוחות. בניהול התיקים מקבלים מספר טלפון של מנהל תיקים (או משווק) מטעם החברה שמלווה את הלקוח באופן שוטף".

לשם השוואה, בקופות הגמל להשקעה ופוליסות החיסכון המסלולים מובנים ומוגדרים (למעט בניהול עצמאי, IRA). גם בפוליסות החיסכון וקופות הגמל להשקעה הנטייה היא להישאר בתיקים, גם בתקופה תנודתית כמו היום, אך כן קיים הסיכון שמשקיע עצמאי יימכור בפאניקה ויקבע הפסדים.

החיסרון הגדול: המחיר יקר

המשקיע האגדי וורן באפט המשיל את תעשיית ניהול הכספים למשפחה עשירה שנהנתה מ"תשואת השוק" החלה להעסיק יועצים כדי להגדיל את העושר שלה, אך בפועל העושר רק הצטמק. בצר להם פנו לזקן המשפחה שאמר להם לפטר את כל היועצים ולחסוך את העלויות. ואכן, החיסרון הכי משמעותי של תיק השקעות מנוהל הוא העלויות. דמי הניהול נחשבים גבוהים וכמעט אין הקלות מיסוי על המוצר מאחר והוא מיועד למשקיעים בעלי הון נזיל.

אמנם על פי רשות ניירות ערך, דמי הניהול בתחום ניהול התיקים לא גבוהים ועומדים על 0.5%, אפילו פחות מהממוצע בקופות הגמל להשקעה (0.6%-0.8%) ופוליסות החיסכון, (0.6%-1.5%) אלא שגם בחברות ניהול התיקים עצמן מסכימים שהנתון בניהול התיקים מוטה כלפי מטה ומעריכים שדמי הניהול בתחום ניהול התיקים הוא 0.6%-1.2%, גם מכיוון שחברות ניהול התיקים קונות בעיקר קרנות נאמנות. הללו, כבר מגיעות לדמי ניהול של 1.2%־1.6%. במקרים יקרים במיוחד עד ל-2.5%, אך זה מיעוט יחסית בקרנות הנאמנות, בעיקר המנייתיות. החלק הארי של תעשיית ניהול התיקים מושקע במוצרים היקרים הללו בין 50% ל־70% מהתיקים בהיקף של עד 5 מיליון שקל.

גורם בשוק מנסה להסביר את הסתירה בין נתוני הרשות לבין ההערכות בענף בכך שרוב הקרנות שקונים הגופים הם פאסיביים שבהם דמי הניהול נמוכים יותר.

לכך, צריך להוסיף דמי משמרת לבנקים של כ־0.1%־0.3%, ואם תתמקחו מספיק יש סיכוי שגם תוכלו לקבל פטור כמעט מלא. אלה אמנם זולים יותר מאשר במסחר העצמאי, אך עדיין יקר ביחס לדמי הניהול בבתי ההשקעות. העמלה האחרונה היא עמלת קניה ומכירה. בניהול התיקים יש אותן במניות ואג"ח, אך לא ברכישת קרנות נאמנות, והן נחשבות זולות יותר מאשר במסחר העצמאי. בקופות הגמל להשקעה ופוליסות החיסכון הן כלולות בתוך דמי הניהול הרשמיים.

חיסרון משמעותי נוסף נוגע למדיניות המיסוי. אין דחיית מס ללקוח וכל פעולת מכירה מחויבת במס רווחי הון ריאלי (בניכוי אינפלציה) של 25%. כך קורה גם במסחר העצמאי. מנגד, בפוליסות חיסכון יש אירוע מס בעת מעבר בין חברות מנהלות, אך לא בין מסלולים ואילו בקופת גמל להשקעה אין מס גם בעת מעבר בין מסלולים וגם במעבר בין גופים. יתרון נוסף בהקשר הזה של קופת גמל להשקעה היא שאם חוסכים את הכסף עד גיל 60 ומושכים אותו כקצבה הרווחים פטורים ממס, מה שעשוי להיות משמעותי מאוד ולהגיע למאות אלפי שקלים.

מהצד השני, בתיקים מנוהלים וגם במסחר עצמאי ניתן לקזז הפסדים - אם היו בהשקעות אחרות - מהרווחים שנצברו בתיק לצורכי מס. הקיזוז הזה עשוי לחסוך לא מעט כסף, מה שלא ניתן לעשות בקופות הגמל ופוליסות החיסכון.

האם ניהול תיקים טוב לכם?

אם נחזור לבאפט, גם הוא וגם ג'ון בוגל, מייסד ענקית ההשקעות ואנגארד, כבר חזרו ואמרו בצורות שונות שהדרך הנכונה למשקיע הפרטי היא לקנות קרן סל מחקה פשוטה של המדדים הגדולים (כמו קרן מחקה S&P למשל), בדמי הניהול הנמוכים ביותר שאפשר, ופשוט להחזיק אותה במשך עשרות שנים.

מנהלי ההשקעות רואים את זה כמובן אחרת, וכמעט נעלבים למשמע השאלה על עצם הצורך בניהול תיקים. "בראייה שלי ניהול השקעות זה מוצר פרימיום, עם איש קשר בנייד ומוצר שקוף", אומר תייר. "זה לא המוצר הכי זול בשוק, אפשר לקנות S&P או נאסד"ק ולשלם דמי ניהול הכי נמוכים, אבל הלקוחות שמגיעים לתיקים הם לקוחות שלא רוצים לנהל לבד את הכסף, אלא לתת למומחים לעשות את העבודה שלהם ומוכנים לשלם על זה".

מנהל בכיר אחר בתעשייה אומר נחרצות: "אין שום ערך נוסף לניהול תיקים, אלא רק כדי לייצר מוצר מותאם באופן מדויק ללקוח, אחרת הוא יכול לקנות הכל לבד בדמי ניהול זולים יותר. ניהול תיקים מתאים לתפירה אישית, ללקוח שאומר למשל אני רוצה פחות ישראל כרגע או יותר חשיפה דולרית, אבל כשישתנה פה המצב ארצה מיד לחזור לישראל. אין אפשרות לתת דבר כזה, אלא רק בניהול תיקים". עוד הוא מוסיף שניהול תיקים, "מתאים יותר לאנשים מבוגרים שאין להם ידע או ניסיון ולא יפתחו אפליקציות לצורך זה והם צריכים את האדם עם הידע שיעשה הכל, בוודאי מבוגרים שירשו כסף. זה נכון שצעירים הולכים היום בעיקר למסחר עצמאי".

יניב פגוט סמנכ''ל בכיר ומנהל מחלקת מסחר, נגזרים ומדדים, בבורסה לניירות ערך תל אביב, חושב הפוך. לדבריו "זה שמיים וארץ. מנהל ההשקעות לוקח אחריות על התיק והביצועים. ברור שיחידי סגולה יכולים לנהל לבד, אבל זה לא מתאים לרוב האנשים. ניהול השקעות זה מקצוע שעושים מהבוקר עד הלילה".

ליאור גרינהויז , ממור, משתמש בדוגמה: "זה כמו מסעדה, אתה יכול לקנות את כל המצרכים בשופרסל או רמי לוי ולהכין בבית, אבל רוב האנשים לא חושבים שהם מבשלים כמו מסעדה ואולי לא רוצים להתרוצץ לקנות חומרי גלם, או שאין להם את הזמן ללמוד את המקצוע".

ואולי בכלל אין סתירה? גרינהויז אומר כי "פנסיה, גמל והשתלמות אלה מוצרים מצוינים וצריך להשתמש בהם. אבל לישראלים יש יותר מ־2 טריליון שקל, 35% מהתוצר של כל מדינת ישראל, נזיל ולא צובר תשואה. כל תשואה של 1% על הכסף הזה זה 22 מיליארד שקל בשנה לישראלים, זה יכול לייצר ערך עצום. הרבה יותר חשוב לדאוג למקסם את המיסוי - שבפנסיה ובטווח הארוך להיות ברכיב מנייתי גבוה יותר ובקצר טווח להיות סולידי".

תייר ממיטב מוסיף כי "האפיק הכי פופולרי היום בישראל זה עו"ש או פיקדון וזו לא באמת השקעה. מרבית הכסף הפנוי בישראל נמצא במוצרים שכמעט ולא מניבים לו תשואה. לכסף הפנוי יש פוטנציאל צמיחה מטורף, בוודאי בהשוואה לכסף בעו"ש, שזו האלטרנטיבה הגרועה ביותר. גם מול פיקדון בנקאי שנותן 3%־4% האלטרנטיבות בשוק הרבה יותר טובות ללקוחות עם סבלנות".