עוזי לוי ידע מגיל צעיר שיגיע לעולם ההשקעות. "הייתי שומע בבית ביטויים כמו 'יש במניה רק קונים או מוכרים'", הוא מספר. "הייתה לי משיכה טבעית לשוק ההון, ובעיקר לשוק האמריקאי".

● לחץ המכירות על מניית מגדל השתחרר, ואליהו כבר מורווח מעל 3 מיליארד שקל

● ג'רמי בלנק פועל להביא את חברת ההתחדשות העירונית יעז להנפקה

בגיל 50 הוא מנהל מחקר חו"ל בבנק מזרחי טפחות, לשם הוא הגיע לפני שנה מאפסילון קרנות נאמנות. קודם לכן עבד בכלל, הפניקס ופסגות וצבר ניסיון של יותר מ־26 שנים בתעשייה.

השווקים נמצאים כיום בשיאי כל הזמנים, גם בארץ וגם בחו"ל, אך לוי ממש לא מתרגש מכך: "אנחנו נמצאים בראשיתה של מהפכה טכנולוגית, זה לא 'הייפ' על ריק. בטווח של שנה עד שלוש, דברים נפלאים עומדים לקרות. מערכות מבוססות AI משולבות כיום בכל תחום - מבריאות ועד פיננסים, דרך תעשייה מסורתית ועד שירותים לצרכן. במקביל תחום נוסף, פורץ דרך לא פחות, מתחיל לקרום עור וגידים: מחשוב קוונטי".

השילוב שיוצר הזדמנות

מה שהופך את התקופה הנוכחת לייחודית, לפי לוי, הוא השילוב בין שני מנועי צמיחה חזקים: "השילוב של ירידת ריבית בטווח הזמן הקצר־בינוני, עם פריצה טכנולוגית בטווח הקצר-בינוני ואפילו ארוך, יוצר הזדמנות בלתי רגילה".

לדברי לוי, "לא הכול מתומחר בשוק, החלק הגדול עוד לפנינו, מתוך ההבנה שהפריצה וההתקדמות הטכנולוגית יפתיעו את השווקים כל פעם מחדש. מי שלא נמצא היום בשוק ולא מסוגל לספוג זעזועים ולהחזיק לטווח ארוך, מאוד יכול להיות שיפספס את הצמיחה. וכשהיא תגיע, יהיה קשה לקנות ברמות המחירים שיהיו בעתיד".

באשר לזעזועים שעברו השווקים לאחרונה, לוי מתקף את דבריו: "אי אפשר לנהל תיק השקעות על סמך הציפייה לברבור שחור".

המדדים בישראל היו הראשונים לחזור לשיאי כל הזמנים אחרי תוכנית המכסים של טראמפ, וגם בזמן המלחמה עם איראן המדדים שעטו מעלה ובשנה האחרונה זינקו ביותר מ־50%. עם זאת, לוי עדיין רואה הזדמנות יוצאת דופן בשוק המקומי: "יש בישראל שלוש-ארבע תעשיות חזקות צומחות שימשיכו לעשות הרבה כסף: הטכנולוגיה, סקטור הפיננסים - בנקים וביטוח, ותעשיות ביטחוניות. אלה סקטורים עם פוטנציאל מאוד גדול להניב בעתיד תשואות פנומנליות. כאשר דברים יסתדרו באזור והעננה הגיאופוליטית תוסר, ירגישו יותר ביטחון והכסף הגדול מחו"ל יתחיל לזרום לכאן - כי הפוטנציאל פה אדיר".

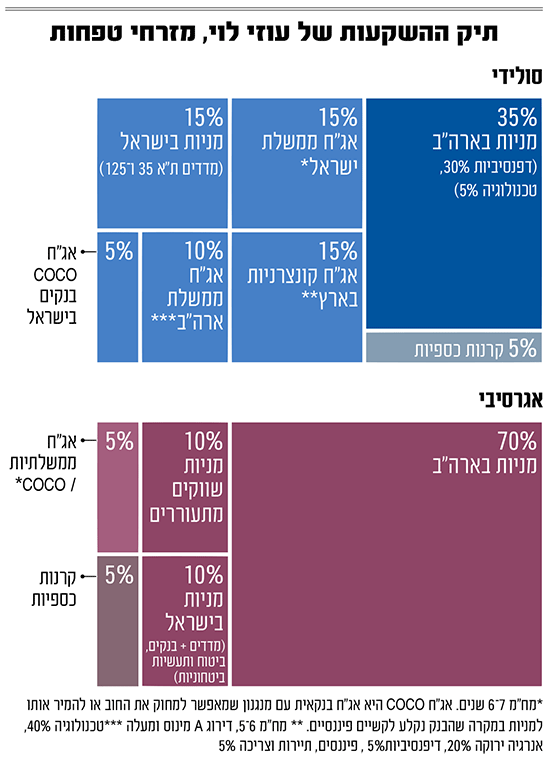

כשאנחנו מבקשים מלוי לבנות תיק השקעות הוא מציע למשקיע סולידי תיק ש־50% ממנו נמצא באג"ח וקרנות כספיות ו־50% במניות. הוא מורכב מ־10% אג"ח ממשלת ארה"ב ו־15% אג"ח ממשלת ישראל, כל אחד מהם במח"מ (משך חיים ממוצע) בינוני ארוך של 6-7 שנים, "כדי לנצל את הפוטנציאל לרווחי הון כתוצאה מירידת הריבית הצפויה". עוד 5% הם באג"ח קוקו של הבנקים, "שיש בהן מרווחים טיפה יותר גבוהים".

מדובר באג"ח בנקאיות עם מנגנון שמאפשר למחוק את החוב או להמיר אותו למניות, במקרה שהבנק נקלע לקשיים פיננסיים, אולם אין להבין מכך שלוי חושש ליציבות הבנקים בישראל. 15% נוספים הוא מקצה לאג"ח קונצרניות בישראל במח"מ 5-6 עם דירוג גבוה החל מ־A מינוס ומעלה. עוד 5% מהתיק הוא שומר בקרנות כספיות ל"ניצול הזדמנויות".

בחלק המנייתי הוא מקצה 15% למניות הכלולות במדדי המניות הגדולים בת"א (35 ו־125) עם הטיה למניות הבנקים, הביטוח, הטכנולוגיה והתעשיות הביטחוניות, אך גם לשופרסל, אפריקה מגורים ובזק. את השאר הוא מקצה לארה"ב, כאשר סקטורים דפנסיביים מקבלים משקל של 30% וכוללים את תחומי הבריאות, הצריכה הבסיסית והתשתיות. בין אלה הוא ממליץ על מניות ג'ונסון אנד ג'ונסון, יוניליוור, קולגייט, פרוקטר אנד גמבל ונסטלה, ולצדם עוד 5% לטכנולוגיה דרך מדד S&P 500 ומדד המניות העולמי MSCI World.

התיק האגרסיבי נראה שונה לחלוטין: הוא מורכב מ־10% אג"ח וקרנות כספיות ו־90% מניות, בעיקר בעולם. "הדגש בתיק זה הוא על מניות טכנולוגיה וצמיחה חזקה, AI, ענן ומחשוב קוונטום. למי שרוצה ליהנות מצמיחה ואוהב סיכון - זה הכיוון", הוא מסביר.

בתיק זה ההמלצה היא ל־5% אג"ח ממשלתיות או קוקו ו־5% קרנות כספיות. את שאר התיק לוי מקצה למניות - 10% בישראל, בעיקר במדד ת"א 90; עוד 10% מניות בשווקים מתעוררים כמו הודו, ברזיל ואינדונזיה ומדד המדינות המתפתחות MSCI Emerging Markets; והיתר במניות בארה"ב: 40% למניות טכנולוגיה (מציין למשל את סייברארק הישראלית), 20% לתחום האנרגיה המתחדשת, 5% "בשביל האיזון" במניות דפנסיביות (דוגמת פרוקטר אנד גמבל וקולגייט) ועוד 5% שמתחלקים בין הפיננסים, התיירות והצריכה המחזורית (בוקינג, מקדונלד'ס ובנק ג'יי. פי מורגן).

עדנה למניית סולאראדג'?

סקטורים שלוי נותן עליהם דגש מיוחד הם הטכנולוגיה והאנרגיה המתחדשת, בהם הוא צופה 'בוסט' חזק מ"החידושים וההתפתחות הטכנולוגיים בשילוב ירידת ריבית" לחברות תשתיות ואנרגיה ירוקה וגם טכנולוגיה, שסובלות מאוד מהריבית הגבוהה. "אחרי המכות שספגו, הן ייהנו וזו הזדמנות נפלאה לאסוף סחורה".

ההמלצה הזו מגיעה דווקא כאשר מניות הסקטור כמו סולאראדג' הישראלית ומתחרותיה סובלות מנפילות חוזרות ונשנות, על רקע חוסר הוודאות סביב פגיעה אפשרית בתמריצים לסקטור. לדברי לוי, "סולאראדג' , אנפייז , אורמת ו-NextEra ימשיכו לעניין, מאחר שתחום האנרגיה המתחדשת זוכה לתמיכה רחבה של ממשלות". האנרגיה המתחדשת יחד עם הטכנולוגיה הן "מגמות הצמיחה החזקות ביותר שצפויות בעשור הקרוב".

לוי מייחד תשומת לב למניות הבינה המלאכותית, ומציין שכדאי להשקיע בכל הגדולות בתחום כמו אנבידיה (למרות שגם היא נמצאת בשיא כל הזמנים), מיקרוסופט , גוגל , אמזון , מטא ויצרנית מכונות השבבים ASML , אשר "נהנות מביקוש עולמי אדיר". לצד אלו הוא מציין שהמשקיעים "פורצים כעת גם לשלב הבא - השקעה במחשוב קוונטי, שאמנם עדיין לא רווחי אך מבטיח יתרון תחרותי עצום למי שיתמחה בתחום". בין האפשרויות הוא מונה את חברת המחשבים IBM וכן את IonQ , Rigetti Computing ו־D-Wave.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.