החיסכון שלנו עבר לידיים של המוסדיים בעקבות רפורמת בכר / איור: Shutterstock

הרפורמה שחוללה ועדת בכר בשנת 2005 במסגרתה הופרד ניהול קופות הגמל וקרנות הנאמנות מהבנקים והעברתן לידי חברות ביטוח ובתי השקעות (הגופים המוסדיים) היא אחד מהמהלכים הגדולים בתולדות שוק ההון הישראלי. כזה ששינה לחלוטין את מערך הכוחות והוזיל משמעותית את דמי הניהול שמשלמים כיום החוסכים.

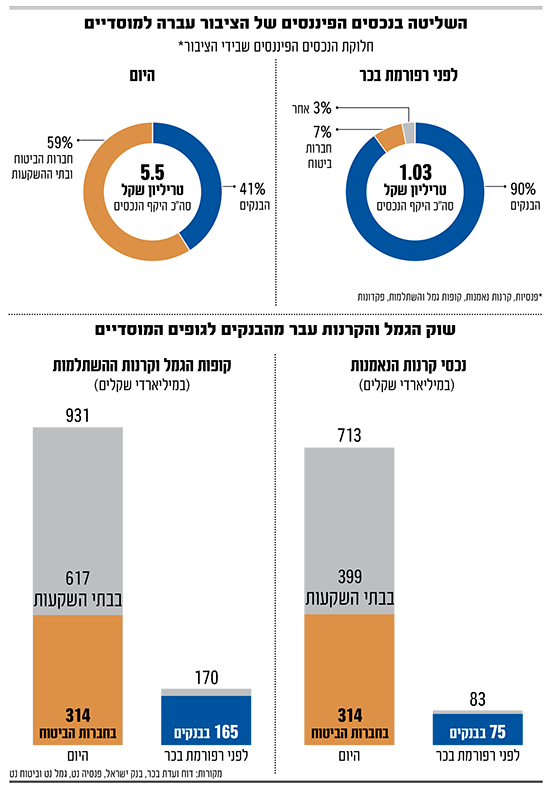

לפי דוח הוועדה, טרום הרפורמה חלשו חמשת הבנקים הגדולים על 90% מסך הנכסים הפיננסיים של הציבור הישראלי, שהסתכמו באותה עת ב־1.03 טריליון שקלים (לא כולל השקעות ישירות בשוק ההון). חברות הביטוח החזיקו ב־7% נוספים (כ־77 מיליארד שקל בלבד) ובשאר "הפירורים" התחלקו גופים קטנים רבים.

20 שנה חלפו ושוק החיסכון בישראל נראה אחרת לגמרי: סך נכסיו המנוהלים של הציבור זינק פי 5 ל־5.5 טריליון שקל, כאשר חלקם של הבנקים עומד כיום על 41%, בעיקר פיקדונות ומזומן. במקביל צמח חלקם של חברות הביטוח ובתי ההשקעות בניהול הכסף ל־59% מהנכסים - כ־3.5 טריליון שקל המנוהלים במוצרי גמל, פנסיה, קרנות הנאמנות וביטוחי מנהלים.

"הבנקים שילמו את מחיר הכוחניות"

צבי סטפק, מבעלי בית ההשקעות מיטב, כינה בספר שפרסם לפני מספר שנים את ועדת בכר בתור "המפץ הגדול בשוק ההון". הוא מתאר בו כיצד במיטב חגגו כש"הגענו למיליארד שקל בקרנות נאמנות בסוף העשור שקדם לרפורמה (1999), ואז גם הפכנו לגוף החוץ בנקאי הגדול ביותר בתעשיית קרנות הנאמנות. ועדיין היה מדובר בסכומים זניחים ביותר".

בסוף שנת 2003 חלשו הבנקים על 165 מיליארד שקל בקופות הגמל, שהיו 87% מהכסף שנוהל בתחום, ובקרנות הנאמנות הם ניהלו 75 מיליארד שקל, 90% מהנכסים.

ב"שאריות" שהותירו התחלקו מספר רב של מנהלי קרנות פרטיים, ובהם שמות כמו מוריץ־טוכלר, ציון משאבים, אחריות, אפיקים, רמקו, סימודן, הראון את לביא ואחרים. אם אתם תוהים מדוע לא שמעתם על רוב הגופים הללו, הסיבה היא ש"חלק מהחברות פשוט חדלו מלהתקיים, וחלקן נמכרו לפני רפורמת בכר ובעיקר אחריה", מתאר סטפק.

הרפורמה, בעיניו, הייתה בעיקר תוצאה של חמדנות יתרה: "הבנקים שלטו בשוק ההון והצרו, בדרכים לא דרכים, את צעדי הברוקרים הפרטיים. את מחיר הכוחניות הזו הם שילמו... עם יציאתה לדרך של רפורמת בכר".

"נדהמתי מחוסר הידיעה של חברי כנסת"

לא מעט ביקורת נמתחה לאורך השנים על הריכוזיות בניהול הכספים בישראל, גם כהפקת לקחים מפרשיית ויסות מניות הבנקים, כלומר הרצת מניות הבנקים על ידי עצמם, שהתפוצצה בשנות ה־80 ויצרה משבר פיננסי חמור בישראל. ב־1995 נכתב בדוח ועדת ברודט כי "ריכוז כוח בידי קומץ מקבלי החלטות עלול לפגוע ביציבות הכלכלית". בדוח ועדת בן בסט משנת 2000 נכתב כי "עצם קיומה של ריכוזיות מונעת קיומם של תמריצי שוק נכונים" ועוד.

ועדת בכר כתבה כי "הריכוזיות בשוק ההון הישראלי, ובמערכת הבנקאות בפרט, היא מן הגבוהות בעולם. חומרתה בהשוואה לזו שבמדינות אחרות, מתחדדת לאור מאפייניו הייחודים (של השוק). כך למשל, במדינות מפותחות רבות הבנקים כמעט ואינם עוסקים בתחומי החיסכון הפנסיוני, בעוד שבישראל הם שולטים כמעט לחלוטין בפעילות קופות הגמל, המהווה חלק נכבד מתחום החסכון הפנסיוני".

אבל לבצע את הרפורמה לא היה קל. חלק מכלי התקשורת התנגדו והסוקרת מינה צמח אף מצאה כי 78% מהציבור התנגד להפרדת קופות הגמל מהבנקים, 77% מהאנשים חששו מהעברת הכסף לגורם חוץ בנקאי ו־62% אמרו שישקלו למשוך את הכסף במקרה כזה. במקביל הבנקים איימו בתקשורת ש"אם תהיה הפרדה נרוקן הקופות והקרנות על ידי הצעות מפתות ללקוחות".

באותם ימים סטפק עצמו וגם אהוד שילוני מבעלי אנליסט, ושמואל פרנקל מבעלי אפסילון, נסעו פעמים רבות לוועדת הכספים של הכנסת "לשכנע את חברי הכנסת בצורך החיוני ברפורמה בשוק ההון הפרימיטיבי המקומי... נדהמתי מחוסר הידיעה ומחוסר ההבנה של רבים מחברי ועדת הכספים בכל הקשור למושגים בסיסיים מאוד, כמו למשל מהי קרן נאמנות, ולכן לא היה פשוט להסביר ולשכנע אותם לשחרר את שוק ההון מהכבלים של הבנקים", הוא כותב בספרו.

שמואל פרנקל, יו"ר בית ההשקעות אפסילון מקבוצת הפניקס' נזכר כיצד "ירקנו דם בבתי ההשקעות, היה קשה להילחם בבנקים. למרות שהתוצאה לא אידיאלית יצאנו עם תוצאה ששינתה את המציאות. הייתה בעיה של ריכוזיות והם ניצלו את הכח המונופוליסטי שלהם בתחום תעשיית קרנות הנאמנות". היום הוא סבור, ש"המצב אידיאלי, כי מחלקות דירוג הקרנות בבנקים (שדרכם רוב הציבור קונה קרנות נאמנות גם היום. נ"א) עובדים בצורה אובייקטיבית לחלוטין".

הבוננזה של חברות הביטוח ובתי ההשקעות

בסופו של דבר, הבנקים נאלצו למכור את החזקותיהם בקרנות הנאמנות וקופות הגמל ובמחירים גבוהים. במקביל, הם הצליחו לקבע לעצמם עמלת הפצה בקרנות של 0.35%, ממנה הם נהנים עד היום, וגוזרים קופון שמן של 792 מיליון שקל בשנה.

בעקבות הרכישות וההתפתחות המואצת של שוק ההון מאז - גם תודות לחוק פנסיה חובה המחייב את הציבור להזרים קרוב ל־200 מיליארד שקל מדי שנה לגופי ניהול הגמל והפנסיה - פעילותם של המוסדיים צמחה במהירות והם כבר מנהלים כאמור כ־3.5 טריליון שקל כיום.

הרפורמה הצילה את הבנקים ממשבר 2008

מבחינת השוק הישראלי, התזמון של רפורמת בכר היה מוצלח למדי, שכן שלוש שנים לאחר מכן התפוצץ המשבר הפיננסי העולמי של שנת 2008 בארה"ב. ישראל שרדה את המשבר עם שריטות קלות יחסית, אך לא קשה לשער את פוטנציאל הפגיעה לו הבנקים היו עדיין שולטים גם בתחום ניהול קופות הגמל והקרנות.

אם כל הכסף היה מנוהל עדיין בבנקים, והיה מאבד עשרות אחוזים מערכו, הדבר היה עלול להוביל ל"ריצה אל הבנק", ולאיום על יציבות המערכת הפיננסית, בדומה למה שקרה בארה"ב.

לדברי סטפק "כמה שזה נשמע מוזר, הבנקים היו המרוויחים הגדולים מן הרפורמה שכן הם מכרו את החברות לניהול קופות הגמל וקרנות הנאמנות שבבעלותם במחירי שיא וממשיכים לקבל עד היום 'דמי שכירות' עבור הפצתן מהגופים שמנהלים אותן. היא גם הצילה אותם מזעם הציבור בשנת 2008, שלוש שנים אחרי רפורמת בכר, שנת המשבר הפיננסי העולמי עצום הממדים. אלמלא הרפורמה הם היו נתפשים בקורי העכביש של ניגודי העניינים שלהם כמייעצים לציבור, כנותני אשראי לחברות, כחתמים וכמנהלי השקעות".

היקף הנכסים זינק במהירות מסחררת

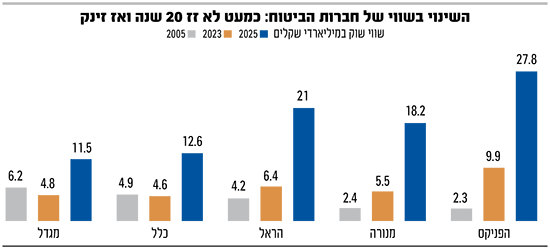

פרנקל מאפסילון בטוח שהתוצאה של ועדת בכר הייתה מצויינת: "תראה איך בתי ההשקעות הפרטיים התחזקו והפכו לגופים גדולים, איך הם מנהלים מאות מיליארדי שקלים, ראה את הזינוק בשוויים שלהם, כמה היה לפני שנים ומה היום".

ואכן, אם לוקחים את מיטב למשל, הרי שאותם מיליארד שקלים נכסים מנוהלים בקרנות נאמנות עליהם כתב סטפק, הפכו אחרי שני עשורים וחצי ל־100 מיליארד שקל. קסם של הפניקס כבר מנהלת 120 מיליארד שקל, והיא הגדולה בענף. בסך הכל מנהלים כיום המוסדיים בתחום קרנות הנאמנות סכום שיא של 713 מיליארד שקל (רובם ע"י בתי ההשקעות).

התחום השני, קופות הגמל, עבר שינוי משמעותי אף יותר מאז הרפורמה של 2005. בעוד שבאותם ימים קופות הגמל היו חלק עיקרי במוצרים הפנסיוניים, הרי שהמוצר הזה נמצא כיום במסלול דעיכה, בעוד שמסלולי החיסכון העיקריים לפרישה הם קרנות פנסיה והשתלמות.

גם מהבחינה הזו, ניתן בהחלט להניח שאם הבנקים היו יכולים להמשיך לשלוט בשוק, הם היו מצליחים להשתלט על חברות הפנסיה החדשות, שלא היו בשליטתם ולא הושפעו מהרפורמה ישירות. הקרנות היו צעירות מאוד באותם ימים וניהלו יחד כמה עשרות מיליארדי שקלים בודדים. בסוף חברות הביטוח הן אלה שהשתלטו עליהן.

הריכוזיות "נדדה" לחברות הביטוח

ובכל זאת, שתי מטרות פחות הצליחו. "המשק ייהנה מכניסתם של גופים פיננסיים בינלאומיים בעלי ידע ומומחיות", הכריזה הרפורמה, אך עד היום לא נכנסו גופים כאלה. בנוסף, כאמור חברות הביטוח שולטות בתחום הפנסיה (90%). בתחום ביטוחי המנהלים (532 מיליארד שקל נוספים) הן שולטות ב־99%. החשש מהריכוזיות שבידי הגופים המוסדיים עלה שוב ושוב בצוותים ממשלתיים בשנים האחרונות.

יורם נוה, מנכ"ל כלל ביטוח, משוכנע כי "מה שחשוב הוא שאנו עדים לשינוי שקורה. ברור שחברות הביטוח כרגע דומיננטיות, כי הן אלו שרכשו את קרנות הפנסיה, אך בעקבות רפורמת מסלולי ברירת מחדל, בתי השקעות כמו אלטשולר ומור לוקחים נתח גדול יותר. בתחום ההשתלמות, בתי השקעות שהיו קטנים, כמו אנליסט וילין לפידות למשל, גדלו משמעותית ונהיו גופים הרבה יותר גדולים, וגם בית ההשקעות מיטב צמח בצורה דרמטית (מנהל יותר מ־372 מיליארד שקל - לא רחוק מכלל עצמה).

חיזוק לעמדתו של נוה התקבל גם מצוות של משרד האוצר, שהתמנה לפני שנה כדי לבחון - שוב - את ריכוזיות המוסדיים. אך בינואר האחרון הצוות הגיע למסקנה שהבעיה אינה בריכוזיות המוסדיים, אלא דווקא בכוחם של סוכני הביטוח, שהם אלה שמזיזים את הכספים בשוק.

השווי של חברות הביטוח ובתי ההשקעות זינק

הזינוק בהיקף הנכסים מתבטא היטב גם בהכנסות חברות הביטוח ובתי ההשקעות, באמצעות דמי הניהול שהם גובים. על פי בדיקת גלובס, רק בעשור האחרון ששת בתי ההשקעות הגדולים (אלטשולר שחם, מיטב, אי.בי.אי, ילין לפידות, מור ואנליסט) חילקו דיבידנדים בהיקף כולל של 3.5 מיליארד שקל, מהם נהנו בעיקר בעלי השליטה בהם.

בד בבד נהנים בעלי המניות בגופי ניהול הכספים מהגאות השוררת בשווקים בשלוש השנים האחרונות, ובעיקר העליות החדות שהתרחשו בשנה האחרונה בבורסה המקומית, בזכות רוח גבית מההישגים הצבאיים של ישראל מול אויביה ומירידת פרמיית הסיכון שלה בשווקים.

כל אלה לצד תקן חשבונאי חדש (IFRS17), המאפשר לחברות הביטוח להכיר מוקדם יותר ברווחים, הובילו לראלי משוגע במניות הביטוח, של קרוב ל־200% בשנה האחרונה. נכון להיום נסחרות חמש חברות הביטוח הגדולות בשווי מצרפי של יותר מ־91 מיליארד שקל - יותר מפי 4 משוויין בשנת 2005.

גם בבתי ההשקעות רווים בעלי המניות נחת: כך למשל השווי של אנליסט השלים בשנה האחרונה זינוק של 224% והגיע לשווי של 1.44 מיליארד שקל. מניית מיטב הגיעה כעת לשווי של כמעט 7 מיליארד שקל, ואי.בי.אי לשווי של כמעט 3 מיליארד שקל.

"20 שנה אחרי ועדת בכר, אפשר לומר בכל פרמטר אובייקטיבי, שזו רפורמה מוצלחת. אין ספק שהגיוון והתחרות השתפרו משמעותית בעקבות העברת ניהול הנכסים לגופים המוסדיים ולבתי ההשקעות", מסכם יורם נוה מכלל.

"בכל מה שקשור לתחומים הצומחים, פנסיה והשתלמות בעיקר, התחרות מתבטאת במספר שחקנים משמעותי, וכפועל יוצא דמי הניהול הם מהנמוכים מבין מדינות ה־OECD והתשואות הן מהגבוהות ביניהן - כאשר התחרות והתמחור אגרסיביים הרבה יותר לטובת הלקוח.

"בתחומים האלה, בוודאי בתחום ההשתלמות, אין שחקן אחד דומיננטי, אלא מספר שחקנים בינוניים וכל הזמן מצטרפים שחקנים חדשים, כך שזו בהחלט הצלחה".