שוק הקריפטו פורח בישראל / צילום: Shutterstock

למטבעות הקריפטו יש לא מעט יתרונות. הם מאפשרים העברת כספים מהירה וזולה, ללא תלות בבנקים או בגורמים מתווכים, באופן יעיל שמחזק את התחרות בשוק. הם גם פותחים גישה לשירותים פיננסיים עבור אוכלוסיות שאין להן נגישות למערכת הבנקאית המסורתית. בנוסף, טכנולוגיית הבלוקצ'יין, שעליה מבוססים המטבעות, מוסיפה שכבת ביטחון ושקיפות בכך שכל עסקה נרשמת בפומבי ואינה ניתנת לשינוי, מה שמגביר את אמון המשתמשים ומעודד חדשנות פיננסית.

● יש מיליון וחצי אנשים עם מוגבלות. איך משלבים אותם בקהילה?

● ישראל בנתה "גשר לשלום" עם ירדן. למה הוא לא בשימוש?

אבל יש להם גם חסרונות. הערך שלהם תנודתי מאוד ועלול לרדת בחדות, דבר שמעמיד את המשקיעים בפני סיכון ממשי להפסדים. כמו כן, האנונימיות היחסית של העסקאות הופכת את התחום רגיש לשימושים פליליים, כמו הלבנת הון או מימון טרור. במקביל, בהיעדר רגולציה מלאה במדינות רבות, קשה לתת למשקיעים הגנה מפריצות לארנקים דיגיטליים, מאובדן גישה לנכסים או מתקלות ברשת.

המצב המורכב הזה שם את הממשלות בעמדה מאתגרת. איך מתמודדים איתו בישראל?

הלקח מ"דרך המשי"

לפני שנגיע לניסיון הישראלי, כדאי ללמוד מהניסיון העולמי. בשנים 2011־2013 פעל אתר סחר בלתי חוקי בשם "Silk Road" (דרך המשי) שדרכו ניתן היה לסחור בסמים, נשק ומידע גנוב בתמורה לביטקוין. המקרה עזר לממשל האמריקאי להבין את פוטנציאל הסיכון הגלום במטבעות הדיגיטליים, והחל לגבש צעדים רגולטוריים.

בשנים שלאחר מכן רשויות הפיקוח נכנסו לתמונה. רשות הפיקוח הפיננסי בארצות הברית (FinCEN) קבעה שבורסות ונותני שירותים בתחום יחויבו לעמוד בחוקי מניעת הלבנת הון ודיווח, רשות המסים (IRS) הגדירה מטבעות דיגיטליים כנכס לצורכי מיסוי רווחי הון - ועם הזמן הצטרפו רשויות נוספות לפיקוח.

בהמשך התפתחה הגישה האמריקאית לרמה של מדיניות לאומית, ובמרץ 2022 הוביל הבית הלבן צו נשיאותי לקידום פיתוח אחראי של נכסים דיגיטליים. כעבור חצי שנה הוצגה מסגרת לאומית מסודרת, ובינואר 2024 אישרה הרשות לניירות ערך (SEC) פעילות של קרנות סל (ETF) על ביטקוין. המהלך הזה הנגיש את ההשקעה לגופים מוסדיים, והצביע על המעבר מאכיפה נקודתית למדיניות רגולטורית אחידה שמנסה לאזן בין חדשנות לניהול סיכונים.

מעבר לאוקיינוס האטלנטי, האיחוד האירופי אישר במאי 2023 את תקנת MiCA - Markets in Crypto Assets. התקנה מסדירה את תחום הקריפטו בכל מדינות האיחוד וכלפי כל גורם המבקש להנפיק או לספק שירותים בתחום. ההוראות נכנסו לתוקף בהדרגה מיוני 2024, והן נחשבות למסגרת הרגולטורית המקיפה הראשונה בעולם.

התקנה כוללת הגדרות רחבות לנכסי קריפטו כדי להתאים להתפתחויות הטכנולוגיות המהירות, ומחייבת חברות לפעול תחת רישוי מותנה בהוכחת מנגנוני ניהול סיכונים, שמירה על כספי לקוחות, ומניעת הלבנת הון. אף ששיעורי המס נקבעים בכל מדינה באופן עצמאי, התקנה מביאה ליצירת ודאות רגולטורית רחבה ולצמצום סיכונים וחסמים בשוק הקריפטו האירופי.

בנוסף, בריטניה אישרה חוק להקמת "ארגז חול רגולטורי", המאפשר לחברות טכנולוגיה ליהנות מהקלות רגולטוריות בשלב הפיתוח, גם בתחום הקריפטו. צעדים אלה יצרו וודאות בתחום המיסוי ותרמו לעידוד פעילות חברות קריפטו בתחומי הממלכה.

לעומת זאת, סין, הודו ורוסיה נקטו בגישות שמרניות הרבה יותר. בסין הוטל איסור מוחלט על מסחר, הנפקה וכרייה של מטבעות קריפטוגרפיים, אך לצד זאת, סין מקדמת מטבע דיגיטלי רשמי ממשלתי (היואן הדיגיטלי). בהודו אומנם לא נאסר השימוש במטבעות, אך הוטלו מגבלות מיסוי כבדות ופיקוח הדוק שהפכו את המסחר לפחות כדאי.

ברוסיה - שהטילה בעבר מגבלות נרחבות על שימוש בקריפטו - נרשם שינוי מדיניות מאז פרוץ המלחמה באוקראינה. השלטון מאפשר שימוש במטבעות דיגיטליים בסחר בינלאומי כדי להתמודד עם הסנקציות הכלכליות, מה שממחיש את היכולת להשתמש בטכנולוגיה זו גם לצרכים עוקפי חוק.

פוטנציאל הכנסות

בחזרה לארץ. נכון ל־2023, בישראל יש כ־1.7 מיליון משתמשי קריפטו, כאשר פועלות במדינה מעל 170 חברות בתחומי הקריפטו והבלוקצ'יין, המעסיקות כ־4,000 עובדים ושגייסו בסך הכל למעלה מ־3.8 מיליארד שקלים. החברות פועלות במגוון תחומים, ביניהם פיתוח ארנקים דיגיטליים, פלטפורמות מסחר והשקעה בנכסים דיגיטליים, פתרונות מיסוי וניהול סיכונים (כמו הלבנת הון ואבטחת סייבר) וביטוח לנכסים דיגיטליים.

לא פלא שהתעשייה נמצאת על הכוונת של רשות המסים. מאז 2017 רשות המסים בישראל מפרסמת עמדות בתחום הקריפטו, משתתפת בדיונים בינלאומיים בנושא המיסוי הקריפטוגרפי במסגרת ה־OECD וב־2022 אף פרסמה יחד עם הכלכלנית הראשית עקרונות לחקיקה בתחום. ב־2023, נגבו סכומי מס משמעותיים משני תיקים בתחום הקריפטו בישראל בהיקפים של כ־485 מיליון וכ־130 מיליון שקלים. זה מדגיש את פוטנציאל המיסוי הגבוה בענף, שלפי הערכות שפורסמו בגלובס, יכול להגיע לכ־3 מיליארד שקלים.

בנוסף, רשות החדשנות התריעה כי חסמים רגולטוריים גורמים לזליגת ידע וחברות לחו"ל, והדגישה את חשיבות המהירות ביצירת תנאים תחרותיים כדי שישראל תהפוך למוקד מוביל בתחום. בפברואר 2023 נערך צעד רשמי ראשון של הממשלה בנושא והתקבלה החלטת ממשלה מס 204 בשם "קידום האסדרה של הפעילות בנכסים דיגיטליים".

● קישור לדוח המלא

אבל אסדרה כוללת לא הייתה. לכן, בפברואר 2023 קיבלה הממשלה החלטה לקדם את הרגוציה של הפעילות בנכסים דיגיטליים. מטרת ההחלטה היא להגן על המשקיעים והציבור מפני סיכונים הנובעים מהיעדר פיקוח ולמנוע שימוש לרעה בטכנולוגיות חדשות.

ההחלטה קובעת הקמת תשתית רגולטורית מתואמת בין רשות ניירות ערך, בנק ישראל ורשות שוק ההון, שתסדיר את פעילות נותני השירותים הפיננסיים, יועצי ההשקעות והבורסות הפועלות בתחום הנכסים הדיגיטליים. כמו כן, ההחלטה מתווה את הדרך להרחבת החוק הקיים בניירות ערך כך שיחול גם על פעילות בנכסים דיגיטליים, במטרה להבטיח יציבות, שקיפות ואמון בשוק הפיננסי החדש המתפתח בישראל.

אי־ודאות לשוק

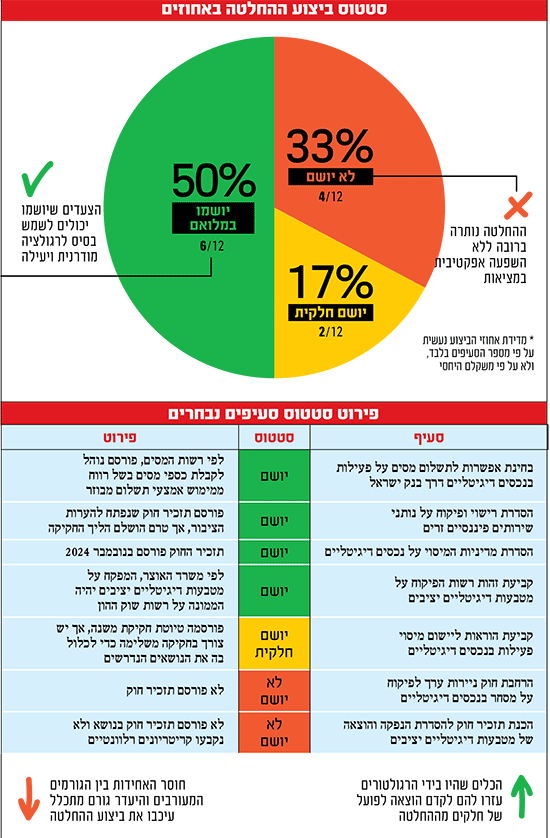

מתוך 12 הסעיפים שנכללו בהחלטה, שישה סעיפים יושמו במלואם (50%), שניים יושמו חלקית (17%) וארבעה טרם יושמו כלל (33%). מאז פורסם תזכיר לתיקון פקודת מס הכנסה ולתיקון חוק המע"מ, נקבע כי הממונה על רשות שוק ההון ישמש כמפקח על מטבעות דיגיטליים יציבים, והמפקח על הבנקים הרחיב את נוהלי הפיקוח על פעילות קריפטו במערכת הבנקאית.

עם זאת, תזכירים נוספים שנדרשו לפרסם - בהם תיקוני חוק ניירות ערך, חוק השקעות משותפות וחוק הייעוץ בהשקעות - טרם פורסמו, והאסדרה הצרכנית בנושא המטבעות היציבים לא הושלמה. כיום ישראל ניצבת בשלב ביניים: יש הכרה ממשלתית בצורך ברגולציה, אבל המענה עודנו חלקי - דבר שיוצר אי־ודאות לחברות ולמשקיעים הפועלים בתחום.

חלק מהצעדים שבוצעו התמקדו בתחומי אחריותם של רגולטורים שכבר פעלו בתחום טרם ההחלטה כמו רשות המסים, רשות ניירות ערך והמפקח על הבנקים, בעוד שהסעיפים שהוטלו על משרד האוצר ודרשו תיאום בין־משרדי רחב נותרו ברובם ללא יישום.

הממצאים מלמדים שמדינת ישראל התקדמה בהצהרות ובכוונות, אך טרם הצליחה להקים תשתית רגולטורית סדורה שתעניק ודאות לשוק הצומח של הנכסים הדיגיטליים. למה זה קרה? סיבה אחת היא שתחום הנכסים הדיגיטליים בישראל מאופיין בריבוי גורמים מעורבים ובחוסר אחידות מוסדית. האחריות על מיסוי, פיקוח פיננסי, רגולציה על מסחר, ואסדרת מטבעות דיגיטליים יציבים, מחולקת בין משרד האוצר, רשות שוק ההון, רשות ניירות ערך, רשות המסים, בנק ישראל, ומשרד המשפטים. אף שכל אחד מהגופים האלו מחזיק בסמכויות רלוונטיות, אין גורם מתכלל יחיד שמרכז את עבודת כלל הרגולטורים.

דוגמה להבדלים הרבים בטיפול בין הגורמים השונים היא שכל גוף מדבר על מושגים שונים: אחד מדבר על "נכסים דיגיטליים" ושני משתמש במושג "מטבעות וירטואלים". "מגדל הבבל" הזה מעיד על היעדר אחידות מושגית, מה שיכול ליצור בלבול ולהערים קשיים בירוקרטיים. הפיצול והיעדר התכלול גורמים להערכות חסר בהיקף המשימה ולקצב יישום איטי.

היישום החלקי של ההחלטה מאכזב על רקע העובדה שההחלטה כוללת אך ורק סעיפים הדורשים מהממשלה ומחבריה לרשום ולפרסם תזכרי חוקים והודעות. פעולות אלו אינן דורשות מהממשלה ומהכנסת הקצאת משאבים כמו כסף ומימון, הקמת גופים חדשים, הקמת מדיניות ורגולציה חדשה לרבות חקיקה בפועל. הגופים הרגולטוריים קיימים ובעלי תשתית רחבה וחזקה המאפשרת להם לבצע אכיפה ואסדרה של הפעילות בנכסים דיגיטליים. בנוסף, כפי שעולה מהתכנית הכלכלית לשנים 2023־2024, להחלטה אין השפעות על התקציב ועל מצבת כוח האדם.

ועדיין, חושב לציין לטובה את הנוסח של ההחלטה. כל סעיף בגוף ההחלטה מתייחס לנושא ממוקד, למשל הקמת גוף אסדרה למטבעות דיגיטליים יציבים, קביעת מנגנוני פיקוח ובחינת הסדרה צרכנית. בנוסף, בכל אחד מהסעיפים מוגדר גורם אחראי לביצוע - לרוב זהו שר האוצר, אך לעתים גם נגיד בנק ישראל, או המפקח על המטבעות הדיגיטליים היציבים. הגדרה ברורה של תחומי האחריות והחלוקה בין הגורמים השונים תורמת משמעותית ליכולת היישום של ההחלטה, משום שהיא מאפשרת לדעת מי אחראי לכל משימה, לקבוע מנגנוני מעקב ובקרה ברורים, ולהימנע מחפיפות או מצב שבו אף גורם אינו נושא באחריות ישירה.

אבן דרך חשובה

בסופו של דבר, אף שהחלטת הממשלה נועדה להיות צעד מקדים ומעשי לקידום רגולציה, הדרישה הייתה ברובה לפרסום תזכירי חוק בלבד ולא לחקיקה מלאה, כך שגם פרסום מלא של כלל התזכירים לא מעיד על שינוי בשטח. כך נותרה החלטה שאפתנית בלבד ללא מימוש אפקטיבי.

כך, חלק מתזכירי החוק שנדרשו לפרסום - כמו תיקוני חוק ניירות ערך, חוק השקעות משותפות וחוק הייעוץ בהשקעות - טרם פורסמו, והאסדרה הצרכנית בנושא המטבעות היציבים לא הושלמה. למרות הצורך ברגולציה, המענה עודנו חל קי. חלק מהצעדים שבוצעו התמקדו בתחומי אחריותם של רגולטורים שכבר פעלו בתחום טרם ההחלטה כמו רשות המסים, רשות ניירות ערך והמפקח על הבנקים, בעוד שהסעיפים שהוטלו על משרד האוצר ודרשו תיאום בין־משרדי רחב נותרו ברובם ללא יישום.

מול ההתקדמות בעולם של אסדרת התחום, היעדר רגולציה ברורה יוצר פער רגולטורי בין ישראל למדינות המפותחות, מגביר חוסר ודאות עבור משקיעים ומוביל לכך שחברות טכנולוגיה וסטארט־אפים ישראליים בוחרים לפעול ממדינות אחרות. הפער הזה מקשה על כניסת גופים מוסדיים לשוק המקומי ומונע מישראל לנצל את פוטנציאל המיסוי והחדשנות של התחום. נושא המיסוי הוא בעל חשיבות לאומית מיוחדת, היקפי המס האפשריים מפעילות קריפטו יכולים להניב למדינה הכנסות משמעותיות, ובכך לחזק את כלכלת ישראל בשעה שהיא מתמודדת עם הוצאות כבדות הנובעות ממלחמה מתמשכת זה כשנתיים.

היישום המלא של החלטה 204 יוכל לשמש בסיס לרגולציה מודרנית, מאוזנת ויעילה שתעניק לישראל יתרון תחרותי בתחום הכלכלה הדיגיטלית. מעבר לפוטנציאל הכלכלי והמיסויי, מדובר באינטרס לאומי של יציבות פיננסית, הגנה על הצרכן ושמירה על ריבונות מדינת ישראל בזירה כלכלית גלובלית המשתנה במהירות.

האתגר המרכזי כיום איננו גיבוש העקרונות, אלא המעבר מהצהרה ליישום, מהכוונה למדיניות מעשית. החלטת ממשלה 204 נותרה מסמך יסוד בעל חשיבות ציבורית וכלכלית ראשונה במעלה, והשלמת יישומה תאפשר לישראל למצב את עצמה בין המדינות המובילות בתחום הנכסים הדיגיטליים ולא כמי שמשתרכת מאחור.