בזמן שהחורף מבושש להגיע, מבול של תשקיפים נחת על הבטרסה בתל אביב. בימים האחרונים הגישו לא פחות מ־6 חברות נדל"ן תשקיפים לקראת גיוסי הון ואג"ח. אלו, צפויות להצטרף ל־9 חברות מתחומי הנדל"ן השונים שכבר רשמו השנה את מניותיהן למסחר בתל אביב (IPO) ועוד 19 שגייסו לראשונה חוב. לרשימת המנפיקות המתארכת צפויה להצטרף בקרוב גם חברת רמי לוי נדל"ן, המקדמת הנפקת מניות ראשונה לפי שווי של כ־3.6 מיליארד שקל (לפני הכסף).

● מאבק השליטה שמקפיץ את צים, והישראלית שטסה ב-160% תוך חצי שנה

● דוחות מקורות: הרווחים קפצו ב-47% בתשעת החודשים הראשונים של 2025

גל התשקיפים הנוכחי מגיע לבורסה בתזמון מעניין: ימים ספורים אחרי שבנק ישראל הוריד את שיעור הריבית לראשונה מזה שנתיים. עם זאת, שיעורי הריבית הנוכחיים (4.25%) עדיין גבוהים ומביאים את חברות הבנייה לחפש אלטרנטיבה מימונית לבנקים ולחברות האשראי החוץ־בנקאיות.

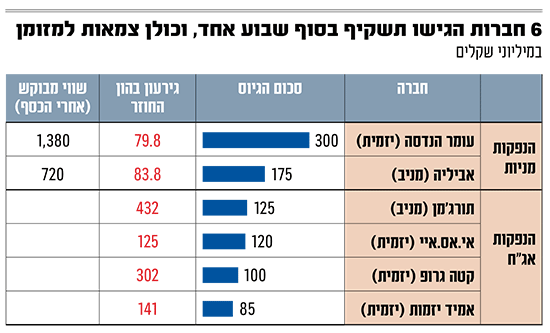

בדומה לחברות נדל"ן רבות אחרות שגייסו בשנים האחרונות אג"ח בתל אביב, גם המצטרפות הצפויות כעת מגיעות להנפקה עם גרעון בהון החוזר (ההפרש בין הנכסים השוטפים להתחייבויות השוטפות), נתון שמבטא את הצורך של החברה בנזילות לטווח קצר. ככל שהגירעון גדול יותר, המשמעות היא שהחברה תידרש להגדיל את צד הנכסים השוטפים כדי לפרוע את החובות, ולכן גובר גם הצורך לגיוס הון או אג"ח. צללנו לששת התשקיפים שהוגשו במהלך סוף השבוע. מה מטרת ההנפקות ולמה דווקא עכשיו? גלובס עושה סדר.

עומר הנדסה: אקזיט של 120 מיליון שקל

ההנפקה המתוכננת גדולה ביותר היא זו של חברת הבנייה עומר הנדסה, שתבקש לגייס סכום של כ־300 מיליון שקל, לפי שווי של כ־1.1 מיליארד שקל (לפני הכסף). החברה, אשר הוקמה בשנת 1997, עוסקת בביצוע מיזמי בנייה בתחום התעשייה, המלונאות המסחר והמגורים. בנוסף, לחברה פעילות גם בתחום הייזום של נדל"ן למגורים ולהשקעה. בעלי השליטה בה הם עומר רוזנבלט, המשמש כיו"ר החברה, וברוך חדד וזאב סלנט המשמשים כמנכ"לים משותפים (מחזיקים יחד בכ־82%).

סכום של כ־120 מיליון שקל מכספי ההנפקה צפוי לזרום לכיסם של בעלי השליטה, שימכרו חלק ממניותיהם בדרך של הצעת מכר. יתרת הסכום (180 מיליון שקל) תוזרם לקופת החברה ותשמש אותה לטובת מימון והרחבת פעילותה.

את תשעת החודשים הראשונים של השנה סיימה עומר הנדסה עם הכנסות של כ־520 מיליון שקל, גידול של 4% ביחס לתקופה המקבילה אשתקד. בשורה התחתונה הציגה החברה רווח נקי של כ־62 מיליון שקל, עלייה של כ־5% ביחס לתקופה המקבילה אשתקד. עם זאת, אל הבורסה מגיעה החברה עם תזרים מזומנים שלילי מפעילות שוטפת בהיקף של 31.5 מיליון שקל, וגרעון בהון החוזר בהיקף של כ־84 מיליון שקל.

אביליה: פירעון הלוואות לבעלים

חברת בנייה נוספת שתנסה לרשום את מניותיה למסחר בעת הקרובה היא קבוצת אביליה, שנשלטת ומנוהלת בידי משפחת מרכס. במסגרת המהלך, תבקש החברה להנפיק את מניותיה לפי שווי של 570 מיליון שקל (לפני הכסף).

גם כאן ימכרו בעלי השליטה מניות לציבור בסכום של 25 מיליון שקל כשיתר תמורת ההנפקה (150 מילון שקל) תשמש בין היתר לפירעון הלוואות בעלים בהיקף של 17.3 מיליון שקל וכן לפירעון הלוואות קצרות מועד, הנושאות ערבות אישית של בעלי השליטה, בהיקף של עד 120 מיליון שקל.

באביליה מסבירים, כי המהלך נובע, "מתוך מטרה להפחית את עלויות המימון של החברה על ידי הפחתת היקף החוב הפיננסי הקצר ולהביא להסרת הערבויות האישיות שהועמדו לטובת החברה על ידי בעלי השליטה". יתרת הסכום צפויה לשמש אותה להעמדת הון עצמי לפרויקטים אותם היא מקדמת.

החברה, שנוסדה בשנת 1999, פועלת בתחום הנדל"ן המניב הכוללת ייזום, הקמה (באמצעות קבלנים), והשכרה של בנייני משרדים, שטחי מסחר, תחנות דלק וחניונים, כולל של כ־30.6 אלף מ"ר. בנוסף, החברה עוסקת בייזום של פרויקטים למגורים והתחדשות עירונית, הכוללים כ־1,800 יח"ד בשלבים שונים של ייזום והקמה.

את המחצית הראשונה של 2025 סיימה החברה עם הכנסות של כ־16 מיליון שקל, גידול של 5% ביחס לתקופה המקבילה אשתקד. בשורה התחתונה הציגה החברה מעבר לרווח נקי של כ־40 מיליון שקל (בעיקר הודות לשערוכי נדל"ן), לעומת הפסד של 115 אלף שקל אשתקד. הגרעון בהון החוזר עומד על כ־84 מיליון שקל.

אי.אס.איי: מימון דיבידנד לבעלי השליטה

תשקיף להנפקת אג"ח ראשונה הגישה חברת הנדל"ן היזמי אי.אס.איי. החברה, שבשליטת אנשי הנדל"ן עקיבא זוריבין ושלום גריבה, תבקש לגייס מהמשקיעים סכום של כ־120 מיליון שקל.

עיקר פעילות הקבוצה הוא בייזום פרויקטים למגורים. נכון להיום, היא מקדמת 23 פרויקטי דיור (דירה בהנחה, התחדשות עירונית וכו') המצויים בשלבים שונים של תכנון והקמה, בהיקף כולל של כ־5,136 יח"ד. בנוסף, מקדמת החברה הקמה של 4 נכסים מניבים הכוללים מסחר, תעסוקה ודיור להשכרה.

תמורת ההנפקה תשתמש את החברה לפירעון של הלוואה בנקאית בהיקף של 35 מיליון שקל, ששימשה לחלוקת דיבידנד, המובטחת בבטוחות של בעלי השליטה. יתרת הסכום תשמש להעמדת הון עצמי לפרויקטים שהיא מקדמת וכן הוצאות שוטפות (בעיקר לפרויקטי התחדשות עירונית).

הכנסות החברה במחצית הראשונה של 2025 עמדה על כ־174 מיליון שקל, קיטון של כ־5% ביחס לתקופה המקבילה אשתקד. בשורה התחתונה דיווחה החברה על רווח של כ־10.2 מיליון שקל, קיטון של כ־40% ביחס לתקופה המקבילה אשתקד. בנוסף, לחברה גרעון בהון החוזר בהיקף של כ־125 מיליון שקל.

קטה גרופ: הקטנת מסגרות האשראי

חברה יזמית נוספת שתגייס חוב בתקופה הקרובה היא קטה גרופ, שבשליטת הקבלן הוותיק גיל קטה ובני משפחתו. כחלק מהמהלך הגיוס, תנפיק החברה אג"ח בהיקף של כ־100 מיליון שקל, במטרה להקטין את מסגרות האשראי של החברה (הכוללת שיעבוד של חלק מנכסיה) ולתמיכה בפעילותה השוטפת.

קטה פועלת גם היא בתחום ייזום פרויקטים למגורים (בנייה חדשה, תמ"א 38 ופינוי בינוי). נכון להיום לחברה פרויקטים בארץ בשלבים שונים של הקמה (כולל עתודות קרקע) בהיקף של כ־5,153 יח"ד ומעל 12 אלף מ"ר שטחי משרדים.

את תשעת החודשים הראשונים של 2025 סיימה קטה עם הכנסות של כ־727 מיליון שקל ורווח של כ־60 מיליון שקל, קיטון של כ־24% ביחס לתקופה המקבילה אשתקד. לחברה גרעון בהון החוזר בהיקף של כ־302 מיליון שקל ותזרים מזומנים שלילי מפעילות שוטפת של 11.6 מיליון שקל.

גיל קטה, מנכ''ל חברת קטה גרופ / צילום: כדיה לוי

אמיד יזמות: לקחה הלוואה יקרה ממניף

עוד צפויה להצטרף למנפיקות האג"ח חברת ייזום נוספת, אמיד יזמות, שתגייס סכום של כ־85 מיליון שקל. מרבית תמורת ההנפקה צפויה לשמש את החברה כדי לפרוע הלוואה יקרה שנטלה מחברת האשראי החוץ בנקאי מניף בהיקף של כ־70 מיליון שקל, ובריבית של פריים פלוס 4.5%.

אמיד, שבשליטת יזם הנדל"ן דוד אזולאי, עוסקת בייזום פרויקטי נדל"ן למגורים ומסחר. הפרויקטים של החברה מבוצעים בעיקר באזור המרכז (גוש דן והשרון). לאמיד 101 יח"ד בהקמה לצד כ־16.3 אלף מ"ר של שטחי מסחר ותעסוקה בהקמה. כמו כן, לחברה פעילות גם בתחום המניב, הכוללת 4 נכסים בשטח כולל של 2,178 מ"ר, וכן נדל"ן להשקעה בהקמה בשטח כולל של 8,590 מ"ר.

את תשעת החודשים הראשונים של השנה סיימה אמיד עם הכנסות של 71 מיליון שקל, גידול של כ־20% ביחס לתקופה המקבילה אשתקד. בשורה התחתונה דיווח על הפסד כ־6.3 מיליון שקל. לאמיד גרעון בהון החוזר בהיקף של כ־141 מיליון שקל.

תורג'מן מניבים אחזקות: הכסף יושקע באפיק סולידי

חברת הנדל"ן תורג'מן מניבים אחזקות (אמירי זיכרון יעקב) תבקש לגייס חוב בבורסה המקומית בהיקף של כ־125 מיליון שקל. כספי הגיוס ישמשו למימון פעילותה העסקית של החברה, ועד אז יושקעו באפיקים סולידיים ונזילים (פיקדונות).

החברה, שבשליטת הקבלן והיזם עודד תורג'מן, עוסקת בתחום הנדל"ן המניב, באמצעות השכרת שלושה מבני מסחר ותעסוקה (משרדים) בהיקף של כ־72 אלף מ"ר, הממוקמים באזור חדרה וזיכרון יעקב. בנוסף היא יוזמת בפרויקט למגורים בשלבי תכנון בחדרה של כ־318 יח"ד.

הכנסות החברה במחצית הראשונה של 2025 עמד על כ־97.5 מיליון שקל, גידול של כ־17% ביחס לתקופה המקבילה אשתקד. בשורה התחתונה דיווחה החברה על רווח של כ־86 מיליון שקל, קיטון של כ־36%. לחברה גרעון בהון החוזר בהיקף של כ־432 מיליון שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.