אסף נגר / צילום: ניר שמיר

"כשהייתי בכיתה ב' הבנתי שהחלום שלי להיות טייס לא יתממש בגלל המשקפיים", מספר אסף נגר, מנהל השקעות בנוסטרו של איילון ביטוח ופיננסים , שגר בפתח תקוה. לאחר מכן הוא התמסר לאהבה השניה הגדולה שלו. "תמיד אהבתי לחשב מספרים, ומגיל צעיר שוק ההון פשוט משך אותי". הקריירה שלו החלה בבנק ישראל, בהמשך עבד בבית ההשקעות "ישיר" וכבר 15 שנה שהוא באיילון. כיום מנהל תיק נוסטרו (התיק העצמי) בחברה.

● גל של העלאות בדמי ניהול מגיע לקרנות הנאמנות. יש מה לעשות?

● השקל מתחזק היום בחדות מול הדולר. אלו הסיבות

התחזית שלו לשנה הקרובה אופטימית במיוחד ביחס למשק הישראלי. "עם סיום המלחמה המשק בישראל יצמח בשנה הבאה ב־6% ויותר. אין משק אחר בעולם המערבי שיתקרב אלינו בצמיחה", הוא מדגיש. "תיק הנכסים של הציבור טס בשנתיים האחרונות, וכשזה מגיע עם תחושת מחנק שהייתה במלחמה, זה יביא להתפרצות בצריכה הפרטית של יותר מ־8%. וגם תהיה קפיצה בהשקעות בישראל של מעל 14%. ולכך צריך להוסיף את הנשיא טראמפ כ'בונוס', שהוא בעד לסיים את הסכסוכים באזור, להרחיב את הסכמי אברהם, ונותן לנו ברית הגנה לא פורמלית. זה מכפיל כוח, משאבה להשקעות, ירידה חדה בפרמיית הסיכון, עליית דירוג של חברות הדירוג והמשך עליות בשוק בישראל. זה יקרה גם בגלל כניסה של משקיעים זרים לארץ וחזרת כספים ממסלולי ה־S&P 500".

אבל התרחיש האופטימי הזה יוצר בעיה חדשה. "אני נורא מפחד מהמשך התחזקות השקל. השנה מדד S&P 500 עלה ב־16% אבל מי שהיה חשוף למט"ח איבד על זה 11% ונהנה רק מתשואה של 5%. באותו הזמן השוק המקומי טס ב־47%, ואתה אומר לעצמך, 'יצאתי טמבל'".

"נראה שער של 3 שקלים לדולר"

לדבריו, "הריבית בישראל גבוהה מהעולם וזה גם עשוי עוד יותר לחזק את השקל. יגיע לחץ מצד היצואנים שיראו את עצמם קורסים בשער חליפין כזה. אם בנק ישראל לא יתערב בשוק המט"ח ולא יוריד את הריבית יותר מהצפי שלו (3.75% בספטמבר הבא. נ"א) נראה שער של 3 שקלים לדולר". במילים אחרות, השקל ימשיך להתחזק בעוד 7% מרמתו הנוכחית. אבל "זו דילמה קשה לבנק ישראל כי כבר היום ציפיות האינפלציה נמוכות ובעייתי להוריד ריבית כשהמשק בצמיחה כזו". לכן הוא מציע לציבור להיחשף לחו"ל בעיקר דרך קרנות נאמנות מגודרות מט"ח שמנטרלות את הסיכון.

אם מנטרלים את המט"ח, נגר אופטימי לגבי השוק האמריקאי: "המחירים גבוהים, אבל החברות צופות גידול דו ספרתי ברווחים. 13% ואולי אפילו 15% ולכן אני כן רוצה להיות שם עם צמיחה כזו, כאמור עם גידור".

אם יש נושא אחד שמפחיד אותו בארה"ב כיום זה "פגיעה באמון. אם טראמפ ימנה יו"ר פד שיוריד ריבית בזמן שהאינפלציה תחזור לעלות, זה יפגע באמון המוניטרי והפיסקלי של ארה"ב. כבר עכשיו רואים שלמרות ירידות הריבית יש עליה בתשואות האג"ח הארוכות ל־10 ו־30 שנה. וזה פוגע בנוטלי המשכנתאות בארה"ב". באשר לאירופה הוא לא מזהה הזדמנויות משמעותיות ומעדיף לתת משקל יתר לשווקים מתעוררים, "רואים שם התעוררות מסוימת".

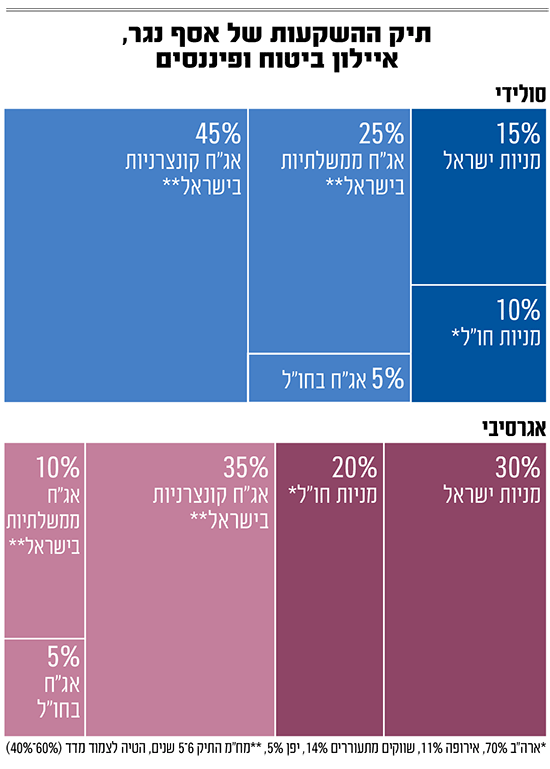

כשאנחנו מבקשים מנגר לבנות תיק השקעות הוא מתעדף את ישראל בצורה ברורה. למשקיע סולידי הוא ממליץ על חשיפה של 15% למניות בארץ ו־10% לחו"ל (בעיקר ארה"ב). באג"ח הוא מציע להתמקד באג"ח הקונצרניות ונותן לאלה בארץ משקל של 45% מהתיק, עוד 25% לאג"ח ממשלת ישראל ו־5% לאג"ח קונצרניות בחו"ל. מח"מ התיק המומלץ הוא 5־6 שנים, עם העדפה לצמוד מדד (יחס של 60%־40%). "אנחנו נותנים משקל לצמוד כי חושבים שהאינפלציה בפועל תהיה מעל הציפיות כעת בשוק".

את ההעדפה לקונצרני על פני הממשלתי הוא מסביר בכך ש"יש חברות מאוד חזקות בישראל - איתנות פיננסית, צומחות, רווחיות, מחלקות דיבידנדים. השוק צמא לזה. בדירוג AA אפשר לקבל תוספת תשואה של 0.7%־0.8% בלי להגדיל יותר מדי את רמת הסיכון. מדדי תל בונד משקפים תשואה ריאלית של כמעט 3%, אני לא חושב שזה קיים היום בעולם, בטח לא במערב".

למשקיע אגרסיבי הוא מציע חשיפה של 30% למניות בישראל ו־20% למניות בחו"ל. לאג"ח קונצרניות בישראל הוא מקצה 35% מהתיק ולאג"ח הממשלתיות עוד 10%. לאג"ח בחו"ל הוא מקצה 5%.

ארית יכולה להמשיך להפתיע

בארה"ב הוא ממליץ להיחשף בעיקר ל"שבע המופלאות, חברות ענן, שבבים ו־AI, בפרט אנבידיה וגוגל . יש גל השקעות מאסיבי בתעשיות ענן ובינה מלאכותית. זה יגרום לעלייה בהכנסות של ענקיות הטכנולוגיה. מאחר שאין מספיק תשתיות חשמל אנחנו אוהבים גם את האנרגיה המתחדשת והתשתיות". גם בת"א הוא ממליץ על חברות אנרגיה מתחדשות: "יש חברות ישראליות עם חשיפה גבוהה לארה"ב, אנחנו מעדיפים את דוראל, אנלייט ונופר".

אך יש לנגר סקטורים נוספים מומלצים בארץ. הוא נלהב מתחום התשתיות ו'תומכי' בנייה. "אנחנו הולכים לגל של מכרזים בשנתיים הקרובות של קרוב ל־200 מיליארד שקל. וזה אחרי 180 מיליארד שקל של מכרזים נוספים של הממשלה שכבר התחילו. מספיק כסף כדי להניע את הסקטור הזה. יחד עם ריבית יורדת ופתיחת השמיים ליבוא עובדים זרים זו סביבה להיות בה". הוא ממליץ בפרט על אלקטרה, שפיר ואשטרום, וגם על חברות 'תומכות' כמו חמת, אינרום ורב בריח.

גם אחרי זינוק של מאות אחוזים במניות הביטחוניות, נגר חושב שלא מאוחר מידי להיחשף לתחום. "להמליץ עכשיו על ביטחוניות ובנקים נשמע הזיה", הוא מודה, "אבל אנחנו אוהבים שלוש חברות: אלביט , נקסט ויז'ן וארית ". המלחמה יצרה צורך בחידוש מלאים בישראל, ובמקביל הוצאות הביטחון בעולם עולות ולחברות הישראליות יש יתרון במכרזים.

על ארית הוא אומר: "למרות כל הבלאגן בימים האחרונים (הרצון להנפיק את החברה הבת רשף הוביל לצניחה של 20% במניה ואז ביטול ההנפקה הקפיץ אותה ב־15% בתוך יומיים. נ"א), יש להם חלום מאוד גדול. עד היום הם היו רק במערכות לקרקע, כעת הם נכנסים לתחום של מרעומים לחימוש משוטט - כטב"מים. אם היא תצליח להיכנס לתחום ולפרוץ לארה"ב ואירופה יש לה לאן לעלות".

ומדוע על הבנקים? כי "אם תהיה צמיחה מאוד גבוהה של מעל 6% אז למרות שירידת הריבית תפגע בהם, הצמיחה החזקה יכולה להביא לעלייה בתיקי ההלוואות אפילו מעבר למה שהבנקים עצמם רואים. אנחנו שוריים יחסית, בעיקר על פועלים ולאומי".