גמל להשקעה או פוליסות חיסכון? / צילום: Shutterstock

לאדם מן השורה שלא מעוניין לקנות ולמכור בעצמו מניות ואג"ח, דרך חשבון מסחר עצמאי או קרנות נאמנות, יש כמה דרכים מרכזיות לנהל את הכסף הפנוי שלו (כלומר שלא דרך הפנסיה או קרנות השתלמות): פוליסות חיסכון, קופות גמל להשקעה או ניהול תיקים.

● במיטב מגייסים לקוחות בדרך לתואר היוקרתי. ומי מאבדים לקוחות?

● קופות גמל ומדרגות המס: השינויים שישפיעו על הכסף שלנו ב־2026

מדובר במוצרי חיסכון לטווח הבינוני (כמה שנים ויותר), שביכולתם לקנות מניות, איגרות חוב ונכסים אלטרנטיביים, והם מנוהלים דרך חברות הביטוח ובתי ההשקעות.

מה ההבדלים בין המכשירים, היכן הציבור חוסך יותר ואילו גופים הצליחו יותר בשנים האחרונות? יצאנו לבדוק.

1 גמל להשקעה עדיף במס, מוגבל בהפקדה

לקופות הגמל להשקעה יש שני יתרונות קלים לעומת פוליסות החיסכון, מבחינת מס - אפשרות לעבור גם בין גופי החיסכון ללא אירוע מס, ולא רק בין מסלולים בתוך אותו הגוף.

בנוסף, אם משאירים את הכסף עד גיל 60 ויותר, ניתן למשוך את הכסף מקופות הגמל להשקעה בפטור מלא ממס רווחי הון, מה שיכול להגיע לפטור ממס של מאות אלפי שקלים ויותר.

אלא שהציבור לא באמת חוסך לטווח הזה. על פי נתוני רשות שוק ההון, בפוליסות החיסכון אנשים חוסכים לטווח של כמעט 6 שנים, ואילו בקופות הגמל להשקעה חוסכים לטווח של 3.5 שנים בלבד. החיסרון בקופות הגמל להשקעה הוא שיש מגבלת הפקדה של עד 83.6 אלף שקל בשנה (נכון לשנת 2026).

מאידך, דמי הניהול בקופות הגמל להשקעה זולים יותר (0.6%-0.9%) בעוד בפוליסות החיסכון דמי הניהול מתחילים ברמה דומה אך מגיעים פעמים רבות גם עד ל-1.5%.

2 חברות הביטוח הסתערו על פוליסות החיסכון

בגלל דמי הניהול הזולים יותר, ניתן היה לחשוב שבקופות הגמל להשקעה ייצבר יותר כסף, אך זהו לא המצב. בפוליסות החיסכון מנוהלים כבר 160 מיליארד שקל, 88% מכך על ידי חברות הביטוח - שמשקיעות בשיווק שלהן בצורה משמעותית יותר מאשר בתחום קופות הגמל להשקעה, וזאת בהשוואה ל-78 מיליארד שקל המנוהלים כיום בקופות הגמל להשקעה.

על פי בדיקת גלובס, במסלול הכללי לבדו בפוליסות החיסכון מנהלות חמש חברות הביטוח הגדולות סכום של 112 מיליארד שקל, ועוד 19 מיליארד שקל הן מנהלות בפוליסות החיסכון במסלול מניות.

לשם השוואה, אותן חמש חברות ביטוח מנהלות במסלול הכללי של קופות הגמל להשקעה רק 9 מיליארד שקל, ובמסלול המנייתי הן מנהלות רק 4.4 מיליארד שקל.

מנגד, בתי ההשקעות מחזיקים בנתח קטנטן מפוליסות החיסכון (כולן באמצעות חברת הביטוח הכשרה, שמאפשרת חשיפה לשוק אך לא לנכסים אלטרנטיביים), והם מרכזים את המאמץ שלהם בגמל להשקעה.

כך, הסכום שמנהלות חמש חברות הביטוח הגדולות רק במסלול הכללי בפוליסות החיסכון, גדול מכל היקף הכספים שמנוהל בכל קופות הגמל להשקעה גם יחד.

ככל הנראה, הסיבות לכך הן שילוב של אותה מגבלת הפקדה שנתית בקופות הגמל להשקעה. אך בנוסף, חברות הביטוח משקיעות בתחום הרבה יותר משאבים בגלל דמי הניהול הגבוהים יותר - כלומר התחום רווחי יותר עבורן. התוצאה היא שסוכני הביטוח, שנהנים גם הם מדמי הניהול הגבוהים, מעדיפים לנתב חוסכים אל האפיק הזה.

כך, מגדל היא הגדולה ביותר ומנהלת במסלול הכללי בפוליסות החיסכון סכום של 36 מיליארד שקל. השנייה היא הפניקס עם כ-30 מיליארד שקל, הראל במקום השלישי עם 22.5 מיליארד שקל, אחר כך כלל עם 12.7 מיליארד שקל ומנורה מבטחים עם קרוב ל-11 מיליארד שקל. הכשרה במקום השישי עם 5 מיליארד שקל, ואחריה מיטב ניהול תיקים (דרך הפלטפורמה של הכשרה) עם 4.8 מיליארד שקל. חברת הביטוח איילון מנהלת 2.3 מיליארד שקל.

3 התשואה בפוליסות החיסכון נמוכה יותר

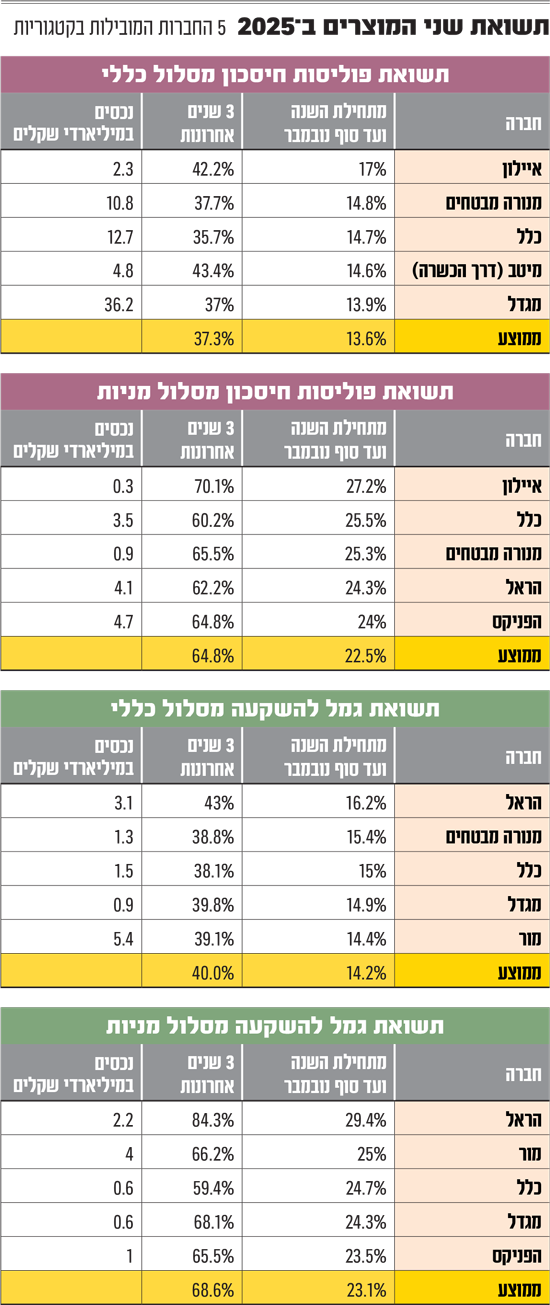

כשבוחנים את התשואות של פוליסות החיסכון מול הגמל להשקעה וגם מול קרנות ההשתלמות, התוצאה מאכזבת מעט. מתחילת השנה התשואה הממוצעת במסלול הכללי של פוליסות החיסכון עומדת על 13.6%. בקרנות ההשתלמות התשואה מתחילת השנה כבר מגיעה ל-13.9%, ובקופות הגמל להשקעה התשואה מתחילת השנה היא כבר 14.2%.

גם בהסתכלות ל-3 שנים התמונה זהה: פוליסות החיסכון הניבו תשואה ממוצעת של 37.3%, לעומת 38.2% בקרנות ההשתלמות ו-40% בממוצע בקופות הגמל להשקעה.

מגמה דומה נרשמת גם במסלול המניות. פוליסות החיסכון המנייתיות הניבו תשואה ממוצעת של 22.5% מתחילת השנה, קרנות ההשתלמות המנייתיות כמעט 23% וקופות הגמל להשקעה 23.1%.

בהסתכלות ל-3 שנים פוליסות החיסכון המנייתיות הניבו תשואה ממוצעת של 64.8%, קרנות ההשתלמות המנייתיות הניבו תשואה ממוצעת של 65.6% וקופות הגמל להשקעה במסלול המנייתי הניבו תשואה ממוצעת של 68.6%. אלא שהאמת היא שהנתון של פוליסות החיסכון מעוות מעט כלפי מעלה. התשואות הללו הן ברוטו, לפני הורדת דמי הניהול - אשר בפוליסות החיסכון הם גבוהים יותר, ולכן התשואה נטו לחוסכים נמוכה אף יותר.

4 מובילות התשואה בפוליסות החיסכון

לזכותן של חברות הביטוח המנהלות את המוצרים השונים יצוין, שלפחות מתחילת השנה התשואות שלהן טובות יותר מאלו של בתי ההשקעות, ככל הנראה בשל ההטיה שלהן לשוק המניות המקומי שהציג ביצועים חזקים ביחס לבורסות מעבר לים.

מי שמובילה את הטבלה במסלול הכללי בפוליסות החיסכון מתחילת השנה, היא חברת הביטוח איילון, שהתשואה שלה עומדת על 17%. אחריה מדורגות מנורה מבטחים, כלל ומיטב דרך הכשרה עם תשואות מתחילת השנה של 14.6%-14.8% כל אחת. את החמישייה הפותחת נועלת מגדל עם תשואה של 13.9%.

גם במסלול המניות התמונה דומה מתחילת השנה. איילון (מנהלת כ-300 מיליון שקל בלבד) ראשונה עם תשואה של 27.2%, אחריה כלל עם 25.5% וצמודה אליה מנורה מבטחים עם 25.3%. הראל במקום הרביעי עם תשואה של 24.3%, וסוגרת את החמישייה הראשונה הפניקס עם 24%.

אלא שהתמונה משתנה כשמרחיבים את הפריזמה להסתכלות של שלוש שנים. במקרה הזה במסלול הכללי מוליך הטבלה הוא בית ההשקעות מיטב, שהניב תשואה של 43.4%, אחריו איילון עם 42.2%, הפניקס עם 38.8%, ואז מנורה מבטחים עם 37.7% ומגדל עם 37%. בסוף הטבלה נמצאות הכשרה עם 34.8% והראל עם 32.5% בלבד.

במסלול המנייתי בפוליסות החיסכון, המוביל הוא שוב מיטב עם 71% (למרות שהוא האחרון מתחילת השנה עם 19%), השנייה היא איילון עם 70.1%, אחר כך מגדל עם 67.4%, אנליסט עם 67.2% והחמישית מנורה עם 65.5%. שתי האחרונות אגב הן כלל עם 60.2% ומור עם 58%.

5 שיאנית התשואות בגמל להשקעה: הראל

כאשר מסתכלים על הגמל להשקעה התמונה שונה לחלוטין. מי שמובילה את הטבלה מתחילת השנה היא חברת הביטוח הראל, עם תשואה של 16.2%, אחריה מנורה מבטחים עם 15.4%, כלל שלישית עם 15%, מגדל צמודה עם 14.9% ומור חמישית עם 14.4%. בתחתית נמצאים אלטשולר שחם עם 13.2% וילין לפידות ואינפיניטי עם 12.8% כל אחד.

גם במסלול המניות בגמל להשקעה הראל ראשונה עם תשואה של 29.4%, מור שנייה עם 25%, ואחריהן כלל (24.7%) מגדל (24.3%) והפניקס (23.5%). בתחתית נמצאים אינפיניטי (20.6%), ילין לפידות (20.3%) ואנליסט (19.5%).

בהסתכלות ל-3 שנים, הראל מצליחה לשמור על המקום הראשון במסלול הכללי עם תשואה של 43%. צמודה אליה אינפיניטי עם תשואה של 42.7%, השלישית היא אנליסט עם תשואה של 41.1% ואחריה ילין לפידות (40.8%) ומיטב (40.3%). בתחתית נמצאות מנורה (38.8%), כלל (38.1%) ואלטשולר שחם (37%).

במסלול המניות בגמל להשקעה הראל בצמרת בפער גדול, עם תשואה של 84.3%, אחריה נמצא אנליסט עם תשואה של 71.5%, ילין לפידות עם 70.3%, ואז מיטב (68.6%) ומגדל (68.1%).

6 ה"פרדוקס" של המצטיינת בגמל להשקעה

החברה שסובלת אולי יותר מכולן מהעובדה שבדרך כלל מתפרסמות בתקשורת רק התשואות של קרנות ההשתלמות והפנסיה, היא חברת הביטוח הראל.

במקרה שלה פערי התשואה בין פוליסות החיסכון, קרנות ההשתלמות והגמל להשקעה, עצומים. כך, הראל היא האחרונה בטבלת התשואות ל-3 שנים בפוליסות החיסכון במסלול הכללי (32.5%), וזה נכון גם בקרנות ההשתלמות, שם היא בתחתית עם תשואה של 33.7%. מנגד, בקופות הגמל להשקעה היא כאמור הראשונה עם תשואה של 43%.

הדבר בא לידי ביטוי גם במסלולי המניות. הראל היא השלישית מהסוף בפוליסות החיסכון בתקופה של 3 שנים, היא אחת לפני האחרונה בקרנות ההשתלמות, אך ראשונה בפער גדול בקופות הגמל להשקעה.

בהראל מסבירים כי הפער נובע מכך שמדובר במחלקות השקעה שונות בתוך הבית.