מי מוכן לקחת משכנתא בריבית דו־ספרתית / צילום: Shutterstock

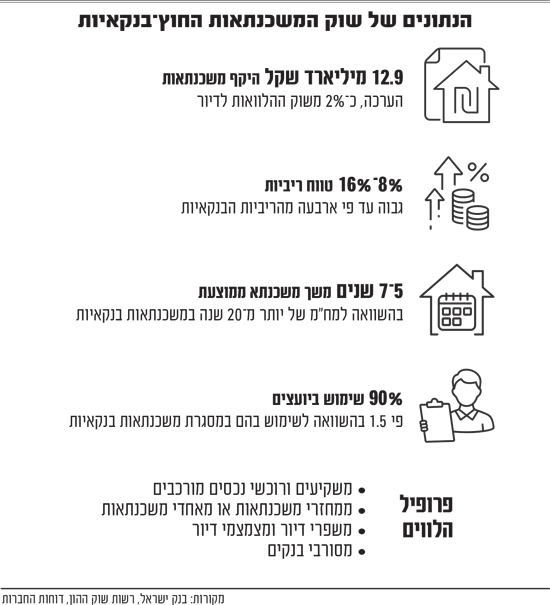

הייתם מוכנים לקחת משכנתא בריבית שיכולה להיות גבוהה אפילו פי ארבעה מהממוצע במערכת הבנקאית - אבל בתהליך חיתום מהיר וגמיש יותר, שיכול לעבוד גם למי שמתקשה לקבל הלוואה כזו מהבנקים? בשנים האחרונות צמחה מאפס תעשייה שמנהלת כיום כבר קרוב ל־13 מיליארד שקל של משכנתאות, מחוץ לבנקים.

שוק המשכנתאות החוץ־בנקאיות הפך להיות אלטרנטיבה - אמנם עדיין מצומצמת ומוכרת פחות, ובכסף יקר משמעותית ברוב המקרים - שצומחת בקצב גבוה מאוד. עד כדי כך גבוה, עד שהוליד גם תופעות פסולות כאלו ואחרות, כמו בכל תחום שאינו מפוקח ואינו מוסדר דיו - תופעות שהקפיצו לאחרונה גם את רשות שוק ההון. אז מהו אותו שוק משכנתאות חוץ־בנקאי, למי הוא מתאים ולאילו ממדים הוא יכול להגיע, לפי המומחים?

● אלף דירות יחכו: מכרזי הנדל"ן בבאר שבע נכשלים אחד אחרי השני

● עיריית בת ים הכריזה על סגירת תוכנית פינוי בינוי בשער יוספטל

"פעם השוק החוץ־בנקאי היה מאוד מפחיד, 'שוק אפור' הוא נקרא, והמילים האלה היו מרתיעות את רוב האנשים. היום הוא נראה אחרת, וזה נכון גם לסקטור המשכנתאות החוץ־בנקאיות", אומר לגלובס יגאל צמח, יזם ואיש מימון ותיק, היום יו"ר ובעלי קרן גשרים למתן אשראי מגובה נדל"ן. "זה שוק יציב מאוד, אין בו דרמות, אין מחיקת חובות. יש בו חברות גדולות ומוכרות, הרבה כסף מוסדי נכנס אליו. מצד שני, הוא לא מוסדר עדיין, לא שקוף כמו השוק הציבורי וכמו הבנקים, יש בו שונות גדולה מאוד בין מנהלי החברות, יש סיכונים גדולים ופיתויים של תשואות גבוהות שמושכות משקיעים לא מנוסים".

צמח מאמין כי "אין ספק שהתחום הזה יגדל בשנים הבאות. הלווים מקבלים פתרונות תפורים למידתם, עלות המקורות יורדת ואז הפתרונות זולים יותר, התחרות גדלה. זה יהיה שוק בריא עם מרווחים מתאימים לענף, והוא יפעל לטובת כל הגורמים - הלווים, החברות החוץ־בנקאיות וגם הבנקים. בדרך כלל, כשכולם מרוויחים התחום גדל. אני מאמין שבתוך תקופה מסוימת, אם נשפוט לפי מה שקורה בארה"ב ובאירופה, התחום הזה יגיע לנתח שוק של עשרות אחוזים".

ובכל זאת, צריך לקחת לרגע צעד לאחור: נכון להיום תחום המשכנתאות החוץ־בנקאיות חולש על חלק קטן מאוד משוק ההלוואות לדיור, אחוזים בודדים, וכמו שאומר גורם מהעולם הזה שאיתו שוחחנו סביב העבודה על הכתבה - "אנחנו בראשית ראשיתה של ההתחלה". אז על מה הרעש הגדול? שני אלמנטים משחקים כאן תפקיד: אחד - הכסף העצום שמסתובב בשוק המשכנתאות; השני - קצב הצמיחה הגבוה של החברות המציעות משכנתאות חוץ־בנקאיות, בעיקר בשנתיים-שלוש האחרונות.

אחוזים בודדים, אך בשווי מיליארדי שקלים

כמה "שווה" שוק המשכנתאות החוץ־בנקאיות כיום? על פי ההערכות, הוא תופס נתח של כ־2%, אולי מעט יותר מזה, משוק המשכנתאות. נתח קטן מאוד, אך כשמדובר בשוק של מאות מיליארדי שקלים, גם אחוז בודד שווה כמה מיליארדים יפים.

מנתוני בנק ישראל על התפתחות החוב של המגזר הפרטי הלא־פיננסי ברבעון השלישי של 2025 שפורסמו לאחרונה, עולה כי יתרת החוב לדיור של משקי הבית הסתכמה בכ־644 מיליארד שקל, סכום שעולה בהתמדה כמעט מדי רבעון. על פי סקירה זו, רוב יתרת החוב היא כלפי הבנקים, ובהנחת 2% נתח שוק לסקטור המשכנתאות החוץ־בנקאיות, מדובר נכון לרבעון השלישי של השנה על כ־12.88 מיליארד שקלים.

הפרט המסקרן באמת, כנראה, הוא קצב הצמיחה של התחום. נציין כי עד לשנת 2016, אז נחקק חוק הפיקוח על שירותים פיננסיים, גופים חוץ־בנקאיים כלל לא הורשו להעניק הלוואות לדיור לצרכנים פרטיים, ורק בשלוש השנים האחרונות החלה התעוררות אמיתית של הענף, עם כניסת שחקנים חדשים ומשמעותיים. בדיקת הדוחות הכספיים של כמה מהם מעידה על קצב צמיחה גבוה.

"שוק המשכנתאות החוץ־בנקאיות הוא אכן שוק יחסית קטן", אומר עמית גל, הממונה על רשות שוק ההון, הביטוח והחיסכון במשרד האוצר. "הוא מהווה אחוזים בודדים, אבל קצב הצמיחה שלו מאוד גבוה. יש בו הרבה פעילות, חברות שמוקמות וחברות שנרכשות, זה שוק מאוד ער. אם ימשיך בקצב הזה הוא יכול לתת תחרות למערכת הבנקאית".

לדברי רמי רונן, מנכ"ל ומייסד חברת הפינטק WeCheck המתמחה בשוק הנדל"ן, "כדי להבין את התרחבות שוק המשכנתאות החוץ־בנקאיות צריך להסתכל על הפער שנוצר בשנים האחרונות בין צורכי המימון של משקי הבית לבין הכלים הפיננסיים הזמינים להם בפועל. שוק הדיור בישראל מתאפיין במחירים גבוהים, בהון עצמי משמעותי שנדרש בעסקאות, ובשינויים בסביבת הריבית שמחדדים את הצורך בפתרונות מימון מדויקים יותר. האשראי החוץ־בנקאי מרחיב את מגוון האפשרויות לצרכן, ומאפשר גם מוצרים ומבנים פיננסיים שלא תמיד נמצאים בהיצע הבנקאי. במקרים רבים החסם אינו יכולת ההחזר אלא פער מימון נקודתי. כשזה נעשה בתהליך מובנה, עם חיתום מוקפד ושקיפות מלאה מול הלקוח, מדובר בכלי שמספק מענה אמיתי לפערי מימון ומרחיב נגישות לדיור, תוך שמירה על התנהלות פיננסית אחראית".

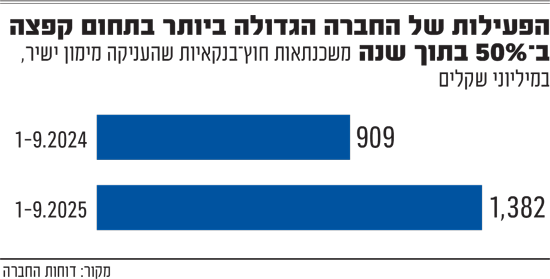

הצמיחה של השוק מתבטאת בנתוני חברת מימון ישיר, אחד הגופים המובילים בסקטור, שהחברה הבת שלה מימון ישיר משכנתאות החלה את פעילותה בשנת 2022. בתשעת החודשים הראשונים של 2025 העמידה החברה משכנתאות בהיקף של כ־1.382 מיליארד שקל, לעומת כ־909 מיליון שקל בתקופה המקבילה ב־2024, קרי עלייה של 52%. ברבעון השלישי של 2025 לבדו העניקה החברה משכנתאות בסכום של יותר מחצי מיליארד שקל. לדברי שמוליק בר חן, מנכ"ל מימון ישיר משכנתאות, "עדיין מדובר בשוק קטן יחסית. בסקר שערכנו בקרב נוטלי משכנתאות גילינו כי 70% מהם אינם מודעים לאופציה של משכנתא לכל מטרה".

אלבר החלה בפעילות המשכנתאות שלה בשנת 2024, ובמהלכה העמידה הלוואות מגובות נדל"ן בסכום של כ־96.3 מיליון שקל, בעיקר משום שהפעילות לא הקיפה שנה שלמה. בתשעת החודשים הראשונים של 2025 העמידה החברה, באמצעות "אלבר משכנתאות", משכנתאות בהיקף של כ־497 מיליון שקל.

חברת מכלול מעמידה גם היא משכנתאות חוץ־בנקאיות, אם כי נכון לזמן זה מדובר רק במשכנתאות גישור - קרי משכנתאות קטנות יחסית לשנים בודדות. בחברה עדיין בוחנים את המשך התפתחותם בתחום. מכלול החלה להעמיד הלוואות כאלו באפריל 2025, ועל פי דוח החברה לרבעון השלישי העמידה עד סוף ספטמבר השנה משכנתאות בהיקף של כ־50 מיליון שקל ל־33 לווים. עד למועד פרסום הדוח בנובמבר השנה הגיעה החברה להיקף כולל של כ־86 מיליון שקל משכנתאות עבור כ־45 לווים. "לקוחות שמגיעים אלינו, בין היתר, מעוניינים בהשלמת מימון לרכישת דירות כמשקיעים וכן בפתרונות פיננסיים כמו איחוד הלוואות", אומר המנכ"ל הדר תמרקין.

גופים נוספים החלו להעניק לאחרונה הלוואות חוץ־בנקאיות, אך טרם הצטברו אצלם נתונים רשמיים בהיקפים מספקים. כך למשל, חברה משותפת לנאוי גרופ ולטריא קיבלה אישור למתן משכנתאות חוץ־בנקאיות בספטמבר האחרון; חברות הביטוח הראל וכלל מספקות נכון להיום בעיקר משכנתאות הפוכות; חברת בלאקאדג' (מיכמן מימון לשעבר) סימנה לעצמה כמטרה במסגרת התוכנית האסטרטגית הרב־שנתית שלה, התבססות של זרוע מימון משכנתאות.

התפתחות טבעית? הנוכחות של חברות הרכב

כאשר מסתכלים על השחקנים המרכזיים בתחום נכון להיום, פרט בולט מאוד הוא שכיחותן של החברות מתחום הרכב, וזה לא הסוף: לצד מימון ישיר ואלבר, פרסומים שונים העריכו כי גם קרסו מוטורס וקבוצת שלמה עומדות להיכנס לתחום. על פי גורמים המעורים בנעשה בשוק, נראה שגם חברות כרטיסי האשראי - או לפחות חלק מהן - "מתחממות על הקווים".

מה מביא את חברות הרכב לשוק הזה? אחד הגורמים שאיתו שוחחנו רואה בכך מעין התפתחות טבעית שלהן: לאחר שהשלימו את המעבר מחברות המוכרות כלי רכב בלבד לחברות שמעניקות מימון לכלי רכב - תחום שצמח משמעותית עם השנים - הן עוברות להעניק הלוואות גם בתחום נוסף. הניסיון והמוניטין שצברו במתן הלוואות לרכב משמשים אותן גם במתן הלוואות לדיור, מה שהופך את המעבר לתחום הזה לפשוט יותר עבורן. "מה שקרה בשוק הרכב לאט־לאט, קורה במשכנתאות מהר מאוד", הוא אומר.

נופר יעקב, יו"ר התאחדות יועצי המשכנתאות - שאליהם ואל תפקידם המרכזי בשוק עוד נגיע בהמשך - מציינת כי כניסה של שמות כאלו יכולה רק לסייע לתחום: "כשהחברות מוכרות יותר, קל יותר לענף להגיע אל הציבור ולהיחשף אליו. זה לא מה שהיה פעם, זה לא השוק האפור המפורסם. אפשר לראות שמדובר בחברות רציניות, טובות, שיודעות לתת שירות ומענה מצוינים. זאת בשורה חשובה גם ללקוחות, כי ככל שיש יותר גופים - יש יותר תחרות".

פרופיל הלקוחות: לא רק מסורבי בנקים

כמעין המשך של התדמית הישנה של השוק החוץ־בנקאי, גם המשכנתאות הניתנות בשוק הזה נתפסות עדיין כמשהו מפוקפק או כזה השמור ל"לקוחות בעייתיים": אנשים שהבנקים דחו אותם, שלא עמדו בדרישות הקפדניות של המערכת הבנקאית, ובלית ברירה הגיעו אל החוץ־בנקאי. המומחים לתחום מדגישים שזו לא התמונה המלאה כיום.

"יש לא מעט 'לקוחות ירוקים' שאינם מסורבי בנקים ופשוט זקוקים לתזרים נקודתי, עבור עסקה מיידית למשל", אומר אחד הגורמים שאיתם שוחחנו. "הגופים החוץ־בנקאיים נותנים כסף בלוחות זמנים קצרים. הבנקים לא מצליחים לתת מענה בלו"ז כזה. החברות החוץ־בנקאיות עושות הרבה עסקאות מיוחדות, ונכון שהן מעניקות הרבה פעמים מענה למי שסורב בבנק, אבל הן גם עושות עסקאות פשוטות, ואפילו משכנתא על נכס ראשון כמו בבנק, או משכנתא למשפרי דיור. לא הכול זה מסורבי בנקים".

אחת הדוגמאות השכיחות שניתנו בהקשר זה היא מתן משכנתא למשקיעים: כידוע, כיום בנק ישראל מגביל את המימון על דירה להשקעה (LTV), עד ל־50% ממחיר הנכס. כלומר הבנקים אינם יכולים לאשר משכנתא בשיעור שיהיה גבוה ממחצית מחיר הדירה. הגופים החוץ־בנקאיים, שאינם כפופים למגבלות בנק ישראל, יכולים להעניק שיעור מימון גבוה יותר - ולכן משקיעים רבים מקבלים משכנתא דווקא בדרך זו.

כיום עיקר המוצרים שמציע השוק החוץ־בנקאי הם הלוואות לכל מטרה, על איחודי משכנתאות, על מחזורי משכנתא ועל משכנתא בדרגה שנייה. "רוב הלקוחות, לפחות כיום, הם כאלו שצפויים בשלב מסוים לחזור לבנק", מספר גורם נוסף שאיתו שוחחנו. "אנחנו לא מצפים שיהיו איתנו 20 ו־30 שנה. אנחנו מציעים להם מוצרים שמקילים על התזרים, והרבה אנשים מחפשים אותם כיום בגלל יוקר המחיה והריבית הגבוהה".

"כל מי שהוא 'בנקבילי', כלומר לא מסורב, הולך לבנקים", מסכם צמח, "כי יש להם יתרון גדול - יש להם כסף, וכסף זול. זאת כל עוד הלווה עומד בקריטריונים - למשל שהחזר המשכנתא יהווה עד 40% מההכנסה הפנויה, שדוח האשראי תקין ושהשכר יציב. יש כאלו שלא מצליחים לעבור את המבחן הזה, לאו דווקא בגלל בעיה כלכלית. אנשים בגיל השלישי, למשל. לשוק החוץ־בנקאי יש מנעד פתרונות שלא תמיד הבנקים יודעים לתת".

החסרונות: הכסף יקר, השקיפות נמוכה

החיסרון הגדול ביותר של השוק החוץ־בנקאי כיום הוא הריבית שגבוהה יותר מהריבית שמציעים הבנקים. נכון לחודש נובמבר האחרון, על פי נתוני בנק ישראל, הריבית הממוצעת על משכנתאות צמודות למדד היא 3.57%, ואילו הריבית הממוצעת על משכנתאות לא צמודות, בריבית קבועה או משתנה, היא 4.94%.

בשוק החוץ־בנקאי, כמובן, המספרים גבוהים יותר. כך למשל, על פי דוח הרבעון השלישי ל־2025 של אלבר, הריבית הממוצעת בהלוואות המגובות בנדל"ן עמדה על כ־8.7% בהלוואות במסלול ריבית קבועה צמודה למדד, ועל כ־9.4% בהלוואות במסלול ריבית משתנה. בדוח מצוין כי "טווח הריבית (במונחים שנתיים) של המשכנתאות שהעמידה מכלול בריבית משתנה הוא 9%-16%".

בדוחות מימון ישיר אפשר לראות תהליך מעניין של הפחתת ריבית לאורך הזמן (מדובר בתקופה שלפני הורדת הריבית האחרונה של בנק ישראל): כך, אם בתשעת החודשים הראשונים של 2024 החברה העניקה משכנתאות בריבית קבועה צמודת מדד בשיעור ממוצע של 8.18%, בתשעת החודשים המקבילים ב־2025 שיעורה ירד ל־7.99%. הריבית המשתנה (הנתונים מציגים את התוספת לריבית הפריים) עמדה בתשעת החודשים הראשונים של 2024 על 4.29% בממוצע, ואילו בתקופה המקבילה ב־2025 על 4.23%. ברבעון השלישי לבדו הריבית הממוצעת עמדה על 3.91%. אגב, ממוצע הריבית הקבועה לא צמודה שנתנה החברה בינואר־ספטמבר 2025 היה 11.13%.

"ככל שהתחום הזה ילך ויגדל, הוא יגיע למתן אשראי במחירים דומים למחירים של הבנקים, בוודאי ללקוחות 'ירוקים'", אומר צמח. "רוב הלקוחות הללו ימשיכו ללכת לבנקים, אבל הגופים החוץ־בנקאיים יוכלו לתת להם פתרונות גמישים בעלות רק מעט גבוהה יותר. המחירים בשוק החוץ־בנקאי נובעים מעלות מקורות המימון של אותו גוף, מתיאבון הסיכון שלו ומגודל העסקה, משום שככל שהעסקה קטנה יותר, כך הריבית גבוהה יותר. אני צופה שמחיר הכסף ילך וירד, כי הרבה מאוד כסף, לא יקר, נכנס לתחום".

אבל זה לא החיסרון היחיד: מאחר שמדובר בשוק צעיר יחסית, הוא גם פחות מוסדר ופחות שקוף עבור הציבור. "השוק הזה התפתח מאוד בשנים האחרונות", אומרת יעקב, "אך הוא לא כפוף לרגולציה, ולכן חסרים השקיפות והסטנדרטים המחייבים שיש לבנקים - גילוי נאות, אחידות בפתיחת תיק, חישוב עמלות פירעון, ריבית צפויה, משמעויות לאורך זמן, איך נכנסים ואיך יוצאים מעסקה. אנחנו בשיח עם רשות שוק ההון בנושא כל הזמן, וגם מול החברות, ורואים שנעשה שינוי גם בהיבט הזה. חשוב מאוד שזה יקרה".

"המטרה המרכזית שלנו היא שהשוק הזה יתפתח ויספק אפשרויות מגוונות לצרכן ותחרות למערכת הבנקאית", אומר הממונה על שוק ההון. "לכן אנחנו מתכננים כמה צעדים שיקדמו את התחום, ובהם לחייב את החברות בפיתוח 'אזור אישי' למעקב אחר המשכנתא, וייצור גילוי סטנדרטי ומורחב יותר של מידע כדי שהלקוח יוכל לקבל החלטות מושכלות".

גל מוסיף כי "אנחנו יודעים שנצטרך להטיל מגבלות כלשהן - אבל חשוב שזה יהיה באיזון, כדי שלא נחנוק את השוק הזה ונאפשר לו להשיג את המטרה שלו, להציע עוד פתרונות ולחולל את התחרות".

יעקב גם מספקת אזהרה חשובה: "נושא החיתום (הערכת הסיכון של לקוח, י"נ) בשוק החוץ־בנקאי הוא הרבה יותר גמיש, ולפעמים יש נטייה לטעות: זה שהחיתום יותר מקל, ויותר קל לקחת הלוואה, לא אומר שקל יותר להחזיר. לפעמים זה אפילו להפך. יש השלכות ארוכות טווח, וצריך להבין את זה מראש".

"המפיץ המרכזי": תפקיד יועצי המשכנתאות

בשנים האחרונות גדלה משמעותית פעילות יועצי המשכנתאות בשוק כולו, ועל פי נתונים שנמצאים בידי התאחדות יועצי המשכנתאות, כ־62% מהלווים משתמשים בשירותיהם. בשוק המשכנתאות החוץ־בנקאיות, המספר הזה גדול אף יותר. מצד אחד, היועצים הם אלו שלא פעם חושפים את הלווה לאפשרות החוץ־בנקאית; מצד שני, העובדה שגם תחום יועצי המשכנתאות טרם הוסדר, מהווה נקודת תורפה.

הצעת חוק של ח"כ יעקב אשר (יהדות התורה) ושל ח"כ ולדימיר בליאק (יש עתיד), המובלת בשיתוף התאחדות יועצי המשכנתאות, אמורה להסדיר את תחום ייעוץ המשכנתאות כולו ולהרחיק תופעות פסולות, שכבר נראו פה ושם בעולם הזה.

בניגוד למצב בבנקים, לחברות האשראי החוץ־בנקאי מותר נכון להיום לתת הטבות ולשלם כסף ליועצי המשכנתאות. בשוק נשמעות תלונות שהחברות מפתות את היועצים עם תגמול בצורה של טיסות לחו"ל או חופשות בבתי מלון, מה שעלול להפוך את הייעוץ שלהם ללא אובייקטיבי. נכון להיום אין כל נתונים גלויים על התחום ורשות שוק ההון פנתה לאחרונה לחברות, כפי שנחשף בגלובס, כדי להבין את תמונת המצב.

"יועצי המשכנתאות מהווים חלק גדול משוק המשכנתאות בכלל, בבנקים ומחוץ לבנקים", אומר גל, "ועלינו לערוך בחינה מעמיקה מבחינת מערך התמריצים. הנושא המרכזי שעולה על הפרק הוא נושא תשלום העמלות ליועצי המשכנתאות. יכול להיות, אגב, שהתמריצים הללו אינם בהכרח משהו רע ללקוח הקצה, אבל גם את זה נבדוק. אם נוצרים ניגודי עניינים, יכול להיות שגם את הדבר הזה נשקול להגביל, אבל רק אחרי שנראה את תמונת המצב על בסיס נתונים".

"השוק החוץ־בנקאי הוא שוק חדש, והציבור לא ממש חשוף אליו", אומרת יעקב. "מי שכן הולך לעולם הזה - אין כמעט אחד שלא משתמש ביועץ משכנתא. אם בציבור הכללי השיעור הוא בסביבות 60%, בחוץ־בנקאי זה מגיע לכ־90%, ולשם אנחנו צריכים להגיע גם בשוק כולו. בהצעת החוק החדשה שאנחנו מקדמים יש קביעה שלפיה הייעוץ צריך להיות אובייקטיבי, והתשלום ניתן רק מהלקוח, רוכש הדירה".

"המפיץ המרכזי כיום של הבשורה, של שוק המשכנתאות החוץ־בנקאיות, הם יועצי המשכנתאות", אומר אחד הגורמים שאיתם שוחחנו. "יש כאלו שמתמחים ספציפית בשוק הזה, כ־300 יועצים פחות או יותר, וזה יגדל בהתמדה. הם הפרונט שלנו".

הבנקים צריכים לדאוג? לא ממש

על פניו, צמיחה של שוק חוץ־בנקאי, בכל תחום שלא יהיה, אמורה להדאיג לפחות במשהו את המערכת הבנקאית המסורתית: לכאורה, אם החברות החוץ־בנקאיות "ינגסו" בנתח גדול מהשוק הזה, הבנקים יפסידו אותו. בפועל, זה לא ממש כך.

ראשית, לפחות כיום החברות החוץ־בנקאיות הפועלות בתחום המשכנתאות (ולא רק בו) מקבלות חלק ניכר מהכספים שהן לוות מהבנקים עצמם. ניתן כמה דוגמאות: מימון ישיר דיווחה שבין מרץ למאי השנה אושרו לה מסגרות אשראי במאות מיליוני שקלים כל אחת מבנקים שונים, כך שלאורך השנה נטלה הלוואות לזמן ארוך מתאגידים בנקאיים בהיקף של כ־1.67 מיליארד שקל. כלל מסגרות האשראי הזמינות שניתנו לה נכון לסוף הרבעון השלישי עומדות על כ־2.27 מיליארד שקל, וסך האשראי שנוצל - כ־1.56 מיליארד שקל.

החברה המשותפת לנאוי גרופ ולטריא הודיעה לאחרונה לבורסה, בשתי הזדמנויות, על התקשרות בהסכמי מימון עם שני תאגידים בנקאיים - כל הסכם עבור מסגרת אשראי של 400 מיליון שקל, קרי 800 מיליון שקל בסך הכול. המשמעות: לא מעט כסף שנוטלות החברות לטובת מתן הלוואות דיור לציבור - מגיע מהבנקים עצמם.

"הבנקים מעמידים קווי אשראי לכל הגופים החוץ־בנקאיים", אומר צמח, "כך שהם בעצם שחקנים משמעותיים בתחום. הם לא נפגעים כרגע מהכניסה של החברות החוץ־בנקאיות לשוק המשכנתאות, להפך: בעקיפין, באמצעות הסקטור החוץ־בנקאי, הבנקים מגדילים את תיק האשראי שלהם, ומקבלים ביטחונות טובים מהחברת עצמן. במילים אחרות, הם גם מרחיקים את עצמם מהסיכון, וגם מגדילים את האשראי. אפשר לומר שהאשראי החוץ־בנקאי משרת בראש ובראשונה את הבנקים, מה גם שמי שמקבל אשראי בחוץ־בנקאי הוא לרוב מישהו שהבנקים לא יכלו לתת לו אשראי - וכך הם בעצם מגיעים, בעקיפין, גם אליהם".