מדעי החברה, והכלכלה בפרט, מסתבכים בשל המרכיב האנושי הכרוך בהם. לא אחת קורה שבמקום מה שאמור לקרות לפי "מדע טהור", קורה משהו אחר לחלוטין, בשל תהליך קבלת החלטות של הפועלים בתחומים אלו, שאינו ניתן לחיזוי חד משמעי, כמו במתמטיקה ובפיזיקה.

הפעם אביא בפניכם מונח כלכלי הקרוי "תאוצת הכסף", אשר יכול להוות דוגמא מצוינת לכך שהצפוי, הוא לא מה שבהכרח קורה.

הבה ונגדיר תחילה את מהות תאוצת הכסף (Money Velocity): הקצב הממוצע שבו יחידת מטבע מחליפה ידיים במסגרת משק כלכלי, לצורך ביצוע עסקאות שונות בין משתתפי אותה כלכלה. סך כל העסקאות (במוצרים ושירותים), אשר בהם השתמשו ביחידת המטבע, הופך להיות התוצר הגולמי הנומינלי (GDP) והוא המדד לצמיחה או למיתון במשק.

הנה דוגמא ממחישה:

נניח שבנק מרכזי מייצר 100 שקל לשם מסחר במשק מצומצם מאוד, המורכב משני אנשים. האחד קונה מחברו ב-100 שקל חיטה וזה בתורו רוכש מהראשון 100 שקל ספרים. נוצרו עסקאות בשווי 200 שקל, עם יחידת מטבע בשווי 100 שקל אחת.

נוכל לומר שהתוצר היה 200, בסיס הכסף היה 100 ולכן תאוצת הכסף הייתה 2. ובצורה יותר מתמטית: P = M * V. כאשר P מציין את התוצר הגולמי הנומינלי, M את בסיס הכסף ו-V את תאוצת הכסף.

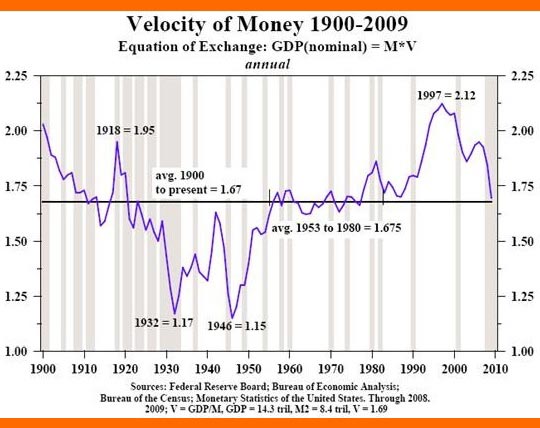

להלן גרף המתאר את מצב תאוצת הכסף במשק האמריקאי, מאז תחילת המאה הקודמת (נלקח מניוזלטר של ג'ון מולדין בעניין זה):

משה שלום תאוצת הכסף

כפי שניתן להבין מגרף זה, עלייה בתאוצת הכסף מזוהה עם תקופות שגשוג ואילו תקופות מיתון או שפל (אזורים אפורים) מזוהות עם האטה (תאוצה שלילית). הרמה עצמה גם חשובה ויש לציין שאזור 1.7 מהווה ממוצע כללי בין שני סוגי המצבים - תאוצה והאטה - של הכסף במשק.

מגרף זה ניתן להסיק גם את מה שלא מופיע בו, דהיינו את הצד האינפלציוני של גידול הכסף והאשראי במשק: אם ניקח לדוגמא את שנות ה-90 נבין שתאוצת הכסף גדלה מאוד (מ-1.65-70 ל-2.12-00) יחד עם גידול בתוצר (בועת ההי-טק) ולכן, על פי הנוסחה, ברור שבסיס הכסף לא צמח אז הרבה, אלא בוצעה אז תחלופה גדולה מאוד של אמצעי התשלום הקיימים. האינפלציה אז היתה בירידה מתמדת עקב הגידול בתפוקה (Productivity) שנבע מההתקדמות הטכנולוגית ומגלובליזציה.

ומה היום? מאז 2000, תאוצת הכסף נמצאת בירידה מתמדת עם הפסקה בין 2004 ו-2007. כדי לפצות על כך, וכדי שהתוצר לא ייפול לתהומות (ובכך יוגדר שפל עמוק מדיי מבחינה פוליטית) בוצע גידול מאסיבי של בסיס הכסף.

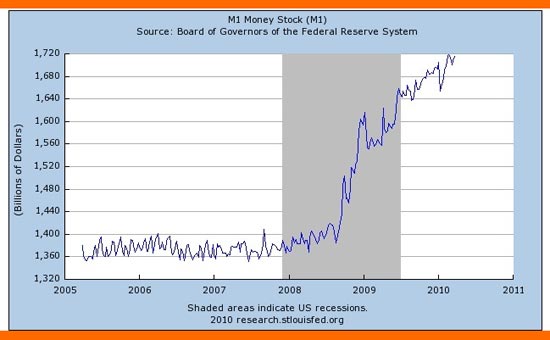

אישור לכך ניתן לראות בגרף הבא המתאר את M1 (אחד ממדדי בסיס בכסף העיקריים) בתקופת המשבר האחרונה:

משה שלום מ1

שימו לב להאטה הבולטת עד תחילת המשבר.

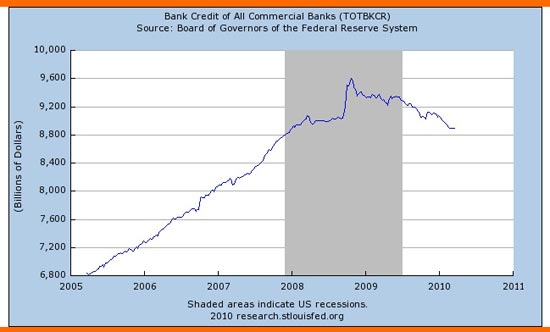

לפני סיום - הנה גרף נוסף המתאר את האשראי הכולל שנותנים בנקים מסחריים בארה"ב:

משה שלום אשראי

בגרף זה ניתן לראות שמנקודה מסוימת במשבר (כנראה הנקודה שבה הופנמה הסכנה לפשיטת רגל ממשית...) נרשמה ירידה מתמדת בכמות האשראי שהבנקים המסחריים היו מוכנים להעניק, וזאת למרות התמריצים העצומים שקיבלו מצד הפד' והממשל.

בפשטות: הכסף החדש המוזרם למערכת הבנקאית אינו מתורגם לאשראי ולכן אינו תורם לפעילות פרודוקטיבית ובכך הוא מאיץ לתאוצה גדלה של כסף.

סיכום ומסקנה:

בניגוד לשאיפת קובעי המדיניות - הצעדים הכלכליים חסרי התקדים שנקטו במסגרת המשבר הכלכלי אינם עדיין משיגים את יעדם. תאוצת הכסף, המציינת את התחלופה של בסיס הכסף במשק יורדת לכיוון הממוצע הרב שנתי, ואין עדיין סימן לשינוי.

אם נוסיף לכך את חוסר הרצון או היכולת של הבנקים להגדיל את האשראי, למרות התמריצים, נקבל הסבר ברור לעלייה הדרמתית בשווקים הפיננסיים. הכסף חייב לנוע למקום כלשהו, והוא מכוון לאפיקים הספקולטיביים יותר לא רק עקב חוסר האטרקטיביות של המסלולים האחרים, אלא גם בגלל חוסר נתיבים יצרניים אחרים הקיימים בדרך כלל בכלכלה בריאה.

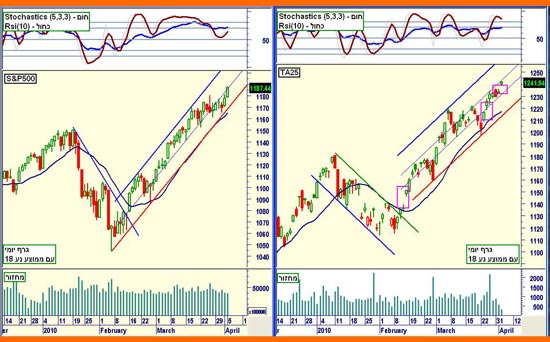

וזה המקום לציין שבשוקי המניות עצמם (מדד S&P500 ומדד ת"א 25) אין חדש. לפניכם שני הגרפים היומיים של מדדים אלו:

משה שלום גרפים יומיים

-

עלייתם מתחילת פברואר נעשית במסגרת התעלה העולה אשר מובילה כל אחד מהם ליעדם: במדד שלנו - שיא כל הזמנים ומעבר לו, ובמדד

S&P אזור 1200-1250.

-

במדד שלנו, ניתן להתרשם גם ממספר הפערים שנפתחו ועדיין לא נסגרו. תופעה זו מדגישה את ההתלהבות שבה המשקיעים המוסדיים נכנסים בשוק, כאשר מוחלט על ידם שהמגמה עדיין עולה, וכאשר לפניהם צורך לפרוץ מעבר לרמת התנגדות חשובה.

-

בשני המקרים, מתנדי המומנטום נמצאים קרוב או ממש באזור קניות היתר. יש לזכור שמה שחשוב הוא ההיפוך חזרה מטה ממצב זה, ולא כל כך ההגעה לשם. זאת במיוחד בתקופה של אופוריה כמו בימים אלו.

-

בשני המקרים, רק ירידה מתחת לקו המגמה המשמש כגבול התחתון של התעלה (קוים אדומים), ביחד עם חציית הממוצע הנע, וירידת ה-RSI מתחת ל-50 ייתנו לנו את האזהרה הראשונה האפשרית לשינוי בכיוון החיובי. בנוסף, רמות התמיכה של 1200 ות"א 25 ו-1150 ב-S&P500 הן החשובות לשינוי באווירה החיובית.

חשוב לשים לב

המגמה עולה ובחוזקה. אין סיבה טכנית לשום דעה אחרת וזאת בטווחים הקצרים והבינוני. חציית שיא כל הזמנים במדד שלנו, מחזקת את התפיסה שהכלכלה שלנו המשתקפת בחברות שלנו, היא בעלת פוטנציאל טוב יותר מאלו שבעולם המפותח החיצוני.

בנוסף קיים אלמנט חשוב, והוא שהשוק שלנו הרבה יותר קטן, ולכן נתון לתנודתיות גדולה יותר בהשוואה לשוקי חו"ל.

-

-

-

משה שלום עשוי להיות בעל עניין אישי בנכסים הפיננסים המוזכרים בסקירה זו. אין לראות בנכתב בה הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. המעוניינים להיכנס לרשימת תפוצה לקבלת אתראות על סקירותיו, וחומרים נוספים, יכולים לשלוח אימייל ל- Moshe.Shalom@gmail.com עם "אני מעוניין להצטרף" בנושא או בתוכן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.