לילך שפיר פרידלנד, מנהלת השקעות בהדס ארזים, מגיעה למדור בתזמון מעניין, זמן קצר לאחר הצגת עקרונות התוכנית להתמודדות מדינות אירופה עם משבר החובות ביבשת, שלה המתינו בציפייה דרוכה זמן רב המשקיעים בארץ ובעולם.

הצגת התוכנית סייעה לבורסה המקומית, בתמיכת המגמה בעולם, להמשיך את המגמה החיובית שבה מתאפיין המסחר בה לאחרונה.

כך, אחרי חודשיים של ירידות שערים חדות, את אוקטובר סיים המעו"ף בכיוון הפוך, לאחר שעלה בכ-5%.

שפיר סבורה כי נקודת הכניסה בעת הנוכחית לשוק נוחה מבחינת תמחור, וממליצה לנתב נתח משמעותי, של 33% מהתיק, לאפיק זה, זאת כשהמלצותיה מיועדות למשקיעים עד סביבות גיל 50 לטווח ארוך של יותר משנה.

שפיר מסבירה, כי "התיק נראה קצת אגרסיבי, אבל כמנהלת השקעות של גמל אני מסתכלת על כמה כסף אנשים יצטרכו אחרי שיפרשו, ואני מאמינה שישיבה בפוזיציה כזו לאורך זמן, מבלי להעלות ולהוריד אותה, תוכל לסייע להם".

"מינימום התאמה"

לדבריה, "ברוב המדידות ההיסטוריות של תשואת שוקי המניות לאורך זמן (בהנחה שלא התחילו את המדידה במחירים בועתיים) ניכר כי אפיק זה הניב את התשואה הגבוהה ביותר ביחס לאפיקי ההשקעה האלטרנטיביים".

שפיר אומרת, כי "ככלל, לשיטתי, תיק ההשקעות צריך להיות בנוי בהסתכלות ארוכת-טווח מבחינת אפיקי השקעה, ובאופן שיצריך מינימום פעולות התאמה, ובמיוחד כאלה שבאות בעתות משבר, ושעלולות להתברר בדיעבד כשגויות.

"כמובן שההרכב הפנימי של כל אפיק משתנה בצורה תכופה יותר, בהתאם למחירי הנכסים הספציפיים וההערכות לגבי מחיריהם העתידיים".

במבט למהלכי השוק בהמשך, אחרי העליות האחרונות, שפיר אומרת כי "להערכתי כל מי שיצא בזמן האחרון מהשוק בגלל הפחד לא הספיק לחזור, כי העליות היו מהירות וחדות. אני לא רואה כרגע חזרה למגמה יורדת, אבל לא רואה את השוק גם עולה עוד הרבה, כי אנחנו לא בתקופה של צמיחה מהירה. לכן, אם הוא קצת יירד, זו תהיה הזדמנות למי שהרגיש פספוס, להיכנס חזרה".

עוד היא מציינת, כי "בבואי לבניית התיק, אני מסתמכת על ההערכה כי כלכלת ארה"ב אינה גולשת למיתון נוסף, כאשר הערכה זו היא למעשה הבסיס שעליו נבחרים האפיקים ומשקלם".

שפיר מעניקה עדיפות קלה להחזקות בחו"ל, עם חלוקה של 40-60 לטובת השווקים שמעבר לים.

"בתנאים הנוכחיים נראה שמצב החברות הישראליות, מחיריהן ומיקום הכלכלה הישראלית במחזור העסקים מטה את הכף לטובת השקעה בחו"ל, ובעיקר בארה"ב. מטעמי פיזור חלק מהרכיב יושקע גם באירופה, עם דגש על השוק הגרמני, חלק ביפן וחלק בשווקים מתעוררים".

אחד מענפי ההשקעה המקומיים שבהם שפיר מזהה פוטנציאל הוא חברות מוצרי גמר בנייה, וביניהן מניות חברת מוצרי האלומיניום קליל, חברת מוצרי הבנייה מרחב וחברת הצבעים טמבור.

"ייצאו דירות רבות"

שפיר מסבירה כי "תוכניות הממשלה להגביר את קצב התחלות הבנייה צפויות ליצור מצב שבו בעוד שנה-שנתיים ייצאו לשוק הרבה דירות חדשות, והמשמעות היא הגדלת הצריכה של מוצרים מסוג זה, דוגמת חלונות, פרופילים, צבע ועוד. בעוד שלא נראה כי חברות היזמות יוכלו לחזור על הרווחים שהציגו בעבר ממיזמי בנייה, בחברות מוצרי גמר בנייה אנחנו לפני השיא, ואנו סבורים כי זהו סקטור מעניין.

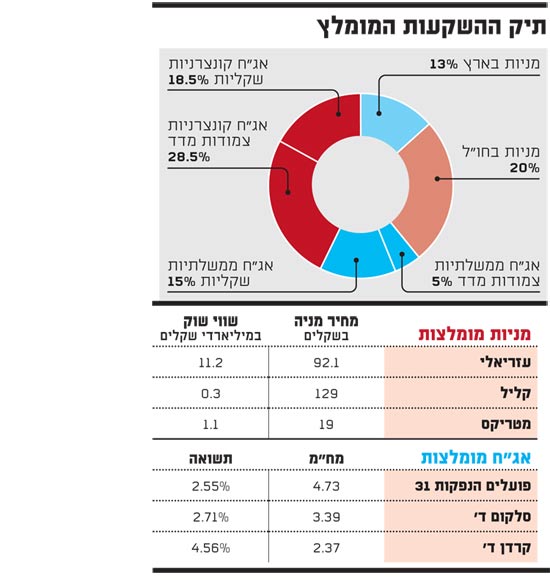

קרוב למחצית מסך התיק (47%), מייעדת שפיר להשקעה באג"ח קונצרניות - 28.5% בסדרות צמודות מדד ו-18.5% בסדרות שקליות.

לדבריה, "בהשקעה לטווח ארוך, יש להעדיף את האג"ח הקונצרניות על פני הממשלתיות, שכן בעזרתן ניתן להשיג (תוך לקיחת סיכון סביר) 1%-2% בשנה ביחס לאג"ח ממשלתיות. למרות שבשנים האחרונות נוכחנו לגלות כי גם אפיק האג"ח הקונצרניות נע בתנודתיות רבה בעת משברים, עדיין בחירה נכונה של איגרות החוב בתוך האפיק תעשה את העבודה נאמנה".

שפיר מסבירה כי העדיפות לאפיק צמוד המדד באפיק זה מיוחסת לסחירות המשופרת של סדרות מסוג זה, לעומת סדרות שקליות.

לדבריה, "על מנת להפחית את תנודתיות האפיק, יש לבחור איגרות חוב של קונצרנים תזרימיים ובעלי דירוג, ובמקרה של מבנים פירמידאליים (פירמידות) להחזיק את האג"ח של החברות שהכי קרובות לכסף (הכי נמוך בפירמידה).

נוסף לכך, לאחר החלת באזל 3 על הבנקים הישראליים (העלאת יחס הלימות ההון תוך הגדלת הון הליבה), הופכות איגרות החוב של הבנקים לבטוחות אף יותר".

באפיק הממשלתי, שכולל את יתרת התיק, בהיקף של 20%, מאזנת שפיר את העדיפות שהעניקה לאפיק צמוד המדד, עם דגש על סדרות שקליות, ואומרת כי "כיום, לאור האינפלציה המגולמת בשוק האג"ח, החלוקה בין האפיקים היא כחצי חצי".

תיק ההשקעות המומלץ של לילך שפיר פרידלנד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.