2012 אמנם נפתחה בעליות בכל העולם, אבל במחזורים נמוכים מאוד. לא מדובר בראלי כמו ב-2009, עדיין יש הרבה גופים שיושבים על הגדר", כך סבור מנהל ההשקעות יריב יוריסטה מבית ההשקעות אדמונד דה רוטשילד. עקב התנודתיות וחוסר הוודאות לגבי המצב הכלכלי ומשבר החוב, בבית ההשקעות ממשיכים להמליץ להימנע מלקיחת סיכונים.

בבית ההשקעות מותירים את החשיפה המנייתית על כ-20% מנכסי התיק בטווח הקצר, ומייעדים כחצי מהם לטובת שווקים בחו"ל. "לאחר ירידות חדות שנרשמו בשוקי המניות ב-2011, תמחור המניות ברוב השווקים זול במונחים היסטוריים", אומר יוריסטה.

הוא ממשיך להמליץ מניית קבוצת דלק, שלדעתו נסחרת בדיסקאונט גבוה על נכסיה, ועל סלע נדל"ן, הנסחרת במכפיל הון של כ-0.75 ותשואת דיבידנד של כ-9%. נוסף לכך, הוא ממליץ להגדיל אחזקה במניית טבע, הנמצאת במומנטום חיובי, ולהערכתו מתומחרת בחסר.

בסבב הקודם ציין יוריסטה, כי יש מקום להגדיל את החשיפה למניות, במקרה שתחול התקדמות באירופה וארה"ב: "הנתונים שיוצאים מארה"ב אמנם מצביעים כי היא לא תיקלע למיתון, אבל זה לא הזמן להסתער. באירופה יש אספקטים חיוביים, כמו מיזוגים ורכישות, אבל היא לא הומוגנית. לכן, אנו ממליצים להשקיע חצי מהחשיפה לחו"ל במדינות מתפתחות, בדגש על שוקי אסיה, וחצי במדינות המפותחות, בדגש על ארה"ב".

ממליץ על מיקרוסופט וסמסונג

יוריסטה ממליץ על מניות מיקרוסופט (ארה"ב) וסמסונג (קוריאה), אשר לדבריו נסחרות לפי מכפילי רווח שנמוכים משמעותית ממכפילי הרווח ההיסטוריים שלהן.

בטווח הקצר, יוריסטה ממליץ להגדיל את החשיפה לאג"ח קונצרניות בישראל לכ-45% מהיקף התיק, על חשבון מרכיב האג"ח הממשלתיות, למרות שלדעתו, המצב בישראל ממשיך להיות רגיש: "שוק האג"ח הקונצרניות עומד בפני שנת מיחזור חוב רחבת היקף, על רקע הקטנת מתן האשראי על-ידי הבנקים והתשואות הגבוהות של האג"ח הקונצרניות בשוק, המונעות מיחזור ו/או גיוס חוב והון בעתיד הנראה לעין".

- אז מדוע החלטת להעלות את החשיפה לאפיק זה?

"לאור רמת התשואות בסקטור האג"ח הקונצרניות בישראל, שהתשואה הגלומה בחלקן דומה לתשואה שאותה אנו מחפשים בהשקעה מנייתית, ועקב התשואה הנאה והסיכון הנמוך ביחס להשקעה מנייתית. עם זאת, לא מומלץ להיכנס לאג"ח קונצרניות דרך התל-בונד ולא להיצמד למדדים, מח"מים וסקטורים, אלא לבחון כל חברה בפני עצמה, מבחינה תזרימית, נכסים, מינוף וכדומה".

בשל פתיחת המרווחים בין האג"ח הממשלתיות לאג"ח הקונצרניות, ובפרט ברבעון האחרון, ממליץ יוריסטה להפחית את החשיפה לאפיק הממשלתי לכ-25% בטווח הקצר, במטרה ליהנות מסגירת המרווחים מול האג"ח הקונצרניות.

לשם "נעילת התשואה", הוא מציע "לתבל" את החלק הקונצרני באג"ח ארוכות יותר, כגון אלעד קנדה א' ודלק אנרגיה ד', הנסחרות בתשואה של כ-9% ו-7%, בהתאמה. כמו כן, הוא מציע להסיט חלק מהחשיפה האג"חית לאג"ח קונצרניות בחו"ל, תוך העדפה לאג"ח דולריות והתמקדות באג"ח בדירוגים גבוהים.

להאריך את המח"מ

בשל הצפי לירידת הריבית בשנה הקרובה, ממליץ יוריסטה להאריך את מח"מ האג"ח הממשלתיות לכ-3-4 שנים, ולחלק את ההשקעה בין האג"ח הממשלתיות צמודות המדד לשקליות באופן כמעט שווה. זאת, לדבריו, לאור העובדה כי ציפיות האינפלציה הנגזרות משוק האג"ח הממשלתיות דומות לתחזית של בנק ישראל ומרבית החזאים.

ברמה הסקטוריאלית, יוריסטה ממשיך להמליץ על הגדלת החשיפה לחברות האחזקה הגדולות והמבוססות במשק, דוגמת קבוצת דלק והחברה לישראל. לדבריו, הן נסחרות בדיסקאונט משמעותי על נכסיהן, כאשר אף שווי החברות הבנות (כיל לדוגמה) נמוך להערכתו משוויין הכלכלי. נוסף לכך, הוא ממשיך להמליץ על חברות הנדל"ן המניב הפועלות בארץ.

- מה לגבי חברות שעומדות במרכז המחאה החברתית, כגון רשתות וחברות מזון, שמהן הצעת להימנע בסבב הקודם?

"אנחנו עדיין מעדיפים להימנע מחברות שנמצאות במוקד האש, וצריכות לחתוך מהשומנים, ושעלולות להיפגע מהאטה במשק. רשתות קמעוניות מתומחרות גבוה, והן נמצאות בתחרות גדולה ביחס לתעשייה.

"כך גם לגבי חברות הסלולר, שאמורות להמשיך ולסבול מהתחרות ומהרגולציה העזים בתחום, ובפרט לאור כניסת מתחרים אגרסיביים לשוק כבר במהלך שנת 2012".

עיקרי ההמלצות

- חשיפה מנייתית של כ-20%, כחצי ממנה לטובת חו"ל, בדגש על אסיה וארה"ב

- להימנע מחשיפה לאג"ח קונצרניות דרך מדדים, להעדיף בחירות ספציפיות לפי תזרים, נכסים ומינוף

- להפחית את החשיפה לאפיק הממשלתי לכ-25% ולהאריך מח"מ ל-3-4 שנים

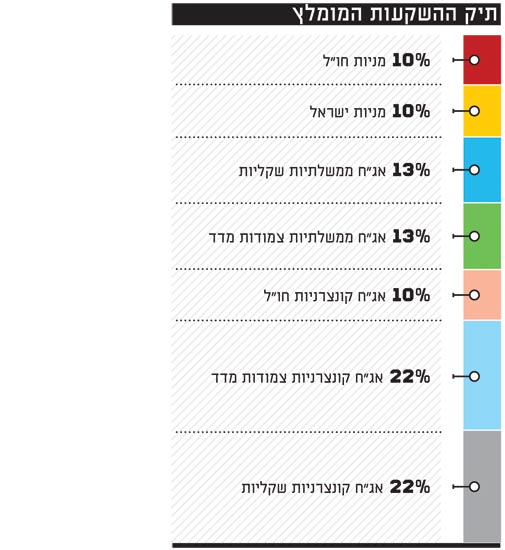

תיק ההשקעות המומלץ יריב יוריסטה

*** "הכותבים במדור "עושה שוק" ו/או חברות הקשורות אליהם עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם,ו/או תחליף לכך"

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.