דיסקונט השקעות (דסק"ש) מקבוצת אי.די.בי היא חברת החזקות, המחזיקה בשליטה בשופרסל, סלקום, נכסים ובנין ואלרון. בנוסף מחזיקה החברה החזקת מיעוט באדמה (לשעבר מכתשים אגן) במבנה פיננסי המדמה אופציה. עד למשבר שאליו נקלע קונצרן אי.די.בי ב-2011, החזיקה דסק"ש בפורטפוליו מגוון יותר, שכלל גם את גיוון אימג'ינג שנמכרה בתחילת השנה, מניות קרדיט סוויס שנמכרו בחצי השנה האחרונה (דרך חברת כור שמוזגה לתוך דסק"ש), שליטה בחברות המלט ומקסימה מתחום התעשייה שנמכרו ב-2012, והחזקה בעיתון מעריב שעבר לבעלות אחרת.

על אף שהחברה מחזיקה בפורטפוליו מצומצם מאשר בעבר, לאור מהלכים שביצעה ולאור אי-חלוקת דיבידנדים משנת 2012, דסק"ש נמצאת היום ברמת מינוף הנמוכה ביותר שלה בשנים האחרונות ועם קופת מזומנים דשנה.

מנגד, בעבר החברה חילקה דיבידנדים גבוהים, ואף הוגשה תביעה נגזרת מצד בעלי מניות בחברה בגין דיבידנדים שחילקה בשנים 2010-2011. כיום דסק"ש אינה עומדת במבחנים הנדרשים לחלוקת דיבידנד, אולם להערכתנו בעוד כחצי שנה היא תוכל לחלק דיבידנד משמעותי.

חלוקת דיבידנד מוגזמת פוגעת בנושים השונים, ובתרחישים מסוימים גם בבעלי המניות, כך שעל דירקטוריון החברה מוטלת אחריות כבדה טרם יאשר חלוקה שכזו. נציין, כי דירקטוריון חדש מונה לחברה בעקבות החלפת השליטה באי.די.בי, וכרגע לא ברור מהי המדיניות שלו.

מצב החברה

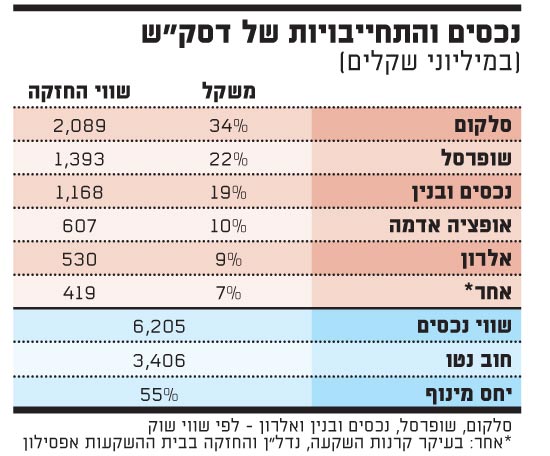

בבעלות דסק"ש נכסים איכותיים בשווי של כ-6.2 מיליארד שקל וחוב נטו (חוב בניכוי קופת המזומנים) של כ-3.4 מיליארד שקל (ראו טבלה). כלומר, יחס המינוף, של כ-55%, אינו נמוך, אולם הוא טוב בהרבה ביחס לשנים האחרונות. קופת המזומנים הנוכחית של החברה עומדת על כ-2.2 מיליארד שקל, הודות לעסקת המיזוג עם כור שבוצעה במהלך הרבעון הראשון של 2014. החברה-האם של דסק"ש, אי.די.בי פתוח, עדיין במצוקה תזרימית, ונראה שהייתה שמחה לקבל דיבידנד מדסק"ש.

כדי לחלק דיבידנד על החברה לעמוד בשני מבחנים: הראשון, מבחן חלוקת הרווח, שקובע כי חברה יכולה לבצע חלוקה מתוך רווחים היסטוריים או רווחים מהשנתיים האחרונות לפי הגבוה מבין השניים; השני, מבחן יכולת הפירעון, שקובע כי החלוקה תבוצע רק אם לא קיים חשש סביר שבעקבותיה החברה לא תוכל לעמוד בהתחייבויותיה.

במקרה של דסק"ש לא נותרו לחברה רווחי עבר שלא חולקו ובשנתיים האחרונות נרשם הפסד מצטבר של 329 מיליון שקל. לכאורה, זהו מצב אידיאלי עבור בעל אג"ח - חברה במינוף סביר ונזילות גבוהה מבלי יכולת חלוקת דיבידנד לבעלי המניות.

אולם לא כך הדבר, היות שלצורך חישוב מבחן חלוקת הרווח, בכל רבעון נלקחים שמונת הרבעונים האחרונים בלבד. כך, מדי רבעון למעשה נזרק מהרשימה רבעון ונכנס אחר. במקרה של דסק"ש בשני הרבעונים הקרובים ייזרקו מהרשימה הפסדים מצטברים של כ-856 מיליון שקל, ואם ניקח בחשבון שברבעון הבא (הרבעון הראשון של 2014) תרשום דסק"ש רווח של כ-474 מיליון שקל בגין מכירת גיוון אימג'ינג, נגיע לכך שבעוד חצי שנה יתרת הרווח לחלוקה של דסק"ש תעמוד על כמיליארד שקל. לכאורה, דירקטוריון החברה יוכל להחליט לחלק מיד את כל הרווחים, ובכך יחס המינוף של החברה יעלה חזרה לכ-70%.

רווחיות ללא אקזיטים?

החזקות הליבה של דסק"ש הן סלקום, שופרסל נכסים ובנין ואלרון. בשנת 2013 חלק דסק"ש ברווח המצטבר של חברות אלו הסתכם בכ-300 מיליון שקל, ולאור רמת התחרות בשוקי הסלולר והקמעונאות לא סביר שנראה קפיצה גדולה ברווחיות (למעט רווח חד-פעמי, שבו תכיר אלרון ברבעון הקרוב בגין מכירת גיוון אימג'ינג). מנגד, הוצאות המימון והמטה של דסק"ש הסתכמו בכ-410 מיליון שקל ב-2013.

כלומר, ללא אקזיטים דסק"ש לא צפויה לרשום רווחים שוטפים יוצאי דופן, גם אם ניקח בחשבון שהחברה רושמת רווח מסוים גם מרווחי אדמה בניכוי עלות האופציה. כך שדירקטוריון החברה בוודאי ייקח זאת בחשבון, במקרה שלא יתבצעו אקזיטים נוספים.

הנפקת חברת אדמה המתוכננת ל-2014 עשויה להוות אקזיט משמעותי. כיום רשומה האופציה בספרי דסק"ש בשווי של כ-607 מיליון שקל, ולפי הפרסומים בתקשורת ההנפקה צפויה להיות במחיר שישקף שווי של 0.6-1.2 מיליארד שקל לאופציה זו.

מי ישמור על הקופה?

עושה רושם שאת המבחן הראשון לחלוקת דיבידנד תעבור דסק"ש בקלות בעוד כחצי שנה, ויישאר המבחן השני - מבחן יכולת הפירעון. לצערנו, עד כה נראו בשוק ההון מספר מקרים, שבהם דירקטורים בחברות ציבוריות לא היו זהירים ואישרו חלוקות דיבידנד בחברות ערב הסדר חוב. כאמור, במקרה של דסק"ש מדובר בדירקטוריון חדש, שייתכן שיהיה זהיר יותר לאור ניסיון העבר.

המשקיעים המוסדיים ספגו לא מעט ביקורת בשנים האחרונות על התנהלותם מול החברות, ונראה שלא תמיד היה זה מוצדק. במקרה של דסק"ש, נזכיר, כי תחת הבעלות הקודמת נעשו מהלכים לרכישת כלל ביטוח על ידי כור - מה שהיה מעלה דרמטית את רמת המינוף של דסק"ש, אך לא בוצע בסופו של יום. כמו כן, דובר על מיזוג של כור ודסק"ש, מבלי לתת פיצוי מספק למחזיקי אג"ח כור - מהלך זה סוכל ומחזיקי אג"ח כור זכו לפיצוי נאה.

השאיפה של בעלי המניות לקבל דיבידנדים מובנת, בטח לאור זאת שהחברה לא חילקה דיבידנד מ-2012. מנגד, היות שהחברה מחזיקה בנכסים תנודתיים - מניות בעיקר - הדיבידנד צריך להיות בהיקף סביר, שלא יעלה יתר על המידה את רמת המינוף של החברה.

*** הכותבים הם מנהל מחלקת המחקר וראש תחום אג"ח קונצרניות, המנהל את קרן הנאמנות "אנליסט מודל דירוג פנימי", באנליסט אי.אמ.אס שרותי ניהול השקעות בע"מ. חברות הקבוצה מחזיקות בניירות שהונפקו על ידי חברות המוזכרות במאמר. לכותבים אין עניין אישי באמור לעיל. אין באמור לעיל כדי להוות ייעוץ אישי המתחשב בצרכיו ונתוניו של כל אדם

דסקש

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.