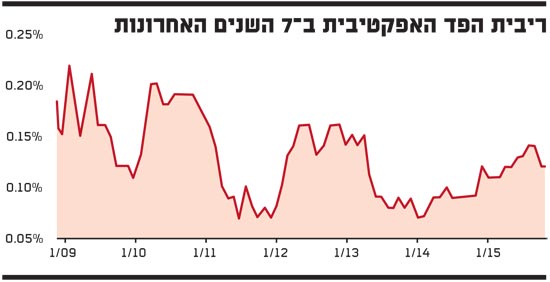

שבע השנים של ריבית אפסית בארה"ב הגיעו אתמול רשמית לסיומן. חברי ועדת השוק הפתוח הפדרלית (FOMC) בראשות יו"ר הפדרל ריזרב ג'נט ילן, החליטו אתמול פה אחד להעלות את טווח המטרה של הריבית הפדרלית מ-0%-0.25% ל-0.25%-0.5%. משמעות המהלך היא שלפחות עד סוף ינואר (וככל הנראה עד אמצע מארס או אפילו סוף אפריל) תעמוד ריבית הבסיס האפקטיבית של הבנק המרכזי האמריקאי על כ-0.37%, לעומת כ-0.12% בחודש שעבר.

שוק המניות האמריקאי הגיב להחלטה בחיוב ומדד S&P 500 חתם את המסחר בעלייה של 1.5%, לאחר שהיו"ר ילן הוכיחה לשוק כי היא יודעת לקבל החלטות אמיצות, ובמקביל שמרה על אמינותה לאחר שבמהלך השנה ציינה כי "הריבית צפויה לעלות מתישהו ב-2015". אלא שבמקביל צירפה ילן להחלטה הודעה בעלת מסרים "מתונים", שלפיהם המשך עליית הריבית בארה"ב תהיה הדרגתית ותתבסס על איכות הנתונים הכלכליים שיתפרסמו בהמשך. "שיעורי הריבית צפויים להישאר למשך זמן מסוים מתחת לרמות שצפויות לשרור בטווח הארוך יותר", כתבה ילן.

השאלה שמטרידה כעת את המשקיעים היא באיזה קצב תבחר ילן להעלות את הריבית. אם בעשור שעבר העלה הנגיד דאז אלן גרינספאן את הריבית בקצב של 2% בשנה (קרי העלאה של 0.25% בכל אחת משונה החלטות הריבית השנתיות), הרי שכעת ברור כמעט לכל שהקצב צפוי להיות נמוך יותר, ולנוע כנראה בין 0.5% ל-1% בשנה, ואולי אף פחות מכך. תוצאות הסקר הרבעוני שעורך הפד בין חברי מועצת המנהלים שלו ובין נשיאי הבנקים הפדרליים האזוריים, העלו כי לפי התחזית החציונית צפויה הריבית לעלות בכ-1% ב-2016 ובאותו שיעור גם ב-2017.

גם אורי רבינוביץ', מנהל ההשקעות הראשי של הראל פיננסים, שותף להערכה הזו. בריאיון ל"גלובס" לקראת כניסתה של שנת 2016 הוא אומר כי "ההנחה הבסיסית שלי היא שכל עוד לא תהיה הרעה משמעותית בצמיחה העולמית, ירידה חדה במחירי הסחורות וזינוק בלתי נתפס של 10%-15% בדולר מול סל המטבעות העולמי, הרי שכל שלושה ארבעה חודשים נראה העלאה של 0.25% בריבית. בהינתן שאנחנו לא בדרך להידרדרות נוספת, הרי שלתפיסתי יש לפד רצון להעלות את הריבית, כדי שתהיה לו תחמושת לעתיד. ואם הוא יעלה ריבית מאוד לאט ומעט הוא לא ישיג את האינטרס של החזרת כלי המדיניות המוניטרית".

"להיזהר מהטווח הקצר"

לדברי רבינוביץ', "כולם מודים היום שיפן עשתה טעות כשבשנות ה-90' היא לא העלתה את הריבית כשניתן היה לעשות זאת. אני עדיין חושב שבמצב הנוכחי של אבטלה בשיעור של 5% בלבד, צמיחה שנתית של 2% בתמ"ג ושוק מניות ברמות שיא יש הזדמנות ליצור תשתית למדיניות מוניטרית אפקטיבית בארה"ב, ואני מאמין שהפד לא ייוותר על זה".

- ואיך באופן כללי צפויה 2016 להיראות להערכתך?

"אני חושב שבחלקה יהיו לה מאפיינים דומים לאלו של 2015 ובחלקה המאפיינים יהיו שונים. מה שיהיה דומה זה שהריבית תישאר נמוכה, אבל מה ששונה זה שבשווקים המפותחים הריביות לא יירדו יותר לדעתי. להערכתי, ב-2016 הריביות יירדו דווקא בשווקים מתעוררים כמו ברזיל, טורקיה, רוסיה, הודו ודרום אפריקה. מדובר במדינות שראינו בהן לחצים אינפלציוניים גדולים אבל מדובר בנחלת העבר. במחצית השנייה של 2016 ולתוך 2017 נראה את הריביות שם יורדות. ככה שאם ב-2015 השווקים המפותחים הראו שיפור ברוב הפרמטרים, ומנגד השווקים המתעוררים הראו הרעה משמעותית, אז אני חושב שדווקא השווקים המתעוררים הם האלה שיספרו את הסיפור של 2016, לטוב או לרע".

- מה זאת אומרת? לטוב, או לרע?

"לטוב, במידה שנראה התייצבות בכלכלות שם, כזו שתשפיע לחיוב על מחירי הסחורות והצמיחה בעולם, וכתוצאה מכך גם על האינפלציה בעולם. ולרע, אם זה לא יקרה. מה שבטוח זה שגם ב-2016 יהיה קשה לשווקים המפותחים לייצר צמיחה בלי תמיכת השווקים המתעוררים".

- אז מאיפה תבוא התשואה ב-2016?

"בעולם עם ריבית אפסית אי אפשר לצפות לתשואה שנתית של 5% באפיק הסולידי. ככה שאני מעריך שהתשואות יבואו מהמקומות שאמורים להראות שיפור כלכלי רב יותר. ואם מסתכלים גיאוגרפית זה אמור להיות אירופה ויפן, מקומות שנהנים משיפור בכושר התחרות בגלל היחלשות המטבעות שלהם מול הדולר. ובסיכון גבוה יותר - יכול להיות שגם השווקים המתעוררים.

"מעבר לזה, אני חושב שבאפיק איגרות החוב יהיה צריך להתנהל ביחסיות, ולהיזהר מלקחת סיכון במח"מ. למשל, בהנחה שקיימת ציפייה להתחזקות האינפלציה בישראל, אז יהיה כדאי להחליף אג"ח שקליות באג"ח צמודות מדד, או לקנות אג"ח של ממשלת ארה"ב ולמכור אג"ח של ממשלת גרמניה שמעניקה תשואה נמוכה יותר. אפשר יהיה למשל גם לקנות מכשירים המעניקים חשיפה לאינפלציה ולהגן במכירה בחסר של סחורות.

"אנחנו בעולם עם ריבית נמוכה שכל דבר משפיע עליו, ולכן צריך להיזהר מאוד מאירועים בעלי השפעה על הטווח הקצר. אבל בהשקעה לטווח בינוני אפשר יהיה להרוויח כסף בקניית הציפיות. בארה"ב, למשל, לא הייתי קונה חברות בעלות תלות בשכר עבודה, כי במצב של אבטלה נמוכה שכר העבודה יעלה, ובגלל שהדולר חזק יכולת התחרות של המעסיקים בארה"ב תהפוך קשה יותר מול העולם. לכן, מסקטור הצריכה הבסיסית יהיה כדאי להתרחק בשנה הבאה. אבל כן הייתי מרגיש בנוח להשקיע בחברות טכנולוגיה בעלות שיעורי רווחיות גבוהים".

2015 הייתה שנה תנודתית וקשה מאוד למנהלי ההשקעות. רבים ממנהלי ההשקעות הבכירים בארה"ב הפסידו השנה לא מעט כסף עבור לקוחותיהם. גם 2016 צפויה להערכתך להמשיך להיות קשה עבור מנהלי ההשקעות?

"אני חושב שגם ב-2016 לא יהיה נכון לנסות ולקחת מה שהשוק לא נותן. כלומר, אני לא אגדיל סיכון ללקוחות שלי בשביל עוד תשואה, במקום שאני לא מקבל את הפיצוי על הסיכון שלקחתי. ואני חושב שאנחנו נמצאים בעולם שמשתנה מהר מאוד, ולכן התכונה המרכזית לדעתי ב-2016 צריכה להיות סבלנות".

"עולם שונה מזה שהתרגלנו אליו"

שמענו השנה גישה שאומרת שבמצב השוק הנוכחי עדיף להיות הכי סולידי בחלק הסולידי של התיק והכי אגרסיבי בחלק האגרסיבי של התיק. אתה שותף לתפיסה הזאת?

"לא. אני לא שותף לתפיסה הזאת כי לטעמי אין מציאות בשווקים. הנכסים מתומחרים באופן שמשקף את המצב הנורמלי - או הא-נורמלי, תלוי איך מגדירים אותו - מבחינת הריביות. לכן, צריך סבלנות. ברגע שיש סבלנות, אז אפשר לחכות להזדמנות שאולי תגיע ואז יהיה צריך לקחת אותה. אבל אם היא לא קיימת לא צריך להכריח אותה, כי מעבר למגמות קצרות טווח יש לנו אחריות ללקוחות והיא עומדת לפני הכול.

"לטעמי, רמות המכפילים כיום בשוק הן לא כאלו שמצדיקות אגרסיביות. הריבית לא ברמה שמצדיקה אגרסיביות, וכמות הכסף שיש בשוק היא כזאת שלא מצדיקה אגרסיביות. אבל היא כן מצדיקה אקטיביות".

- אז מהם הסיכונים המרכזיים שיארבו לנו בשנה הבאה?

"אני רואה שלושה סיכונים מרכזיים. הראשון שבהם מגיע כאמור מהשווקים מתעוררים, כאשר אם התרחיש המרכזי של התאוששות שם לא יתממש, הרי שחלק מהמדינות המתפתחות עלולות להיקלע לקשיים גדולים בהרבה מאלו שהן מתמודדים עמם כיום. בעיקר כי קשה למדינות ולאנשים לחיות ברמות ריבית כל כך גבוהות, כמו שקיימות שם.

"הסיכון השני מגיע מסין. קצב הצמיחה שם חייב לרדת, כי הוא מגיע ממקום גבוה, אבל השווקים כל הזמן מופתעים מכך ומכאן הסיכון. סין בדרך להפוך לכלכלת שירותים כמו כל כלכלה שעוברת משלב המתפתחת לשלב המפותחת. זו כלכלה שכבר נמצאת בשלב בוגר יותר מהכלכלות של הודו או ברזיל, למשל.

"הסיכון השלישי הוא האפשרות למיתון עולמי, כאשר בסיטואציה כזאת הפתרונות המוניטריים שקיימים לכאורה, כבר לא יהיו קיימים בפועל בגלל הריביות הנמוכות במדינות המפותחות. לכן, הריבית בארה"ב תעלה ב-2016, כדי לייצר תחמושת לעתיד. ועל זה חושבים גם בפד".

כלכלנים בעולם התחילו לדבר בשבועות האחרונים על סכנה ממיתון בארה"ב ב-2017, שיטרוף את הקלפים עבור הפד, וייאלץ את בכיריו לחזור ולהוריד ריבית מהר מהצפוי. מה דעתך על התרחיש הזה?

"אנחנו נמצאים כיום בעולם שונה מזה שהתרגלנו אליו, והדבר הזה נכון גם במונחים של מחזורי העסקים. בארה"ב יש למשל כיום ירידה באבטלה וצמיחה כלכלית סבירה, ומצד שני בחלק מהשווקים המתעוררים יש צמיחה שלילית חזקה ואבטלה במגמת עלייה. ככה שזה יכול לקרות, אבל מצד שני קיימת האפשרות שהשווקים המתעוררים יתחילו למשוך מחדש את הצמיחה העולמית כלפי מעלה. אבל אם הם לא יעשו את זה, אז האפשרות למיתון ב-2017 תהיה יותר גדולה.

"בכל מקרה, רמת האי ודאות בשווקים כל כך גדולה שהיכולת לראות כל כך רחוק היא קשה. מי שאומר מיתון ב-2017 מניח שלמרות שהאינפלציה והריביות לא מתנהגות כמו שהתנהגו בעבר, מחזורי העסקים כן יתנהגו כמו בעבר".

- ומה להערכתך יקרה בישראל?

"בישראל האינפלציה לא נמוכה כמו שאומרים שהיא, ומצד שני יש לנו מטבע מאוד חזק שגם הוא פקטור באינפלציה. למרות הריבית הנמוכה, המטבע חזק ומעלה תהיות איך זה ייתכן. ישראל היא המדינה שצמחה בקצב המהיר ביותר ב-OECD בחמש השנים האחרונות ולכן הגיוני שיהיה קשר. חוץ מזה, ישראל נהנית מהגאות בשווקים הפיננסיים ובעיקר בנאסד"ק וזה משפיע לחיוב. אבל כדי שהריבית תעלה בישראל צריך לקרות אחד משניים, או פיחות גדול או עלייה באינפלציה שתבוא מהעולם".

- בנק ישראל לא יקבל רגליים קרות כשהפד יתחיל להעלות ריבית?

"אם לא יקרה אחד משני הדברים שאמרתי - אז לא. מתחילת השנה השקל התחזק בכ-5% מול סל המטבעות, ולכן 5% ראשונים של פיחות רק ישרתו את בנק ישראל. אנחנו גם רואים שקצב התחזקות הדולר בעולם הואט בחודשיים האחרונים, ולא בטוח שהוא יחזור להתחזק כשהריבית בארה"ב תעלה".

"הרגולטור צריך להגן על הציבור, אבל גם על המשקיעים"

"2015 הייתה שנה סבירה בשוק המניות הישראלי, מהבחינה הזאת שהוא עשה תשואה גבוהה מהשוק האמריקאי ודומה לאירופאי", אומר רבינוביץ' כשהוא נשאל על ביצועי הבורסה המקומית. "באופן כללי, לצפות לתשואה שנתית של 5% ברמות המחירים הנוכחיות ושיעור צמיחת הכלכלה העולמית, זו הנחה סבירה. ב-2015 היו הפתעות במגזר התקשורת המקומי ותחום זה ימשיך להיות מעניין עבור המשקיעים גם ב-2016. מצד שני, ראינו את מניות הפיננסים והסחורות מאכזבות מבחינת הביצועים.

"אחת הבעיות בשוק המקומי היא לנסות לחזות את התנהגות הרגולטור, והייתי שמח כמשקיע לראות שקיפות רגולטורית גבוהה יותר. כאזרח, חשוב לי לציין שאיפה שאין תחרות, ואיפה שאין שקיפות, ואיפה שכוחות השוק לא פועלים, צריך רגולטור שיגן על הציבור. למרות שזה אומר שיהיו פחות רווחים לחברות שפועלות בשווקים חסרי תחרות.

"אבל אני חושב שגם צריכה להיות שקיפות למשקיעים. עד איפה הרגולטור מתערב, כמה הוא מתערב, ועל בסיס אילו הנחות הוא מתערב. חוץ מחברות הטכנולוגיה והפארמה, קשה מאוד לחזות את התנהלות החברות האחרות בישראל מכיוון שהדברים משתנים חדשות לבקרים, וחבל שכך. תכנון לטווח ארוך של רגולציה עם עקרונות ברורים לחברות, יהיה טוב למשקיעים וגם לאזרחים".

ריבית הפד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.