כנראה שהגיע הרגע לשלב הבא. זה הבא טבעית במסלול הגיון העבודה של קובעי המדיניות מאז משבר 2007-9. נראה להלן שהשווקים הפיננסיים כבר ממקמים את עצמם לבואו. מהו השלב הזה? עוד מעט נדע אבל תחילה כמה עובדות היסטוריות ועדכניות:

בסה"כ, חייבים להוריד את הכובע בפני הבנקאים המרכזיים: משני כלים פשוטים - ריבית ושליטה על בסיס הכסף - הם הצליחו לייצר אינסוף שלבי הצלה ולייצב מערכת אשר עמדה לפני קריסה סיסטמית. המטרה נשארה אחת: להביא לצמיחה חוזרת, ועל ידי כך לצאת מן הדפלציה שאליה נכנסו הכלכלות המפותחות מאז 2000, ובמיוחד מאז 2008.

הבאת הריבית ל-0, וכעת לשלילית בכ-12 טריליון דולר של אג"ח מדינה במסגרת תוכניות ההרחבה יצרו "ניו-נורמל" של סטגנציה נסבלת. תחילה ארה"ב, עכשיו אצל כולם חוץ מארה"ב, המנגנון הזה הצליח להכניס כ-25 טריליון של נזילות למקומות שהיה בהם צורך מיידי: להציל את שוק ההון ואת מאזני המוסדות המוגדרים כ"גדולים מדי להיכשל".

אבל, וכאן אנו מגיעים לסיום הסקירה ההיסטורית הקצרה, לכל סם יש תופעות לוואי, והשפעתו הולכת ונהיית חלשה ככל שזמן השימוש מתארך. כך גם לכסף החינמי המוזרם על ידי הבנקים המרכזיים לידיהם של מי שמוכר לו את נכסיו, דהיינו המוסדות הפיננסיים. מאופן הזרמה זה לא ראינו תעבורת כסף מהירה ובריאה לתוך הכלכלה האמיתית, אלא הפניה עיקרית של אותו כסף לכיסוי חובות ולמשחקי תשואה.

אז מה עושים? אולי לחזור לרעיון המקורי ולקרב את הכסף למי שבאמת מפעיל את אותה כלכלה אמיתית, דהיינו לצרכן הפרטי ו/או לסקטור העסקי. תיאוריית "אפקט העושר", דרך שוקי הון משגשגים, ואשר הייתה אמורה להזיז את שני הסקטורים האלו לא הצליחה. לדוגמא ולראייה: למרות שהבנק המרכזי היפני בעל יותר מ-10 אחוזי שליטה ב-90 אחוז ממניות הניקיי הציבור היפני אינו מוציא הרבה יותר לצריכה, והצמיחה נשארת תקועה בסביבה האנמית שלה.

יתר על כן, הקניות המסיביות אשר יצרו עכשיו שיאים חדשים בוול סטריט נעשות כאשר הערכות השווי של המניות בשמיים: יחס רווחיות-מחיר מבית Shiller נמצא עכשיו סביב 26.92 כאשר הממוצע הרב שנתי עומד על 16.68, ואפילו מדד וורן באפט, המודד את השווי המונפק כנגד התוצר מנשק את ה-123%, ערך דמיוני ביוקר שלו.

אז מהו אותו שלב נוסף?

הזירה היפנית הייתה תמיד זירה שבה עוצמות הניסוי היו מן החזקות. ומהו הרעיון? פשוט מאוד: הכסף החדש יממן פעילות ממשלתית, או פרטית. אותו כסף מודפס יוכנס לפרויקטים תשתיתיים, להקלות במס בתנאי שההבדל יכוון לצריכה, ואף יקימו גופים המכניסים לחסכונות האזרחים תעודות סל, או כל נכס פיננסי קשור לצמיחה הרצויה, כך שיהיה לאותו אזרח כדאי לקדם אותו על ידי פעילותו הפרטית הקטנה. לא הליקופטרים, אבל מאוד דומה.

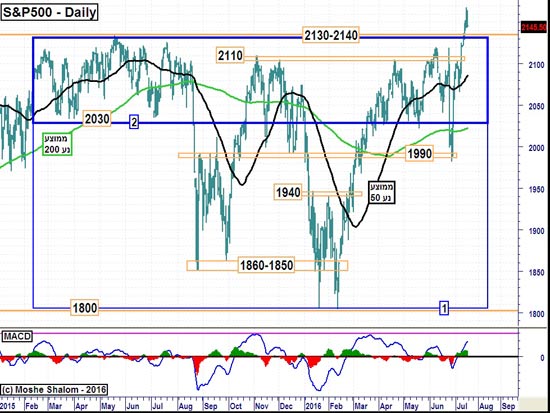

כאמור, שלב הזרמה ישיר זה כבר עושה גלים, ולפניכם גרף יומי של מדד המניות האמריקאי:

משה-שלום-סנופי-19-07

לאחר שנה וחצי של דשדוש עצום מימדים, שיאים חדשים.

לכך משמעות טכנית גדולה מאוד עקב שלושת המקרים בהם הייתה הזדמנות למדד לקרוס לתהומות הנשייה. בסופו של דבר, 1800 הייתה תחתית קשיחה כאשר 2030 הייתה רמת התמיכה המבדילה בין אזור ההמתנה הרגיל (2), ואזור "האירועים המיוחדים" (1).

כמו כן, הברקזיט היוותה דוגמא נוספת לקניות המסיביות מצד הבנקים המרכזיים, אבל גם הוכחה שהשוק מתחיל לתמחר משהו שונה, כי כאשר המניות עלו ראינו גם חלק מן סחורות, והמטבעות הקשורות לחומרי הגלם, יחד עם סחורות חקלאיות, עושות גם הן מהלך חיובי. כל זה כאשר שוקי המניות של מדינות מתפתחות השתתפו, הפעם.

מכל זה אנו למדים שהרבה משקיעים מאמינים ביכולתו של השלב ה"פיסקלי הממומן" אכן לייצר גל צריכה, ייצור, וצמיחה גדול, ושונה ממה שהורגלנו עד כה. אחרת קשה לראות סיבה לגל שכנוע עצמי כה רחב בקומפלקס הסיכון. יפן פשוט תהיה שפן הניסיון אבל הצלחה שם תייצר גל עצום של חיקוי וזו התקווה הגדולה ואולי האחרונה של קובעי המדיניות.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.