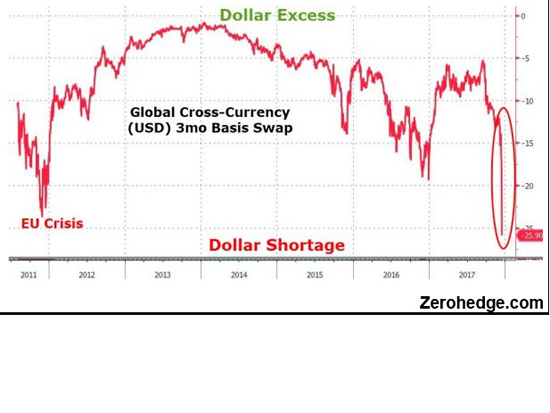

כאשר אנו עטופים באדי הבועה "הקריפטו-מטבעית", יש עדיין דברים שראוי להסתכל עליהם כאשר מדובר בחלק המטבעי ה"רגיל" של חיינו, דהיינו המטבעות הקובעות בכלכלה הגלובלית, ובמיוחד בדולר האמריקאי. למעשה, זהו מוקד של עניין תמיד, אבל כאשר הוא מבצע מהלכים שונים וקיצוניים במקצת, קיימת חובה לעשות זאת. הנה גרף די מדהים לגבי אותו מטבע:

משה-שלום-דולר

לפנינו עקומת העלות של החלפת מטבעות לדולר עבור הלוואה לשלושה חודשים. לא ניכנס כאן לאופן החישוב של אותה עלות, אבל מספיק אם נאמר שהציר הימני הגדל מטה מציין גידול בעלות. וכך, החלק הנמוך בגרף מהווה את האזור שבו עולה הרבה, יחסית, לבצע המרה מסוג זה, והחלק העליון מהווה את האזור שבו זול יחסית לקבל דולרים כנגד מטבעת אחרים.

אגב, בגרף עצמו לא מצוין כיתוב בדבר עלות גבוהה או נמוכה. הכיתוב דווקא מציין עובדה אחרת, זו הנגזרת מן העניין הבולט שבמחיר, והוא זמינות המטבע האמריקאי. עניין הבא כמסקנה מן התצוגה של העקומה. בעולם כספים גלובלי כה ממוסד אין ספק שעלויות מהוות סמן של נזילות, וזמינות, ולא רק השוואה בקנה מידה של מחיר הנקבע רשמית, דרך מנגנון הריביות, על ידי קובעי המדיניות.

אלו האחרונים יכולים לייצר את הרקע הכללי אבל המהות היום-יומית נמצאת, ותודה לאל על כך, בידי המקצוענים הנמצאים בחדרי המסחר. וכך, אנו חוזרים להבנה שעלות גבוהה יותר של המרה מהווה סמן ברור לחוסר בדולרים בשוק, כאשר ההיפך נכון גם הוא, דהיינו שירידה בעלויות מהווה סמן של גודש דולרי במערכת הנזילות הספציפית הזו.

לפנינו שני תהליכים ברורים ומובנים, ותופעה חסרת מובן אחת: התהליך הראשון מתחיל בשיא של סוף 2013 כאשר מאז ראינו את העלויות עולות בהדרגה כתוצאה מן השינוי במדיניות הפד. זה מובן שהקטנה ביצירת דולרים יש מאין, עקב ביטול ההרחבה הכמותית הפעילה, תביא לתופעה כזו, וזאת למרות שעדיין לא נכנס שלב ה"ספיגה" של החלק המיותר שהודפס בעבר.

התהליך המובן השני הוא הירידה הפתאומית בעלות ב-2016: תגובה מתוצאות הבחירות, כאשר ממשל טראמפ נתפס ככזה שיבוא להקל על המוסדות הפיננסיים, ובעלי ההון, על ידי שילוב "מנצח" של הקטנה ברגולציה, והורדה בעומס המס. למעשה, דובר אז על סיכוי טוב שנראה טריליוני דולרים "חוזרים הביתה" כתוצאה מיישום מדיניות כזו.

התקווה הזו נשמרה עד הרבעון השלישי של השנה, אבל אז באה הקריסה מטה - דהיינו הגידול הניכר בעלויות, והקיטון המשמעותי בסחורה המטבעית האמריקאית. וכאן, החלק הלא ברור כל כך - מה גרם עכשיו למהלך כה דרמטי, ובהצבעה על נזילות כה בעייתית? במחשבה ראשונה ניתן להאשים את הפד, הממשיך את מדיניותו של "נרמול" הריבית לדרגות גבוהות יותר אבל, לדעתי אין זו הסיבה כי הפד עושה זאת באופן מדורג מאוד, וצפוי מאוד.

האם לחפש את הסיבתיות בתחום הקלות המס והרגולציה? לדעתי, זהו בדיוק העניין, בשילוב כמה גורמים נוספים: אכן קיימת אכזבה קשה מן התוצאה הסופית של מאמצי ממשל טראמפ ולכן, מן ההבדל בין מה שיצא ומה שיכלה להיות אותה חקיקה. זו אשר הייתה בפיו של המועמד לנשיאות. ישנה גם הצפייה להחלפת יו"ר הפדרל ריזרב למישהו קצת יותר קשוח, ועונתיות חיובית לדולר.

בכל מקרה, לפנינו הגרף, ומה שהוא אומר לנו. אנומליה כזו לא נראתה מאז שיאי ימי המשבר של 2008-9. צריך לזכור תמיד שהדולר הוא לב המערכת הפיננסית הגלובלית, ולו בגלל מעמדו כמטבע רזרבות, מטבע המסחר העיקרי בעולם, והמטבע שבו נלקח הכי הרבה אשראי, לצורך ספקולטיבי, מאז 2010.

זעזוע אמיתי, ולו זמני בלבד, באופן התנהלות הדולר, יכול להביא לתגובת שרשרת שסופה לא ידוע עבור אף אחד. כל זה כאשר אנו עומדים יום יום מול עולם של תמחור מתוח בעולם המניות, ועולם אג"חים ממשלתיים המנבאים דווקא האטה בצמיחה, ולא גידול בה.

■ משה שלום - מנתח שווקים פיננסים

אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר. יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל. יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.