שנת 2017 אמנם עוד לא הסתיימה, אך כבר כעת ברור כי זו שנה שתהיה נקודת ציון משמעותית בתעשיית ה-ETF (תעודות סל). בשנה שחלפה גייסו קרנות הסל בעולם סכום חסר תקדים עבור שנה בודדת של כ-600 מיליארד דולר, רובו למניות (כ-430 מיליארד דולר). תעשיית ה-ETF בעולם מנהלת עתה נכסים בכ-4.7 טריליון דולר, שני שלישים מתוכם בקרנות סל הנסחרות בארה"ב (כ-3.4 טריליון דולר).

למרות המספרים המהפנטים האלה, המהפכה האמיתית מסתתרת דווקא מאחוריהם. אחרי שנים שהובילה את התעשייה בביצועים, בתשואות ובגיוסים, ב-2017 זרם הרוב המוחלט של הכסף למניות מחוץ לארה"ב. שוק המניות האמריקאי מרכז אמנם את רוב תשומת הלב של המשקיעים, השווקים והכותרות בעיתונות וברשתות החברתיות, אבל בשנה החולפת גייסו קרנות הסל על מדדים, סקטורים ומדדים מיוחדים בתוך ארה"ב 186 מיליארד דולר בלבד, בעוד שקרנות סל על מניות ומדדים מחוץ לארה"ב גייסו כ-250 מיליארד דולר, לפי נתונים של בלומברג.

התמונה דומה גם אם נבחן רק את קרנות הסל הנסחרות בארה"ב, מה שמעיד כי גם המשקיעים האמריקאים עצמם מוכנים לפזר יותר מבעבר את תיק המניות שלהם. רובם עושים זאת דרך קרנות סל, תוך שהם פדו השקעות בהיקף 204 מיליארד דולר מקרנות נאמנות על מניות בארה"ב והשקיעו את הכסף בקרנות סל בארה"ב ובעיקר מחוצה לה, לפי נתונים של חברת המחקר ICI העוקבת אחר זרימת הכסף בעולם.

לאן הלך הכסף?

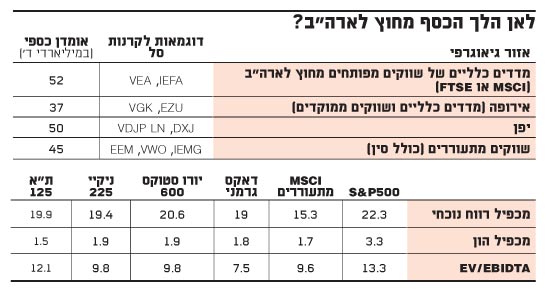

רוב הכסף שיצא מהשוק האמריקאי הגיע לקרנות סל המתמקדות בסלים של שווקים ולא בבורסה ספציפית אחת. הכוונה לקרנות סל על מדדי השווקים המפותחים מחוץ לארה"ב של MSCI או FTSE, שגייסו כ-52 מיליארד דולר מתחילת 2017 או על מדדים שונים של תמהיל ממוקד יותר של בורסות באירופה שגייסו עוד כ-37 מיליארד דולר. בנוסף, בלטה גם הגדלה של ההשקעה בשוק המניות ביפן, שגייס בקרנות סל כ-50 מיליארד דולר בשנה החולפת ובסל מניות מהשווקים המתעוררים שגייס כ-45 מיליארד דולר.

לאן הלך הכסף מחוץ לארהב

מה חיפשו המשקיעים?

הנכונות של משקיעים אמריקאים וכאלה שהם מחוץ לארה"ב לפזר ב-2017 את תיקי המניות גם לשווקים אחרים, באה אחרי שמונה שנים בהן הפגין שוק המניות האמריקאי ביצועים טובים משמעותית משווקים אחרים. היציאה ממשבר 2008 יחד עם משברים בשווקים אחרים (משבר החובות באירופה ב-2011, המשברים שחוותה יפן בעקבות הצונמי וההידרדרות הכלכלית ועוד), הובילו לכך ששנה אחרי שנה השוק האמריקאי הוכיח עצמו מחדש.

אך ב-2017 מצאו עצמם לא מעט משקיעים מתלבטים אם התמחור הגבוה של שוק המניות האמריקאי מוצדק. מכפילי הרווח, מכפיל ההון ומכפיל EV/Ebitda בארה"ב גבוהים גם ביחס לשווקים אחרים וגם ביחס להיסטוריה בארה"ב. בנוסף, התקשו משקיעים לראות את החברות האמריקאיות מציגות קצב צמיחה שיצדיק המשך גידול ברמות התמחור. המכפילים באירופה, יפן, בריטניה, ישראל נמוכים בהרבה - למרות שגם הם אינם זולים בצורה יוצאת דופן.

ואולם, בשנה החולפת זכו המשקיעים לשתי הפתעות נעימות. בשוק האמריקאי, הצליחו החברות להפגין קצבי צמיחה מהמהירים של השנים האחרונות - מה שאכן הצדיק את רמות המכפילים ואת הביצועים של המניות בארה"ב. ההפתעה הגדולה השנייה היתה שלראשונה מזה שנים, גם החברות באירופה, ביפן ובשאר העולם הציגו קצב צמיחה מרשים, כפי שניתן היה לראות בדוחות הכספיים לרבעון האחרון, מה שתרם בצורה משמעותית לביצועים שלהם והצדיק את ההחלטה של המשקיעים לגוון את תיק ההשקעות.

מה יהיה ב-2018?

הבשורה הגדולה של 2018 היא שלראשונה מזה שנים, אין כמעט מדינה שלא צפויה להציג צמיחה חיובית וזאת לאחר שנים רבות שבהן מידי שנה קבוצת מדינות אחרת "סחבה" על גבה את שאר העולם. נתוני המאקרו בכל העולם טובים, כלכלות כמו אירופה ויפן מציגות נתונים מפתיעים מהצפוי מידי רבעון ומדדי מנהלי הרכש בתחומי התעשייה והשירותים מצביעים על המשך התרחבות בחודשים הקרובים.

לפי הערכת קרן המטבע הבינלאומית, ב-2018 תצמח כלכלת העולם ב-3.7%, 0.1% יותר מכפי שהעריכה רק לפני חמישה חודשים. ב-2017 צפויה צמיחה של 3.6%, אחרי צמיחה של 3.2% ב-2016. ארה"ב צפויה לצמוח בשנה הקרובה בכ-2%, בדומה לאירופה. השווקים המתעוררים יצמחו בכמעט 5%.

יחד עם תמחור זול יותר מזה של השווקים בארה"ב, נראה שיש כרגע סיכויים גבוהים שהסטת הכספים מחוץ לשוק האמריקאי תימשך גם ב-2018. בעוד שמכפיל הרווח של S&P500 כרגע הוא 22.6, גבוה משמעותית מהמכפיל הממוצע של 17; המכפיל של מדד יורוסטוקס 600 באירופה הוא 20.6, קרוב מאוד למכפיל הממוצע שלו בשנים האחרונות. המכפיל של הדקס הוא 19, לעומת ממוצע של 17 בשנים האחרונות. בת"א 125 עומד המכפיל של 19.8 לעומת ממוצע של 18.5. גם בשאר המכפילים התמונה דומה - הנתונים כיום קרובים לממוצע הרבה יותר מאשר בשוק האמריקאי, כך שבאופן יחסי ישראל, גרמניה, יפן ובריטניה זולים יותר.

בנוסף, נראה כי בשנה הקרובה צפויה צמיחה נאה של החברות בשווקים רבים בעולם. כך למשל, לפי בלומברג בעוד שהחברות האמריקאיות צפויות להגדיל את הרווח למניה ב-2018 ב-12%, החברות ביפן צפויות לצמוח ב-17%. בשווקים המתעוררים צפויה צמיחה של כ-12%, בסין 15% ובהודו 21%.

תנודתיות מטבע היא גורם משמעותי כשמדובר על הסטת כספים למדינות שונות בעולם. על רקע הצפי לעליית ריבית בארה"ב, למשל, עשוי הדולר להתחזק בשנה הקרובה, מה שעשוי להשפיע לרעה על השווקים המתעוררים שהתלות שלהם במטבע האמריקאי עדיין גבוהה.

ביפן, לין יש קורלציה הפוכה לשוק המניות וככל שהוא נחלש הבורסה לרוב עולה. באירופה אירו חלש תורם יותר לחברות ולרוב מוביל לביצועים טובים יותר בבורסות. השורה התחתונה היא שברוב השווקים בעולם יש חשיבות לגידור המטבע או לכל הפחות לבחינה של הנושא.

■ הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.