חברת הנדל"ן סאמיט , שנמצאת בשליטת זוהר לוי, ממשיכה לקטוף פירות מתוקים מהשקעתה בחברת הנדל"ן כלכלית ירושלים , שבוצעה לפני כשנתיים בעת שכלכלית הייתה נתונה בקשיים תזרימיים ובעל השליטה בה עד אז, אליעזר פישמן, ירד מנכסיו.

בזמן שחלף מאז, הצליחה כלכלית ירושלים, עדיין ללא בעל שליטה, אבל תחת המנכ"ל הדומיננטי דודו זבידה, להיחלץ מהמצב העגום שבו הייתה נתונה, תודות לסדרת מהלכים פיננסים ותפעוליים. מניית החברה עלתה מאז ב-85%, והיא נסחרת כיום לפי שווי של 2.55 מיליארד שקל.

סאמיט הודיעה בשבוע שעבר על מימוש אופציות שבידיה למניות כלכלית ירושלים תמורת כ-68 מיליון שקל - מהלך המבטיח לה רווח נאה של כ-55 מיליון שקל, אם תמכור את מניות המימוש. מימוש האופציות, שזמן פקיעתן בסוף החודש הנוכחי, נעשה כשנתיים לאחר הנפקתן של 42 מיליון אופציות, כחלק מגיוס של כ-755 מיליון שקל שביצעה כלכלית ירושלים באמצעות הנפקת מניות.

פער בין המחיר בהנפקה למימוש

בסך הכל מימשה סאמיט 13.7 מיליון כתבי אופציה שהיו ברשותה (כשליש מכלל האופציות שהונפקו), במחיר מימוש של 5 שקלים למניה, הנמוך בכ-40% משווי המניה הנוכחי של כלכלית ירושלים, הנע סביב 9 שקלים. בהתאם, משקף לה המימוש את הרווח הנאה "על הנייר" (כ-55 מיליון שקל), המצטרף לרווחים מצטברים של כ-200 מיליון שקל שהניבו לה מכירת מניות כלכלית ירושלים, מאז שהשקיעה בה לראשונה לפני כשנתיים.

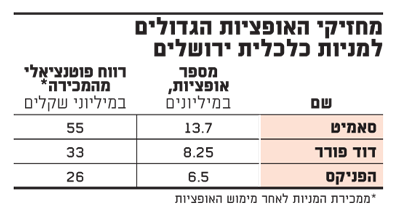

מחזיקי האופציות הגדולים למניות כלכלית ירושלים

בשל הפער המשמעותי בין מחיר השוק של המניה למחיר המימוש של האופציות והרווח הגדול שפער זה משקף על הנייר כיום, ניתן להניח כי עד סוף פברואר - מועד פקיעתן הסופי - יחליטו לממשן גם שאר הגופים המרכזיים שהשתתפו באותה הנפקה, בפברואר 2016, וקיבלו לידיהם אופציות כחלק ממנה. עם אלה נמנה גם בעל המניות הבולט כיום בכלכלית ירושלים, דוד פורר, המחזיק בכ-23% מהון החברה ובידיו כ-8.25 מיליון אופציות.

אם פורר יחליט על מימוש האופציות שבידיו, הוא יידרש לשלם כ-41 מיליון שקל, ויקבל מניות בשווי נוכחי של כ-74 מיליון שקל - מהלך שישקף לו רווח "על הנייר" של כ-33 מיליון שקל.

מי שעוד יוכל לרשום רווח משמעותי היא חברת הביטוח הפניקס , שהפכה לבעלת עניין בכלכלית באותה הנפקת מניות, וכיום בידיה כ-6.5 מיליון אופציות, הניתנות למימוש בהשקעה של כ-33 מיליון שקל כנגד מניות בשווי של כ-59 מיליון שקל - רווח "על הנייר" של כ-26 מיליון שקל.

סאמיט רכשה ברבעון הראשון של 2016 כ-21% ממניות כלכלית ירושלים, בתקופה שבה ניסו כמה גופים לרכוש את השליטה בחברה, שנקלעה לקשיים. הרכישות בוצעו במחיר ממוצע של קרוב ל-6 שקלים למניה. מלבד סאמיט, מי שהחליט לממש חלק מרווחיו בכלכלית, היה בית ההשקעות אלטשולר שחם, שמכר בספטמבר האחרון נתח מהחזקותיו - ככל הידוע, גם הוא ברווח משמעותי.

מי שהחליט דווקא להגדיל החזקות בכלכלית ירושלים, הוא פורר, בעלי חברת הפצת התרופות ניאופרם ואחד מעשירי ישראל, שהפך לבעל המניות הגדול בכלכלית. את הרכישה הראשונה שלו, בהיקף של כ-150 מיליון שקל, ביצע פורר בפברואר 2016 לפי מחיר של קרוב ל-6 שקלים למניה, במהלך גיוס ההון הגדול שהובילה הנהלת כלכלית בתקופה הקשה של החברה. חודש לאחר מכן, הוא קנה מניות נוספות לפי מחיר של קצת יותר מ-6 שקלים למניה, ובספטמבר 2016 ביצע את השקעתו הגדולה ביותר, כשהכפיל את החזקתו בהשקעה של 264 מיליון שקל ולפי מחיר של קרוב ל-9 שקלים למניה. בסך הכל, השקיע פורר בשנתיים האחרונות כ-470 מיליון שקל במניות כלכלית ירושלים, ששוויין הנוכחי כ-580 מיליון שקל.

הנפקת אג"ח סאמיט בוטלה

ובחזרה לסאמיט, הנסחרת לפי שווי של 2 מיליארד שקל, לאחר עלייה של כ-50% בשנה האחרונה. על רקע ביקושי יתר גבוהים במרבית הנפקות האג"ח, הודיעה אתמול החברה, שנמצאת בשליטת היו"ר זוהר לוי, על ביטול הנפקת האג"ח שקידמה, בשל היענות נמוכה בשלב הציבורי של המהלך.

בשבוע שעבר דיווחה סאמיט כי בשלב המוסדי של ההנפקה, שבוצע באחד מימי המסחר שהתאפיינו בירידות שערים חדות, נרשמו ביקושים של קצת יותר מ-300 מיליון שקל, לעומת דירוג לגיוס של עד 700 מיליון שקל, שקיבלה מחברת מידרוג, ברמה של Aa3.

מדוח הצעת המדף שפרסמה סאמיט, עולה כי יותר מ-40% מההתחייבויות המוקדמות של המוסדיים הגיעו מגופים הקשורים לחתמי ההנפקה והמפיצים. בסאמיט לא התרגשו יתר על המידה מהביקושים הנמוכים, שנרשמו ככל הנראה בשל עיתוי ההנפקה, וכבר היום הוציאו לפועל מחדש את השלב המוסדי, על בסיס הנתונים הקיימים - שככל הנראה, יהיה מוצלח יותר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.