"שיפור הפרופיל הפיננסי של חברות הנדל"ן המניב הישראליות בשנים האחרונות מציב אותן בעמדה חזקה יותר להתמודדות עם שינויים בתנאי השוק, בין השאר הקיפאון היחסי שנוצר בענף הנדל"ן המסחרי ועלייה בסביבת הריבית והאינפלציה". כך מעריכים כלכלני S&P מעלות בעבודה שפרסמו לקראת ועידת הנדל"ן השנתית של EY ישראל שתתקיים השבוע.

מגזר הנדל"ן המסחרי מאופיין מזה זמן בשינויים בטעמי הרכישה של הלקוחות, המפחיתים את רכישותיהם בקניונים, לטובת רכישות ברשת האינטרנט ובחו"ל ויוצרים לחץ שלילי על דמי השכירות והניהול במרכזים המסחריים.

יחד עם זאת, החששות הגדולים מירידה בפדיונות מרכזי המסחר והקניונים התבדו לעת עתה ונתוני 2017 והרבעון הראשון של 2018 הצביעו על בידול מבחינת ההשפעה על דמי השכירות לפי אזור הפעילות - כך לדוגמה, במרכזים המסחריים בתל אביב ומרכז הארץ ניכר המשך הקיפאון, בעוד שבצפון הארץ נרשמה עלייה של כ-2.5% בדמי השכירות.

זאת ככל הנראה על רקע פעילות רבה יחסית של מרכזי מסחר פתוחים בצפון שחשופים פחות להשפעת המסחר באינטרנט וה"שמיים הפתוחים". במרכזים המסחריים בדרום הארץ, הנתונים מאופיינים במגמות מעורבות ואינם מובהקים, אך משקפים בממוצע עליות מתונות של כ-0.5% בדמי השכירות אשתקד.

התפתחות המינוף

"רשתות האופנה - גורם סיכון"

עם זאת, הילה פרלמוטר, מנהלת תחום נדל"ן מניב, תעשיה ומסחר ושניר אפק, אנליסט בכיר בחברת S&P מעלות, מעריכים כי "רשתות האופנה שנקלעו לבעיות תזרימיות, צמצום מספר סניפים בחודשים האחרונים ורוויה במרכזים המסחריים, עלולות לאורך זמן להיות גורם סיכון נוסף בפעילות הנדל"ן למסחר בשוק המקומי".

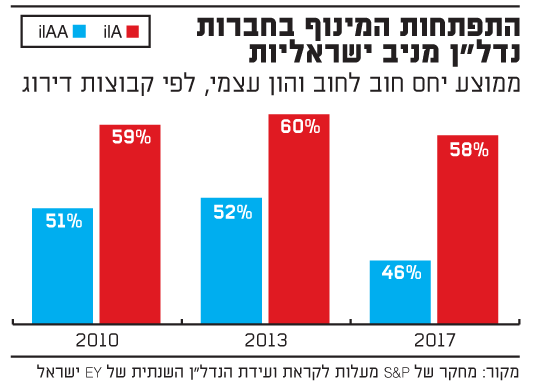

לגבי ההיבט הפיננסי, מציינים פרלמוטר ואפק כי בחמש השנים האחרונות ניכרת מגמה מובהקת של ירידה ביחסי המינוף, במיוחד בקרב חברות הנדל"ן בקבוצת הדירוג הגבוהה (AA). "השיפור ביחסי המינוף נובע בעיקר משערוכים חיוביים שנתמכו בעליה ריאלית בפעילות, כלומר משיפור ריאלי בהכנסה התפעולית הנקייה (NOI), אך גם מירידה מתונה בשיעורי ההיוון של הנכסים".

זאת ועוד, חל שיפור משמעותי ביחסי הכיסוי של החברות בכל רמות הדירוג החל משנת 2010. "החברות ניצלו את תנאי השוק להארכת מח"מ והורדת שיעור הריבית של חוב מדורג תוך שיפור הנזילות והגמישות הפיננסית. כך שהפרופיל הפיננסי של החברות השתפר בהשוואה לתקופת טרום המשבר לפני עשור ולהערכתנו, יכולתן בסביבה הכלכלית הנוכחית להתמודד עם סיכונים עתידיים בצד העסקי טובה יותר".

לפי אומדן של S&P מעלות, כמחצית מהשיפור מקורה בסביבת הריבית הנמוכה לאורך זמן ובשיפור ריאלי בפעילות וכמחצית מקורה בסביבת האינפלציה הנמוכה בשל העובדה שרוב החוב של החברות הינו צמוד למדד. אלו הביאו כאמור לשיפור עקבי ביחס כיסוי הריבית ובתזרים מפעילות שוטפת בהתאמה.

במבט קדימה, מעריכים פרלמוטר ואפק כי "עלייה ברמת האינפלציה צפויה אמנם להשפיע על הוצאות המימון של חברות הנדל"ן, בעיקר בחברות שרכיב משמעותי מהחוב שלהן צמוד מדד, אך השפעתה תתקזז חלקית היות שחוזי השכירות בארץ הם צמודי מדד".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.