רשות שוק ההון מגלה כי ישנם 6.5 מיליון מבוטחים - במספרי פוליסות - שלגביהם קיים פוטנציאל ממשי של כפל במוצרי ביטוח, ושיוצרים תשלומים עודפים של מאות מיליוני שקלים מדי שנה מכיסם של המבוטחים. מדובר בכפל פוליסות שהוצף מעלה באמצעות "הר הביטוח". מהנתונים שנאספו על ידי הרשות באתר, שמתעדכן מדי חודש מול חברות הביטוח, עולה כי תופעת הכפל הביטוחי, במסגרתה מחזיק המבוטח יותר מביטוח אחד עבור אותו סוג מקרה, היא הכי נפוצה בביטוחי חיים למקרה מוות ובביטוחי תאונות אישיות. בסך-הכול, בשקלול כמה סוגי פוליסות שונים, עולה כי תחום ביטוחי הבריאות הוא המקור המרכזי ביותר לכפילויות בביטוח.

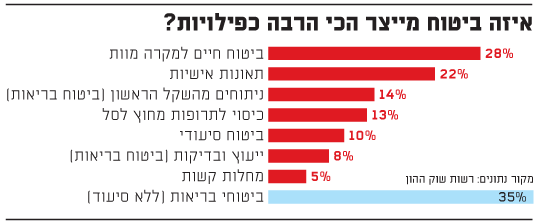

מנתונים שהציגה אתמול (ג') לראשונה רשות שוק ההון בוועדת הכספים של הכנסת עולה כי ביטוח חיים למקרה מוות מהווה כ-28% ממקרי הכפילות בביטוח. התחום הבא הוא ביטוחי התאונות האישיות, שחברות הביטוח זיהו אותו ככר פורה להגדלת הכנסות - ושמהווים כ-22% ממקרי הכפילות. יתר המקרים נפוצים בביטוחי בריאות מסוג "ניתוחים מהשקל הראשון" (כ-14% מסך מקרי הכפילויות), כיסוי לתרופות מחוץ לסל בביטוחי הבריאות (כ-13%), ביטוחים סיעודיים שחלק ניכר מהציבור מחזיק באופן פרטי ודרך קופות החולים (10%), ביטוח ייעוץ ובדיקות (8%), וביטוחי מחלות קשות (5%). בסך-הכול ביטוחי בריאות, ללא סיעוד, הם המקור ל-35% ממקרי הכפל הביטוחי. עיקר הכפל הביטוחי שבו מבוטח מחזיק בשני כיסויים דומים בשתי חברות ביטוח שונות הנו בתחומי ביטוחי הבריאות, וביטוחי הדירות, שם נפוץ כפל בין ביטוח של המבוטח לביטוח דרך הבנק שנתן לו משכנתא.

איזה ביטוח מייצר הכי הרבה כפילויות

בעיית הכפל הביטוחי רבה ומלווה את הענף זה שנים, ובמסגרתה ציבור רחב רוכש עוד ועוד כיסוי למקרים, לעתים מעבר לצרכיו האמיתיים (בוודאי בשקלול העלות של הביטוחים הנוספים), ולעתים ממש ללא ערך - מאחר שהתשלום מחברת הביטוח למבוטח ניתן למול חשבונית על הנזק וממש אין מקום לכפילויות, כי אם רק "בביטוח טוב דיו".

איפה זה נפוץ? בביטוחי דירה זה קורה לא אחת, עם מעבר לפוליסה שלא דרך סוכנות הבנק ממנו לקח משכנתא אל ביטוח אחר זול יותר, מבלי שהביטוח דרך הסוכנות של הבנק נפסק. גם בפוליסות ביטוחי בריאות יש לציבור די הרבה כפל, דרך מקום העבודה ובפרטי, כשהלקוח בסופו של יום משלם פעמיים ויותר עבור מוצר שאפשר לצרוך רק פעם אחת.

כאמור, יש כפל שונה, משום שהוא קיים בביטוחים שמשולמים בעת קרות האירוע המבוטח, ולא כנגד הוצאה. זה קיים בביטוחי חיים למקרה מוות ותאונות אישיות שונים, למשל. בביטוחים אלה אין בעיה לצרוך את המוצרים הכפולים שנרכשו, כי הם פיצוי ולא שיפוי (שנועד להשיב את המצב לקדמותו). כך, יש מקומות בהם רכישת עוד ביטוח מיותרת (כמו ביטוחי בריאות מהשקל הראשון, שם עדיף לבחור בפוליסה הטובה יותר) ויש גם ביטוחים בהם הוספת ביטוח מוסיפה כיסוי ועוד. אין בעיה ברכישה נוספת, כל עוד היא נעשית בהתאם לצרכים ולמאפיינים האישיים של המבוטח. לצד זאת יש עוד סוגי כפל - שני מוצרים שאותו מבוטח רכש באותה חברה, ושני מוצרים ויותר שנרכשו מכמה חברות.

הכפל בביטוחים מסוג שיפוי הוא כאמור הכי בעייתי כי במקרה שכזה, עם קרות האירוע המבוטח התשלום מתקבל "רק" עד גובה העלות שלו ולא מעבר, ועל פי הערכות התשלום הנוסף והמיותר בכפל בביטוחים אלה הינו כ-760 מיליון שקל בשנה, בעוד שעלות כל ביטוחי הכפל בכללותם, גם היכן שיכול להיות לכפל הביטוחי צידוק, מסתכמת בהרבה מעל למיליארד שקל לשנה. כלומר, לא ניתן למצות לרוב את מלוא הביטוחים שנרכשו (כפל יכול לסייע במקרים של גבולות כיסוי). ברשות מדגישים היום כי קיים כפל ביטוחי במוצרי שיפוי - וזה קורה בעיקר בכפל בין חברות.

מיכאלי: "לחייב בדיקה בהר הביטוח"

את הדברים הציג היום בוועדת הכספים של הכנסת אסף מיכאלי, סגן בכיר לממונה על רשות שוק ההון, שאמר כי "אנו חושפים היום לראשונה, לבקשת ועדת הכספים, את היקף בעיית כפל הביטוח בישראל. הציבור משלם למעלה מ-35 מיליארד שקל לשנה על מגוון רחב מאוד של מוצרי ביטוח, פעמים רבות ללא ידיעה כי ברשותו מוצר ביטוח דומה. הר הביטוח יצר שקיפות מלאה לטובת המבוטח. השימוש הניכר בהר הביטוח, למעלה מ-2.2 מיליון מבקרים בתקופה של שנה אחת בלבד, מצביע על הצורך האמיתי של הציבור לדעת על מה הוא משלם".

אתר הר הביטוח הינו מנוע חיפוש שהושק באפריל 2017 ומציג בחינם את כל מוצרי הביטוח שרכש הציבור מכל חברות הביטוח בישראל, כולל סוג הביטוח, תקופת הביטוח, המחיר ששולם ובאיזו חברת ביטוח הוא נמצא.

עוד הוסיף מיכאלי כי "בכוונת הרשות לחייב כל פעולת צירוף לביטוח, בהליך מסודר של בירור והתאמת צרכים הכולל בדיקה בהר הביטוח שתוצג למבוטח". מיכאלי אחראי על עוד שורה של פעילויות צרכניות בולטות שהובילה הרשות לאחרונה, בהן מדד השירות של החברות בענף הביטוח. לאחרונה החל שמו לעלות כמועמד להחליף את דורית סלינגר, שתפרוש מתפקידה בסוף אוגוסט. הוא מרכז ברשות את תחומי הביטוח הכללי וביטוחי הבריאות.

אפרופו דבריו של מיכאלי על החובה לבחון אם יש ביטוח רלבנטי עוד קודם למכירה, שאותה בכוונת הרשות להשית על הפועלים בענף, נציין כי בעיית תופעת הביטוחים הכפולים לציבור מטרידה את הפיקוח זה זמן. כבר בתחילת השנה הזו, במסגרת טיוטת תיקון חוזר "צירוף לביטוח" שפרסם הפיקוח על הביטוח, נכתב כי "השלב הראשון במסגרת הליך התאמת הצרכים למועמד לביטוח יכלול בדיקת רשימת מוצרי הביטוח הקיימים ברשותו, וזאת על ידי שאילתה באתר הר הביטוח, על-מנת למנוע מצב שבו מוצעים למבוטח מוצרים דומים למוצרים הקיימים ברשותו ואינם נדרשים לו".

במסגרת זו הבהירו ברשות כי בכוונתם לאסור על חברות הביטוח וסוכני הביטוח "למכור מוצר ביטוח לאדם שמחזיק ברשותו מוצר זהה, אלא אם הצהיר על רצונו בכפל ביטוח והודיע כי הוא מודע למשמעותו". או אז נמסר מהפיקוח כי מבחינתם "תופעת הביטוחים הכפולים היא פסולה מיסודה ויש להילחם בה".

כמה עולה ביטוח חיים?

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.