פידליטי / צילום: Shutterstock/ א.ס.א.פ קרייטיב

שנת 2018 מסתמנת כמאתגרת במיוחד עבור מנהלי הנכסים (השקעות) הגדולים בעולם. מחירי המניות של רבים מהם, כגון Invesco, Franklin Templeton ו-Standard Aberdeen, צנחו בשיעורים דו-ספרתיים גבוהים.

לכאורה, ירידות אלה עומדות בסתירה לגידול המשמעותי בנכסים המנוהלים (AUM) ובהכנסות של מנהלי הנכסים המובילים. אולם להערכתנו, הן מהוות בבואה לתמורות המתהוות במבנה שוקי ההון ובציפיות המשקיעים ממנהלי הנכסים, שישפיעו על הכנסותיהם ורווחיותם בעתיד.

הבנת הדפוסים המתהווים בשווקים חשובה לשם תכנון תיקי ההשקעות והיערכות לקראת העתיד, לא רק בהיבט מקסום התשואות, אלא גם כדי להביא לחיסכון בעלויות. לצורך כך, ברצוננו להציג נתונים מרכזיים העולים ממחקר מקיף שפרסמה בסוף אוקטובר הרשת הבינלאומית PwC, המנתח את התמורות שהתרחשו בחמש השנים האחרונות בענף ניהול הנכסים, ומנסה לנבא את השינויים הצפויים בשבע השנים הקרובות, בואכה 2025.

עלייה בנכסים לצד ירידה בהכנסות

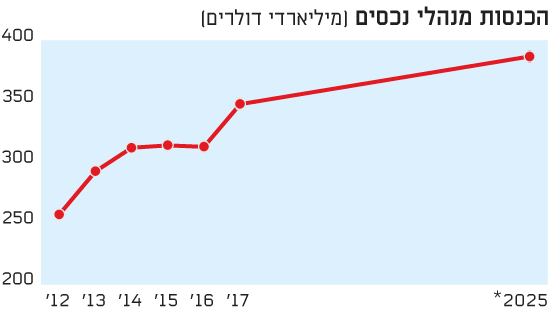

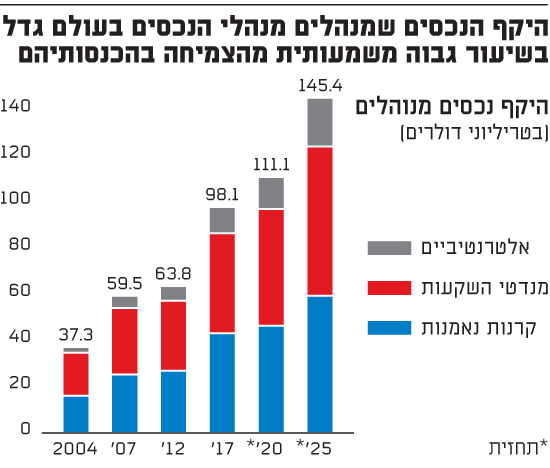

בחמש השנים האחרונות זינק היקף הנכסים המנוהלים בעולם בכ-54%, לרמה של 98.1 טריליון דולר. הצמיחה נבעה משילוב בין הפקדות נטו חדשות מצד משקיעים - שפנו לאפיקים מנוהלים חלף החזקת כספים בניהול עצמי או בבנקים - לבין עלייה בשווי הנכסים עקב העליות בשווקים. להערכת PwC, מגמה זו צפויה להימשך ביתר שאת, כך שב-2025 יגיעו הנכסים המנוהלים בעולם ל-145 טריליון דולר.

ברם, הגידול בהיקף הנכסים המנוהלים לא מיתרגם באופן ישיר לעלייה ברווחיות מנהלי הנכסים. הסיבה המרכזית לכך היא שהם מתמודדים עם ירידה בדמי הניהול בכלל האפיקים. בחמש השנים האחרונות צמחו הכנסות מנהלי הנכסים בכ-38%, ויחס ההכנסות לנכסים המנוהלים ירד בכ-10%. מגמה שלילית זו בהכנסות נובעת משילוב בין מספר גורמים.

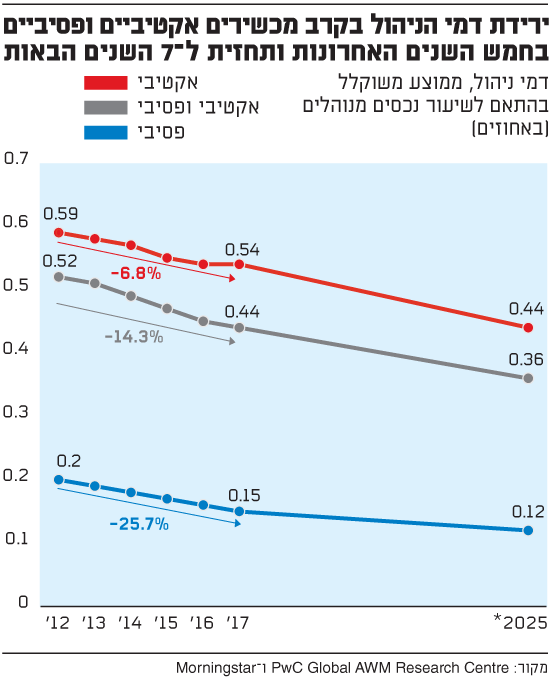

ראשית, עמלות הניהול הממוצעות שמשלמים המשקיעים לקרנות אקטיביות ירדו מ-0.59% ב-2012 ל-0.54% בסוף 2017. להערכת PwC, מגמה זו צפויה להחריף - ובשבע השנים הקרובות יירדו העמלות בכ-20% נוספים.

נוסף על כך, האפיק הצומח ביותר בשנים האחרונות הינו ההשקעות הפסיביות, בעיקר קרנות הסל (ETF), הנושאות דמי ניהול נמוכים בהרבה ומורידות את דמי הניהול הממוצעים. קרנות הסל צמחו בעשור האחרון מהיקף נכסים של כ-700 מיליארד דולר, לכחמישה טריליון דולר.

יתרה מכך, התחרות הגוברת בשוק קרנות הסל על נתחי שוק, לצד קושי לבצע בידול ממשי, הביאו לצמצום דרמטי בעמלות הממוצעות שלהן - מ-0.2% ל-0.15% בממוצע בלבד. בחודשים האחרונים הגיעו מהלכים אלה לקיצוניות מסוימת, עת השיקה ענקית ניהול הנכסים פידליטי (Fidelity) שתי קרנות סל ללא עמלות כלל. העובדה שמנהל נכסים מוביל נקט מהלך כה אגרסיבי ומתוקשר, הובילה לירידות חדות במחירי המניות של מנהלים רבים אחרים, הצפויים להיאלץ ללכת בעקבותיו.

PwC מעריכה שמגמה זו תתגבר דרמטית - שעמלות ה-ETF בשוק הצומח באירופה יירדו ב-40% כמעט, ושבשוק הבשל יותר בארה"ב תתרחש ירידה מתונה יותר של כ-20%.

ביקורת מתמשכת ורגולציה מקשה

מנהלי נכסים אקטיביים רבים מצויים תחת ביקורת מתמשכת מוצדקת, בשל ביצועי חסר שאינם מצדיקים את דמי הניהול שלהם. מחקר מכה גלים שפרסמה S&P ב-2016 הצביע על כך ש-99% מקרנות הנאמנות המשקיעות במניות בארה"ב אינן מכות את מדדי הבנצ'מרק. מחקר אחר שפורסם לפני מספר שבועות בחן ביצועים של 9,400 קרנות אירופיות במשך 10 שנים, וקבע שב-47 מתוך 49 מהקטגוריות שנבדקו, המנהלים לא הצליחו להכות ביצועי ETF מקבילים.

הדבר יוצר לחץ נוסף על דמי הניהול וקריאות לשינוי מבנה התגמול של מנהלי נכסים, כך שישקף טוב יותר את הערך המוסף שהם מעניקים למשקיעיהם.

להמחשה, לפני מספר חודשים קראה Mercer, המייעצת בניהול טריליוני דולרים עבור משקיעים, לשינוי מודל התגמול של מנהלי השקעות אקטיביים. לשיטתה, ראוי כי המנהלים יקבלו עמלה בסיסית נמוכה הדומה לעלויות ETF, ורק אם יניבו למשקיעים תשואה עודפת מוגדרת היטב מעבר לבנצ'מרק - יקבלו תשלום נוסף.

מודל זה כבר מיושם בפועל על-ידי קרן השקעות הפנסיה הריבונית של יפן, שדורשת ממנהלי הנכסים העובדים עבורה להפחית את דמי הניהול הקבועים ולהחליפם בדמי הצלחה. לצידה, מנהלי נכסים נוספים בעולם החלו לשנות את מודלי העמלות שלהם ולהפחית דמי ניהול קבועים.

במקביל, רגולציות חדשות מקשות על מנהלי נכסים להמשיך לגבות עמלות גבוהות ללא גילוי מספק למשקיעים. בראשן, רגולציית MiFID II האירופית, שנכנסה לתוקף בתחילת השנה. כללים אלה דורשים גילוי מפורט של רכיבי העמלות שמשלמים המשקיעים, ומחייבים מנהלי השקעות לשאת בעצמם בעלויות שבעבר הועמסו על דמי הניהול ללא גילוי, כגון מחקר ותשלומים למפיצים.

טרם ניתן להעריך את השפעותיה המדויקות של רגולציה זו, אולם סביר שתביא לתוצאות דומות לאלה שהשיגה רגולציה בריטית דומה שיושמה בבריטניהב-2013 (Retail Distribution Review), שהביאה לצניחת העמלות למנהלי השקעות במדינה ב-25% בממוצע.

נכסים אלטרנטיביים כערוץ חלופי

המחירים הגבוהים בשווקים הסחירים, והניסיון להשיא תשואות משמעותיות על אף סביבת הריבית הנמוכה, הביאו משקיעים להגדיל את חשיפתם לנכסים אלטרנטיביים: קרנות גידור, פרייבט אקוויטי, נדל"ן ותשתיות. בחמש השנים האמורות, הנכסים האלטרנטיביים המנוהלים בעולם צמחו לכ-43 טריליון דולר.

זוהי התפתחות חיובית למנהלי הנכסים, שכן השקעות אלטרנטיביות הן בדרך כלל באפיקים לא נזילים לתקופות זמן ממושכות, וכן דמי הניהול הנגבים באפיקים האלטרנטיביים גבוהים באופן ניכר ומאפשרים תגמול משמעותי על תשואה עודפת.

אולם המגמה לא הייתה אחידה. כך, קרנות גידור רבות הציגו בשנים האחרונות ביצועי חסר משמעותיים מול מדדי מניות מסורתיים, ובהתאם סבלו מגלי פדיונות ומירידה בדמי ניהול. ככלל, המודל הנפוץ בעבר - דמי ניהול של 2% בתוספת 20% דמי הצלחה - רחוק מלשקף את דמי הניהול הנגבים באפיק כיום. מגמה מסוימת של ירידת דמי ניהול (לממוצע של 1.44%) נצפתה גם בקרנות נדל"ן, שדווקא הציגו ביצועים נאים.

לעומת זאת, קרנות הפרייבט אקוויטי, שעל רקע הגאות במחירי הנכסים הציגו בעשור האחרון ביצועים עודפים משמעותיים, גייסו בשנים האחרונות כספים בהיקפים עצומים, תוך שהן ממשיכות לגבות דמי ניהול ממוצעים גבוהים של 1.7%.

תובנות משמעותיות לעתיד

להערכתנו, משילוב הנתונים שהוצגו ניתן לגזור מספר תובנות לעתיד.

ראשית, בשנים הקרובות צפוי מודל העמלות של מנהלי נכסים להשתנות דרמטית - לעבור מהתבססות על דמי ניהול קבועים, שאינם תלויים בביצועים, להישענות משמעותית על דמי הצלחה. מפתיע שבעוד שענפים אחרים כבר עברו שינויים תחרותיים משמעותיים, מגמה זו כה מאחרת להגיע לענף ניהול הנכסים.

שנית, אנו מעריכים כי תמהיל מנהלי הנכסים בעולם יעבור טרנספורמציה. להמחשה, PwC צופה כי כרבע ממנהלי הנכסים כיום - בעיקר אלה המנהלים היקף נכסים בינוני ללא התמחות ספציפית - ייעלמו עד 2025.

השילוב בין מגמת הירידה בהכנסות לבין התגברות הרגולציה והצורך להניב תשואות עודפות מצביע על המנצחים הצפויים בעתיד לדעתנו: מחד גיסא, מנהלי נכסים גדולים במיוחד, הנהנים מיתרון מובהק לגודל וממותג חזק. מאידך גיסא, מנהלים בעלי התמחויות ספציפיות בתתי-אפיקים ייחודים ומורכבים, שיאפשרו להם לגייס כספים בהתבסס על תשואות עודפות ופיזור סיכונים לאפיקים אלטרנטיביים.

שלישית, שינוי המגמה המסתמן בשווקים הפיננסיים לאחר שוק שורי בן עשור, עשוי להערכתנו להיטיב עם מנהלי נכסים אקטיביים, ולהאט את מגמת המעבר לנכסים פסיביים. זאת, בעיקר משום שבניגוד לשווקים העולים באופן רצוף, שבהם כלים פסיביים מצליחים מעצם המגמה, לניהול אקטיבי עשוי להיות ערך גבוה יותר בתנאי שוק תנודתיים, ובצורך במחקר ואנליזה מעמיקים יותר.

ברם, להערכתנו, הקרבה לסוף מחזור העסקים הנוכחי צפויה לפגוע במיוחד בקרנות הפרייבט אקוויטי. אלה הניבו בעשור האחרון תשואות גבוהות במיוחד, שספק רב אם יחזרו. כבר כיום, רבות מקרנות אלה יושבות על הררי מזומנים ללא יעדי השקעה ראויים. חלקן אף מבצעות רכישות במחירים גבוהים, שכדאיותן הכלכלית מוטלת בספק.

רביעית, בבואם לבחור אפיקי השקעה, על המשקיעים לגלות תשומת לב גוברת למגמת הירידה בעמלות באפיקים השונים. הדבר רלוונטי בייחוד עבור המשקיעים המוסדיים בישראל, שמצד אחד מפנים חלק גדל והולך מהשקעותיהם לחו"ל, ומצד שני מתמודדים עם מגבלות קשיחות בדבר דמי ניהול שביכולתם לשלם למנהלי השקעות חיצוניים, בגובה 0.25% מהנכסים המנוהלים.

מגמת ירידת דמי הניהול, והמעבר מדמי ניהול קבועים לתשלום מבוסס הצלחה, עשויה לאפשר הגדלה משמעותית של היקף הנכסים המוקצים לניהול חיצוני איכותי, ולשפר את התשואות שלהם יזכו החוסכים בישראל.

■ הכותבים הם, בהתאמה, שותף וסניור במחלקת המימון המורכב של PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם