רגע לפני שהרבעון הראשון של שנת ההשקעות 2019 מסתיים אפשר כבר לומר בביטחון כי ההתפתחות המרכזית בשווקים הגלובליים השנה היא ללא ספק ההיפוך המפתיע במגמת תשואות האג"ח בארה"ב וכפועל יוצא מזה, גם היחלשותו של המטבע האמריקאי.

נכון לכתיבת שורות אלה, התשואה לפדיון של אג"ח ממשלת ארה"ב ל-5 שנים עומדת על 2.2% לעומת 2.5% בסוף 2018. מדובר בתשואה הנמוכה אפילו מריבית הפד, כך שהמשמעות היא שהמשקיעים מעניקים סיכוי סביר להפחתת ריבית בעתיד הקרוב, בדיוק להיפך מההערכות הרווחות בשנה האחרונה.

התמורות הדרמטיות בשוק האג"ח בארה"ב משליכות גם על ביצועי הדולר, אשר רושם פיחות בערכו מול רוב המטבעות בעולם השנה.

בהנחה שהסיטואציה הנוכחית בשווקים אינה הולכת להשתנות מהותית בקרוב, הגיע העת להסיט חלק מההשקעות באג"ח נקובות דולר או צמודות למטבע האמריקאי, לאג"ח של מדינות מתפתחות.

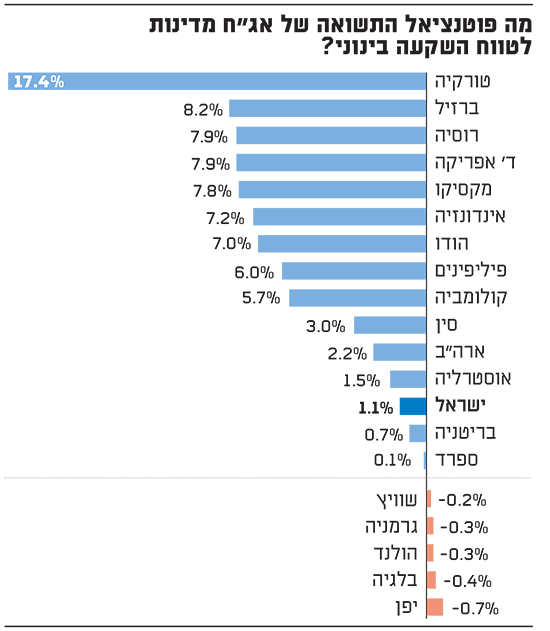

מה פוטנציאל התשואה

מתעוררים במטבע מקומי

למה האלטרנטיבה הרלוונטית עבורנו כמשקיעים ישראליים נמצאת דווקא באג"ח של שווקים מתעוררים ולא למשל באג"ח מדינות בגוש האירו או מדינות מערביות ברחבי העולם? הסיבה פשוטה - בכל השאר אין פוטנציאל תשואה.

במרבית איגרות החוב של מדינות אירופה לטווח קצרים ובינוניים נמצא כיום תשואה שלילית לפדיון וזה עוד לפני ששקללנו בפנים עלויות השקעה ואת החשיפה לאירו, שמזה שנים רושם פיחות אל מול השקל. למשל, אג"ח ל-5 שנים של ממשלות בלגיה והולנד נסחרות כיום בתשואה של 0.3%- ואג"ח לטווח דומה של ספרד, שנחשבת למדינה ממונפת ומסוכנת יותר, נסחרת בתשואה אפסית.

בשווקים מפותחים אחרים בעולם כדוגמת יפן, קנדה ואוסטרליה, התשואות נעות בין 0 ל-1.5%, נמוך ממה שניתן לקבל כיום באג"ח דולריות. גם בהשוואה לאג"ח ממשלתיות בארץ, לא מדובר בגליק גדול.

לעומת זאת, באג"ח של מדינות בולטות בשווקים מתעוררים ניתן למצוא תשואה לפידיון בשיעור גבוה משמעותית מכך: ברזיל עם 8.2%, רוסיה, דרום אפריקה ומקסיקו עם קרוב ל-8% והודו עם 7%.

מן הסתם, בשוק ההון אין ארוחות חינם ופוטנציאל תשואה שכזה מלווה גם בסיכונים לא מבוטלים שמקורם בתנודתיות גבוהה יותר שמאפיינת השקעה בניירות ערך בשווקים מתעוררים וכמובן גם בחשיפה למטבעות יציבים פחות מאלו של השווקים המפותחים.

סלי אג"ח מתפתחים

בהתאם לכך, את ההשקעה באג"ח של שווקים מתעוררים הנקובות במטבע מקומי רצוי ואף הכרחי לבצע באמצעות פיזור רחב. באופן זה, נמנע מחשיפה למטבע מסוים שעלול לרשום פיחות משמעותי תוך זמן קצר, אשר יהפוך השקעה בעלת פוטנציאל מעניין, למפח נפש. לא חסרות דוגמאות לכך מהשנים האחרונות: איגרות החוב של טורקיה, רוסיה ואפילו ברזיל הן דוגמאות בולטות ועדכניות לכך.

על כן, הדרך היעילה ביותר להשקעה באג"ח מסוג זה היא בסלים המורכבים ממגוון רחב של מדינות מתפתחות. באופן זה, החשיפה לסיכון של שוק או מטבע מסוים פוחתת משמעותית.

אילו כלים מרכזיים עומדים לרשותנו לצורך כך? מדובר בעיקר בקרנות סל גלובליות העוקבות אחר מדדי אג"ח נקובות מטבע מקומי בשווקים מתעוררים, אשר נסחרות בבורסות אירופאיות. הסיבה להעדפה של סוג השקעה זו באמצעות קרן סל באירופה ולא בארה"ב, אשר בה תעשיית מוצרי המדד הינה המפותחת בעולם, הינה מטעמי מיסוי.

בעוד קרנות סל אמריקאיות מחויבות במס בגין הדיבידנד המשולם בהן אגב תשלומי הריבית המתקבלים מאיגרות החוב המוחזקות בקרן, בקרנות הסל הרשומות באירלנד ובלוקסמבורג, קיים מנגנון מיסוי עדיף למשקיעים בינלאומיים כמונו.

4 חלופות השקעה עיקריות

מתוך מגוון אפשרויות ההשקעה בתחום, קיימות ארבע חלופות עיקריות שכדאי להכיר.

ראשונה היא קרן הסל הגדולה ביותר באפיק זה: iShares J.P. Morgan EM Local Government Bond (סימבול: IEML LN), המנהלת יותר מ-9 מיליארד דולר. התשואה הגלומה בקרן סל זה עומדת על יותר מ-6% והיא בעלת מח"מ משוקלל של 5.1 שנים.

אחד המאפיינים החשובים של המדד הנעקב בקרן סל זו הוא מגבלת משקל של 10% למדינה מסוימת. הודות לכך, ארבע המדינות הבולטות במדד: מקסיקו, ברזיל, פולין ואינדונזיה, נמצאות בתקרה זו ולא חוצות אותו.

פתרון נוסף שבו קיימת מגבלה דומה למשקל מירבי של מדינה ספציפית הינו SPDR Barclays EM Local Bond (סימול: EMDD LN), אשר עוקב אחר המדד של בלומברג ברקליס על אג"ח במטבע מקומי של שווקים מתעוררים.

עוד קרן סל שמתמחה באג"ח מדינות מתפתחות היא PIMCO EM Advantage Local Bond Source (סימול: EMLB LN). מדובר בקרן על מדד של פימקו שבניגוד לשתי הקרנות הקודמות, נהנית מחשיפה משמעותית של כ-15% לאג"ח סיניות במטבע מקומי.

מנהל פחות מוכר בישראל שמציע קרן סל על איגרות חוב של מדינות מתפתחות הוא LGIM, אשר קרן הסל שלו בתחום זה (סימול: LOCL LN) עוקבת אחר מדד LOIM EM Local Government Bond. הייחודיות של מדד זה היא אופן קביעת המשקל של האג"ח של המדינות הנכללות בו, אשר מבוסס על נתוני מאקרו (30%), סיכון אשראי (50%) וגורמים דמוגרפיים (20%).

מבין ארבע אפשרויות ההשקעה הללו, הקרן העוקבת אחרי המדד של פימקו הניבה את התשואה הגבוהה ביותר מתחילת השנה. בנוסף, מדובר בקרן סל צוברת, כלומר, כזאת שאינה מחלקת דיבידנד תקופתי, אשר חלוקתו כרוכה בעלויות ובתשלומי מס.

חשוב לציין שכל החלופות שהוצגו נסחרות בדולר ארה"ב, כלומר, ההשקעה בהן מבוצעת בדולרים, אולם החשיפה בפועל של המשקיעים היא למטבעות של שווקים מתעוררים. באופן זה, משקיע ישראלי שירצה חשיפה לאפיק זה, יידרש להמיר שקלים לדולרים על מנת להשקיע בקרן סל על אג"ח של מדינות מתפתחות, כאשר מנהל קרן הסל יבצע בעצמו המרה של דולרים לשערי חליפין של אותן מדינות מתפתחות וכך תושג עבורנו החשיפה בפועל לאג"ח נקובות מטבע מקומי של שווקים מתעוררים.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.