הפיקוח על הבנקים מדווח על צמיחה בתחרות בבנקאות ובחלופות האשראי למשקי בית, על גידול בתלונות הציבור נגד הבנקים, על בקשות להקמת בנק חדש שהוגשו לראשונה זה שנים רבות, על גידול במספר העובדים שמקבלים שכר חודשי ברוטו של 30 אלף שקל ומעלה - וגם מסמן את הסייבר כאיום הבולט שרובץ לפתחה של המערכת. דברים אלה עולים מהצגת הסקירה השנתית של בנק ישראל למערכת הבנקאות, המתייחסת ל-2018.

לצד כותרות אלה שעלו היום מהסקירה, המפקחת על הבנקים חדוה בר התייחסה בעת הצגתה לעוד שני נושאים בוערים שמעסיקים את המערכת הבנקאית. הראשון הוא השאלה שהועלתה אמש באופן בוסרי בעקבות אישור השכר למנכ"ל שיכון ובינוי הבא, אייל לפידות, אם יש להרחיב את הגבלת שכר הבכירים מעבר לסקטור הפיננסים.

"בבנק ישראל אמרנו שסביר שהמחוקק יגדיר נורמה לגבי השכר במערכת הפיננסית, וכך אכן נעשה. היום אנו נדרשים לראות אם העובדה שרק המערכת הפיננסית מוגבלת יוצרת עיוותים. בטווח הקצר רואים שיש אנשים מצוינים שרוצים להגיע למשרות בכירות בבנקים. בטווח הארוך יותר, צריך לבחון אם הפערים ייצרו סלקציה ביחס לסקטורים אחרים והאנשים הטובים לא יגיעו לפיננסים. יש לבחון זאת ביסודיות - אנו כלכלה ומשק פתוחים". בכך רמזה בר שלא תתמוך בהגבלת שכר המנהלים בסקטורים נוספים, משום ההשפעות שיהיו לכך כתוצאה מהיותה של ישראל חלק מכלכלה גלובלית שבה אין מגבלות נרחבות שכאלה.

הנושא השני הוא איושו של תפקיד מנכ"ל בנק הפועלים, בעקבות הודעתו המפתיעה של אריק פינטו כי יסיים את תפקידו בסוף השנה. על כך אמרה בר: "אנו רואים הרבה אנשים מצוינים שרואים את עצמם כמועמדים או שהבנק רואה בהם, ואין לי חשש שיהיה מישהו לא ראוי". בנק הפועלים הוזכר גם ביחס להמלצה מאתמול להגיש כתבי אישום בפרשת שיכון ובינוי, כולל נגד בעל השליטה הקודמת בבנק שרי אריסון. "לאריסון אין כיום כל השפעה על בנק הפועלים, אז לא תהיה לכך (להמלצה על הגשת כתבי אישום) השפעה", הבהירה בר.

אשראי עסקי במקום צרכני

סקירת בנק ישראל מדגישה את עליית האיום הטכנולוגי על המערכת הבנקאית המקומית, כחלק מהמגמה הגלובלית. "בשנים האחרונות פחתו הסיכונים הפיננסיים בפעילות הבנקאית, ובראשם סיכוני האשראי וסיכוני הנזילות, ועלו באופן יחסי סיכונים תפעוליים ובראשם סיכוני סייבר וסיכונים טכנולוגיים, שנובעים מהמהפכה הטכנולוגית שעוברת על כלל תחומי חיינו", כתב הפיקוח, וציין כי על פי סקר שעשה הפיקוח מול בכירים בבנקאות, "הסייבר הוא הסיכון המטריד ביותר את המערכת".

בדבריה ציינה בר כי עד כה לא התרחשו בישראל אירועי סייבר גדולים, אך "אירועים קטנים קורים מדי יום", כשבעולם "התממשו כבר סיכוני סייבר מאוד משמעותיים, וזה יכול לקרות גם בישראל". היא הוסיפה בהקשר זה: "אנו מצפים מהבנקים שיהיו הוגנים ללקוחות שיפגעו מסייבר, ושיפצו אותם על נזקים", וקראה לציבור "היזהרו. הבנקים אף פעם לא יפנו אליכם בבקשת מידע. חשדו בכך. לא לתת מידע בסמסים או בטלפון".

אלא שלא רק סכנות אבטחת המידע צריכות להטריד את הבנקים, אלא עצם העובדה ש"הבנקאות עוברת לעולם הדיגיטלי", ועל כן, לפי בר, "אנו דורשים מהבנקים להתאים את עצמם למציאות החדשה". המפקחת קראה לבנקים להגיב ל"סיכון המודל העסקי שמשתנה... בנק שלא ישבש (ינער) את עצמו לבד וישתנה - ייפגע". עם זאת, הדוח מציין כי המערכת הבנקאית כבר "ביצעה שינויים משמעותיים במודל העסקי-תפעולי, לצורך התאמתו ל'בנקאות המחר' - שצפויה להיות תחרותית וטכנולוגית יותר". סיכון אחר שמוזכר בדוח הוא הרגולטורי, על רקע "קידומן של יוזמות חקיקה רבות בתחומי הבנקאות והפיננסים בשנים האחרונות".

בפיקוח על הבנקים מתגאים, על פי דבריהם, בכך שהמערכת הבנקאית "שיפרה את יציבותה" כמו גם "צמצמה את החשיפה לסיכונים פיננסיים גדולים". הבנקים, לפי המסמך, "צמצמו מאוד את החשיפה ללווים גדולים, תוך הגדלת הפיזור בתיק האשראי, וצמצמו מאוד את החשיפה לתושבי חוץ, שההתנהלות מול חלקם הובילה לחקירות של רשויות אכיפת החוק בחו"ל נגד חלק מהבנקים ולקנסות". הפיקוח גם נתן רוח גבית להתייעלות בענף, המתבטא בצמצום כוח האדם והנדל"ן שבידי הבנקים.

מהדוח עולה כי סך החוב של משקי הבית בישראל עמד בסוף 2018 על 198 מיליארד שקל, לעומת 167 מיליארד בסוף 2015. בהסתכלות על אשראי למשקי הבית, כולל משכנתאות, נמצא כי גם ב-2018 חלה עלייה בסך הכולל של האשראי, הגם שקצב הגידול הואט. על פי הפיקוח חלה ב-2018 ירידה באשראי לרכישת כלי רכב, בשיעור של 7.8%, כשמנגד חלה עלייה מואצת במשכנתאות.

בבנק ישראל ציינו כי "לאחר מספר שנים של התמקדות במתן אשראי למשקי הבית, שינו הבנקים בשנה הנסקרת את תמהיל האשראי - הגדילו את האשראי למגזר העסקי, בעיקר לעסקים גדולים". על רקע זה, "קצב הגידול של האשראי הבנקאי העסקי היה השנה גבוה מזה של התוצר המקומי, בניגוד למגמה ששררה בחמש השנים שקדמו לה". על כך אמרה בר: "משקי הבית בישראל לא ממונפים בהסתכלות בינלאומית, כאשראי לתוצר", והוסיפה ביחס לאשראי צרכני כי "מטרתנו שלא יהיה שידול ללקיחת אשראי". לדבריה, כבר נוסחה טיוטת הוראה המתייחסת לשיווק אשראי יזום, בשיתוף רשות שוק ההון.

עוד נכתב במסמך כי "מצבו הטוב של המשק השתקף גם בתוצאותיהן העסקיות של הקבוצות הבנקאיות - שיפור בהכנסות מערוצי הרווח המבניים ובמאזן". עם זאת, תוצאותיהם של שלושה בנקים גדולים - לאומי, מזרחי טפחות וצפוי שגם הפועלים - הושפעו לרעה מפרשת הסיוע להעלמות המס בארה"ב, שהובילה לקנסות כבדים. בנושא זה ציינה בר כי "זה אירוע עבור הבנקאות בישראל", גם אם עוד בנקים בעולם נחקרו ונקנסו. "לשמחתנו שני בנקים שמו את האירוע מאחוריהם ויצאו לדרך חדשה. בפועלים החקירה נמשכת והיא משמעותית. אנו לא מעורבים בה", גילתה, והוסיפה כי ההוצאות המשפטיות בגין החקירה וההתנהלות מול האמריקאים "מאוד מאוד גבוהות".

יותר מדי תביעות ייצוגיות

בשנה שעברה חל קיטון של 2.5% (כ-1,000 איש) במספר העובדים במערכת הבנקאית. ביחס לשיא שנרשם ב-2011, מדובר על ירידה משמעותית של 15% במספר המשרות בבנקים. מנגד, עלות העסקת כל עובד ממשיכה לצמוח: ב-2018 היא עמדה על 401 אלף שקל בשנה במונחי עלות משרה, שהם כ-33.4 אלף שקל לחודש. מאז 2000 צמחה עלות העסקת עובד בבנקים בכ-2.1% מדי שנה, בממוצע.

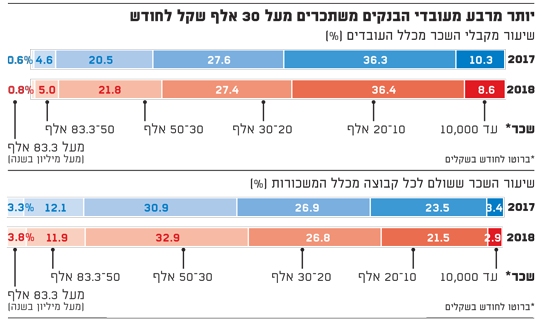

מהנתונים עולה כי ב-2018 היו בבנקים 313 משרות שבגינן ניתן שכר של לפחות מיליון שקל בשנה, או 83.3 אלף שקל בחודש - גידול של כ-18% ביחס למספר המשרות הללו שהיו במערכת הבנקאית ב-2017. בשנה החולפת חל גידול גם במספר המנהלים שקיבלו משכורת חודשית שנעה בין 50 אלף שקל ל-83.3 אלף שקל, שעמד על כמעט 7%. במקביל חלה עלייה של כ-4% במספר המשרות שבגינן שולם שכר חודשי של יותר מ-30 אלף שקל. הירידה במספר המשרות ביחס ל-2017 מתבטאת בעיקר בקרב מקבלי שכר נמוך יחסית.

יותר מרבע מעובדי הבנקים - שכר

בשנה שעברה חל קיטון גם במספר הסניפים שבהם ניתן שירות פיזי ללקוחות, מגמה שבר צפתה שתימשך. מדובר בירידה של 1.4%, או 15 סניפים, כאשר מאז 2011 פחת מספרם ב-8% בסך הכל - אם כי מדובר בשיעור נמוך ביחס למדינות אחרות. למול זאת מורגש המשך מגמת הגידול בביצוע פעולות בערוצים ישירים, ומגמה זו צפויה להמשיך ולהתגבר.

בפיקוח מציינים כי בשנה שעברה התקבלו 8,394 תלונות על הבנקים, יותר מאשר בשנתיים שקדמו לה. התלונות שנמצאו מוצדקות הובילו להשבת 3.4 מיליון שקל ללקוחות הבנקים, כאשר מ-2018 ועד כה ב-2019 הטיל הפיקוח שישה קנסות על בנקים, בהיקף מצטבר של כ-5 מיליון שקל. בפיקוח ביקרו את תופעת התביעות הייצוגיות נגד הבנקים, ואמרו כי "בשנים האחרונות נראה שהופר האיזון הראוי בין תובענות שאין בהן ממש לבין אלה שהציבור מפיק מהן תועלת משמעותית".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.