סערת מלחמת הסחר בין ארה"ב לסין מסרבת לשכוך והניווט הפיננסי בזירת המניות הופך מאתגר יותר מיום ליום. המשקיעים תוהים האם השווקים באירופה, ששומרת על פרופיל נמוך יחסית, יכולים לשמש מקום מסתור זמני מפני השלכות ההתכתשות בין וושינגטון לבייג'ין. כדי לענות על השאלה הזו, כדאי לצלול לשורש הבעיה, שכמעט מדי שנה גורמת למדדים באירופה לפגר אחרי אלו של ארה"ב.

עושה רושם שמדינות האיחוד האירופי לקו בסוג של "תסביך גראוצ'ו מרקס": הן לא באמת רוצות להשתייך למועדון שמוכן לקבל אותן. שרשרת האירועים הגיאופוליטיים חידדה אצלן את הצורך ברפורמות, או במקרה חמור יותר - נבחנת גם סוגיית הפירוק.

תחילה, משבר החובות בגוש האירו; לאחר מכן, הפתעת ברקזיט והתחזקות הפלגים הימניים ברחבי אירופה; לאחרונה, אובדן כוחן של המפלגות הגדולות בבחירות לפרלמנט. השווקים "מענישים" על האי-ודאות הכלכלית והפוליטית, ובעשור האחרון "העונש" של אירופה היה כבד יותר בהשוואה למה ש"שילמה" ארה"ב, שגם היא לא חפה מבעיות. המשקיעים דרשו פרמיית סיכון גבוהה יותר על נכונות להשקיע במניות "היבשת הישנה" לעומת "היבשת החדשה" והפערים בין השתיים רק הלכו והתרחבו.

המדד הרלוונטי למעקב אחר שוקי המניות של האיחוד האירופי הוא מדד המניות Stoxx 600. המדד מכסה כ-90% משווי השוק הכולל של בורסות האיחוד, מתפרס על פני 17 מדינות ומהווה בסיס למספר רב של קרנות סל ומכשירים פיננסיים אחרים, באירופה ומחוצה לה.

הקיפאון המבני של אירופה, בשילוב עם המהמורות הגיאופוליטיות ובעיות המשמעת של מדינות ה-PIIGS, יצרו משקולת כבדה על הביצועים: אירופה הניבה תשואת חסר של למעלה מ-75% בהשוואה לארה"ב מאז מרץ 2009.

פערים עצומים ברווח למניה

הפערים ברווח למניה בין ארה"ב לאירופה מסבירים את ביצועי חסר. בעוד שהרווח למניה של S&P 500 נמצא 86% מעל השיא של טרום-משבר הסאב-פריים, הרווח למניה של Stoxx 600 נמצא רק 3% מעל השיא הקודם. שילוב של גורמים מחזוריים, לצד גורמיים מבניים, תרם לפער בין שני השווקים. בעוד שאלה המחזוריים יכולים להתפוגג, ספק אם המבניים ייעלמו בעתיד הנראה לעין.

המכירות, הרווח למניה שולי רווח - גם בארה"ב וגם באירופה מחזור העסקים האחרון היה חלש יותר מהמחזורים הקודמים. צמיחה אנמית בתוצר הולידה צמיחה חלשה במכירות החברות. מאז 1980 ועד 2008 צמח התוצר הנומנלי בארה"ב ובאירופה בשיעור דומה של כ-6% לשנה (גידול בתוצר הנומינלי בדרך כלל מתואם עם הגידול בהכנסות). בעשור האחרון נחתך קצב הצמיחה בארה"ב לכ-3% ובאירופה ל-2% בלבד. בעוד שארה"ב השכילה לתרגם את המאקרו למיקרו, אירופה ניצלה רק חלק מהפוטנציאל.

השוני הגדול נעוץ ברווחיות - בארה"ב היא זינקה לשיא היסטורי חדש, גבוה בכ-3.5% מהרמות של טרום-המשבר. הרווחיות תרמה שני שלישים לגידול ברווח למניה, המכירות רק שליש. באירופה כמעט לא נצפה שיפור ברווחיות, והרווח למניה עלה בעיקר בזכות הגידול בהכנסות.

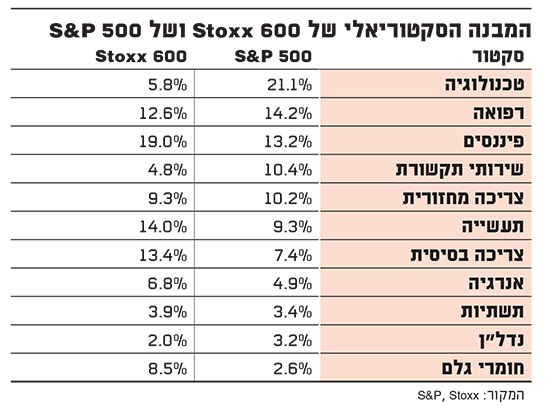

הסקטורים - המבנה הסקטוריאלי של Stoxx 600 שונה מאוד מזה של S&P 500. בוול סטריט אוהבים להדגיש כי אם המבנה הסקטוריאלי של אירופה היה דומה לזה של ארה"ב, הרווח למניה היה היום בכ-40% גבוה יותר.

המבנה הסקטוריאלי של Stoxx600 ושל S&P 500

מבט חטוף בהרכבים מספיק כדי לגלות שהשוני הגדול טמון בענפי הטכנולוגיה ושירותי התקשורת. בעוד שבארה"ב שני הסקטורים מהווים כשליש מהמדד, באירופה הם לא מגיעים ל-11%. שולי הרווח של ענף הטכנולוגיה בארה"ב כפולים מאלו של S&P 500, כך שברור שזו אחת הסיבות לצמיחה מהירה יותר במדד כולו. המדד Stoxx 600 מוטה חברות "ערך", שאמנם משלמות תשואת דיבידנד גבוהה יחסית, אך הגידול ברווחים כאן בדרך כלל איטי יותר בהשוואה לחברות "צמיחה".

הרגולציה - רגולציה הדוקה נמנתה עם הגורמים המרכזיים שפגעו ברווחיות הענפים, כמו הפיננסים, התשתיות והטלקום. שלושתם מהווים כ-30% משווי שוק של Stoxx 600. פיקוח כבד על הבנקים יחד עם הריביות הנמוכות העיבו על רווחיות הענף. בעקבות הרגולציה, נאלצו חברות הטלקום והתשתיות להשקיע במיזמים עם פוטנציאל רווח נמוך יחסית. שלושת הענפים מתאפיינים ברווחיות נמוכה יותר בהשוואה לענפים מקבילים בארה"ב.

התמחור - אירופה מתומחרת זול יותר ביחס לארה"ב: "הנחה" של 17% במונחי מכפילי רווח ל-12 חודשים קדימה. חצי מהפער הזה יכול להיות מוסבר בהרכב סקטוריאלי שונה, ולא בהבדלי תמחור פנים-ענפיים. כשמתקננים את מכפיל הרווח לקצב הצמיחה של רווח למניה (PEG) מתברר ששני האזורים מתומחרים זהה. כלומר, המשקיעים מוכנים לשלם מחיר זהה עבור צמיחה, רק שארה"ב צומחת מהר יותר.

משוועים לצעדים אגרסיביים של הנגידים

האם אירופה יכולה להניב תשואה עודפת על ארה"ב? עלייה בתשואות האג"ח, זינוק בציפיות האינפלציה והתאוששות מפתיעה בצמיחה עשויים לתמוך במניות "הערך" (בעיקר הבנקים), תוך מתן יתרון מסוים למדד האירופי. בינתיים, הציפיות האינפלציוניות באירופה ממשיכות להתרחק מהיעד של 2% שאותו הגדיר הבנק המרכזי.

בדומה לארה"ב, גם באירופה השווקים משוועים לצעדים אגרסיביים מצד הנגידים. בארגז הכלים הדמיוני של מריו דראגי ניתן למצוא את חידוש רכישות האג"ח והפחתת שיעור הריבית עמוק יותר אל תוך הטריטוריה השלילית, זאת אחרי שכבר חידש את הקלות הנזילות לבנקים.

הניסיון מלמד כי באירופה מאמינים ש"החיפזון מהשטן", וזהירות היא דרך מצוינת לקבל החלטות. גישה כזו תקפה גם למדיניות הריבית. לפיכך, קשה לראות את דראגי עושה צעד דרמטי כלשהו לפני עמיתיו בארה"ב או ביפן. אך גם אם כן, כפי שהודו קובעי המדיניות בכינוס השנתי ביוני: "הנגידים הם אולי הגיבורים, אך הם לא גיבורי-על". אחרי עשור של פמפום הנזילות על-ידי הנגידים, הגיע תורן של הממשלות לעזור לכלכלה, קרי הקלות פיסקאליות. קשה להאמין שבבריסל יתחברו לגישה "יונית" זו.

בעולם של משחק האלטרנטיבות, הרעה במצבה של ארה"ב יכולה לשכנע את המשקיעים לתת עדיפות לאירופה. התחממות סביבת האינפלציה בארה"ב, על רקע מלחמת המכסים, עלולה לשבש את ציפיות המשקיעים להפחתת ריבית הפד. מניות הטכנולוגיה עלולות לסבול מרגולציה או מהסלמה במלחמת הסחר. אמנם לזמן מה אירופה עשויה לצאת נשכרת מהתפתחות שלילית בארה"ב, אך יש לזכור כי נדירים המקרים שבהם השווקים בארה"ב ירדו, ובאירופה נרשמו עליות משמעותיות.

לבסוף, אין עוררין על כך שהתפוגגות הסיכונים הגיאופוליטיים באזור תוביל לזינוק בשוקי המניות. לעת עתה, הסכם הברקזיט תקוע ואיטליה מסרבת לציית לתכתיבי האיחוד בנוגע לחובה. עננת הורדת הדירוג של איטליה מרחפת ברקע.

המתיחות בין ארה"ב לסין, אם תסלים, לא תפסח על אירופה. אלו הם סיכונים פתירים, אך נדרשת כאן התגייסות משותפת של כל קובעי המדיניות. הבשורות המעודדות הן שהכלכלנים צופים שיפור קל בסביבת המאקרו באירופה במחצית השנייה של השנה, אך כדי לעקוף את ארה"ב, על היבשת להפתיע בחזיתות רבות. אולי רבות מדי.

הכותבת היא מנהלת מחלקת מחקר מדדים בקסם מדדים, מקבוצת אקסלנס. לקבוצת אקסלנס יש עניין בנכסים פיננסיים המוזכרים בכתבה. האמור הוא למטרות מידע בלבד ואין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה של ניירות ערך. אין באמור כדי להוות תחליף לייעוץ השקעות בידי יועץ השקעות בעל רישיון עפ"י דין המתחשב בנתונים ובצרכים המיוחדים של כל אדם. המדדים המתוארים הינם קניינם הרוחני של עורכי המדדים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.