המניות בארה"ב שוב מנהלות פלירט עם רמות שיא, אבל משקיעים רבים מתקשים לנחש כמה רחוק השוק השורי עוד מוכן ללכת. בעוד כמה שבועות יחליט הפדרל ריזרב אם להפחית את הריבית בפעם הראשונה מאז המשבר הפיננסי. אם זה יקרה, טוענים משקיעים רבים, המניות יעלו כנראה בטווח הקצר.

גם אחד החששות קצרי-הטווח העיקריים של המשקיעים - יחסי הסחר בין ארה"ב לבין סין - הוקל יחסית בסוף השבוע שעבר, כאשר שני הנשיאים, טראמפ ושי, הסכימו על הפסקת אש במלחמת הסחר. בפסגת מנהיגי מדינות G20 ביפן, ארה"ב הציעה להשעות לזמן לא מוגבל הטלת מכסים נוספים על סחורות סיניות, ולבטל כמה מההגבלות על וואוויי טכנולוג'יז, חברת הטלקום שחשודה בפגיעה בביטחון הלאומי של ארה"ב. סין מצדה הציעה להרחיב את רכישות התוצרת החקלאית בארה"ב, לפי טראמפ.

אבל עדיין לא ברור אם שתי המעצמות יוכלו להסדיר את יחסיהן בטווח הארוך. המשקיעים גם מצויים באפלה בכל הנוגע למדיניות הפדרל ריזרב במקרה שיושג הסכם עם סין.

נוסף על כך, איתותים משוק האג"ח מדאיגים גם את משקיעי המניות. תשואות האג"ח צנחו לאחרונה, והשתטחות עקומת התשואה (שמתארת את תשואות האג"ח לפי מועדי פירעון) מרמזת על סיכוי גבוה יותר למיתון כלכלי.

"השוק לא מתמחר אפשרות של מיתון"

האי-ודאות ביחס לדיוני הסחר מעיבה גם על תחזיות הרווח של העסקים בארה"ב. החברות יתחילו בשבועות הקרובים לפרסם את הדוחות הכספיים לרבעון השני. חברות 500 P&S צפויות לרשום ירידה קלה ברווח בהשוואה שנתית ברבעונים השני והשלישי של 2019, כך לפי סקרי FactSet, וזאת בהמשך למגמת הירידה שהחלה ברבעון הראשון השנה. אם תחזיות האנליסטים יתאמתו, יהיה זה רצף ירידת הרווח הארוך ביותר מאז 2015-2016.

"השוק לא מתומחר לאפשרות של מיתון, לא בארה"ב", אמר רוב ארנוט, מייסד חברת ההשקעות Research Affiliates, שמייעצת בניהול נכסים בהיקף של 182 מיליארד דולר ברחבי העולם.

מסביב לעולם

ארנוט אומר שבערך מחצית מהתיק הנזיל שלו מושקעת במניות זולות יחסית בשווקים מתעוררים. זהו הימור על כך שהמניות בארה"ב יניבו בעתיד תשואות לא מזהירות, בהתחשב בעליות שהן רשמו ובציפיות שהצמיחה הכלכלית תימשך.

"הסכנה היא שהשוק כבר מגלם הרבה חדשות טובות מאוד בעתיד, ואם החדשות הללו לא יתגשמו, נהיה בבעיה", אמר ארנוט.

מעטים מאמינים שארה"ב תגלוש למיתון כלכלי בטווח הקרוב. בסקר של הוול סטריט ג'ורנל, שנערך ביוני, רק 4.9% מהכלכלנים צפו שהמיתון הבא יתחיל השנה. כמחצית מהנסקרים צפו מיתון בשנת 2020, ו-37% לא צפו מיתון לפני 2021.

המשקיעים ממשיכים להכניס כספים לאזורים בשוק שנראים יקרים יחסית, ובכך הם מראים שהם מאמינים שהחברות שמניותיהן נסחרות בפרמיה יוכלו לרשום צמיחה מעל הממוצע.

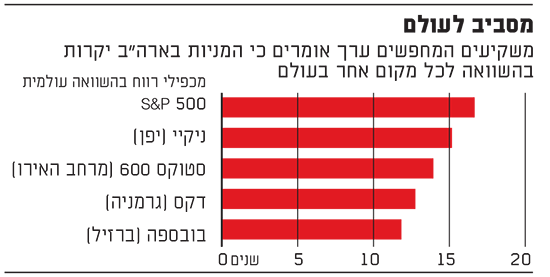

מדד 500 P&S האמריקאי עוקף את העליות במדדי סטוקס אירופה 600, ניקיי של יפן ובובספה של ברזיל. בארה"ב, מניות של חברות צמיחה מהירה ממשיכות לעקוף את ביצועי מניות הערך, שמחיריהן נראים זולים יותר במונחי רווחים או מכירות. מדד מניות הצמיחה ראסל 1000 עלה השנה ב-21%, ואילו מדד מניות הערך המקביל עלה ב-15%.

מעבירים כספים מהמניות לתחומים אחרים

למרות זאת, החששות מפני הצטברות הסיכונים בשווקים שכנעו כמה חברות להנמיך את ההחזקות במניות, ולהעביר כספים לתחומים שנוטים לרשום ביצוע עדיף כשהתנאים הכלכליים קשים יותר.

קרן וילמינגטון טרסט, למשל, החליטה השנה לעבור ממשקל יתר למניות למשקל ניטרלי - כלומר ללא החזקה גבוהה או נמוכה מהממוצע בשוק המניות בתיק ההשקעה הממוצע שלה. זו הייתה הפעם הראשונה בחמש שנים שחברת הייעוץ הזו להשקעות משנה את ההטיה שלה ממשקל יתר לניטרליות.

הנימוק שהחברה הציגה הוא שעימות הסחר בין ארה"ב וסין מראה רק סימנים מעטים של הרפיה, ולכן הימור על כך שהמניות ירשמו את התשואות שהן רשמו בעבר נראה מסוכן.

מניות יקרות

"רואים הרבה עסקים שממתינים בחיבוק ידיים, כי הם לא בטוחים במדיניות הסחר ובמצב שרשראות האספקה שלהם, ולכן גורם הסיכון הגדול ביותר לשווקים הוא שהנשיא ימשיך במלחמת הסחר שלו", אמר ג'ון טריינור, מנהל השקעות הראשי של יונייטד וולת' מנג'מנט.

אחרים אומרים שסימנים כמו ירידת תשואות האג"ח גורמים להם לחשוש, גם אם הם עדיין מושקעים בשוק האמריקאי.

תשואת אג"ח האוצר לשלושה חודשים עלתה מעל תשואת האג"ח לעשר שנים, בתופעה שידועה כעקומת תשואה הפוכה - שבמקרים רבים בישרה מיתון כלכלי בעשרות השנים האחרונות.

"אפשר לחתוך את הספקות שבחדרי המסחר בסכין", אומר ג'ף מורטימר, מנהל אסטרטגיית ההשקעה בחברת BNY Mellon Wealth. לדבריו, לחברה יש "העדפה של מגרש בית" למניות אמריקאיות עבור לקוחותיה. "אי-הוודאות הגלובלית בתקופה הנוכחית חסרת תקדים", אומר מורטימר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.