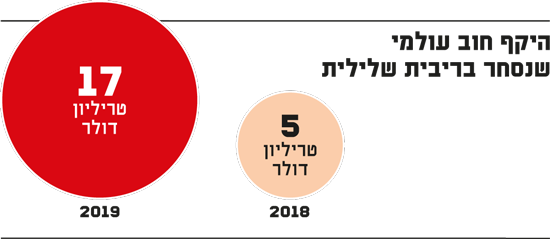

17 טריליון דולר של חוב בעולם, 20% מהתמ"ג העולמי, נסחרים כיום בריבית שלילית. כלומר, המלווה יקבל בחזרה מהלווה פחות כסף במספרים מוחלטים ממה שהוא הלווה לו. לדוגמה, אם המלווה הלווה מיליון דולר, הוא יקבל בחזרה נאמר רק 950 אלף דולר, תלוי בשיעור הריבית ובמשך ההלוואה.

מדובר על גידול משמעותי ביותר בתופעה הזאת, לאחר שב-2018 נסחרו בעולם "רק" 5 טריליון דולר בריבית שלילית. באירופה גם חלק ממשי של חובות (אג"ח) של חברות נושא ריבית שלילית. בסוף מאי השנה, כ-20% מחובות החברות בדירוג "השקעה" באירופה נשאו תשואה לפדיון שלילית, כלומר רוכשי האג"ח יקבלו פחות ממה ששילמו עבורו ועוד יפסידו כל ירידת ערך אינפלציונית.

זהו תקדים שכמוהו לא היה מעולם בהיסטוריה האנושית, והוא גם מסוכן. איך הגיע העולם למצב שבו בעליו של כסף מוכנים לשלם כדי שממשלות וחברות ישתמשו בו, במקום ההפך הטבעי - שהן ישלמו למלווים בעד ההלוואה?

לשם כך צריך לחזור אל שורשי מוסד האשראי והריבית שלצדו.

חמורבי עשה סדר בשוק האשראי

מוסד האשראי עתיק כמעט כמו הכסף עצמו. בקודקס חוקים עתיק הידוע בשם "חוקי חמורבי", על שם מלך בבל אשר בזמן מלכותו לפני כ-3,800 שנה נכתבו אותם 300 חוקים, נאמר: חוק מספר 100 - "כל מי שלווה כסף חייב ביום הפירעון לשלם למלווה את הכסף ביחד עם הריבית, בהתאם להסכם ביניהם".

לא רק מוסד האשראי היה קיים במסופוטמיה הקדומה, אלא גם מעין בנקים, גופים או משפחות שעסקו בו. שמה של אחת ממשפחות הבנקאים הקדומות האלה, אגיבי, נמצא על 1,700 לוחיות חרס שתיעדו את פעילותה בבבל הקדומה. אף כי כמה חוקרים קדומים סברו כי מקור המשפחה יהודי, ולראש המשפחה הראשון מהמאה השביעית לפנה"ס קראו יעקב, חוקרים מאוחרים יותר סברו כי אין למשפחה שורשים יהודיים וכי פעילותה החלה במאה התשיעית לפנה"ס. משפחת אגיבי עסקה במסחר, בנדל"ן, בסחר בבקר ובעבדים, ואף בשירותי שמירה, פיקדונות ומתן אשראי לפעילויות מסחריות למיניהן.

בתקופה הקדומה, שבה כסף ביטא עושר ממשי שנוצר, היה צורך לייצר כזה עושר בעבודה. לפיכך אשראי תמיד נלווה לפעילות יצרנית. וכך קבע הקודקס, כי כאשר שדה חקלאי יבשיל, ההלוואה תוחזר בתוספת ריבית. המילה המתאימה ל"ריבית" בלשון מסופוטמיה ואחר-כך גם ביוון העתיקה וברומא באה מהביטוי "נולד מחדש", ואכן הריבית נתפסה כחלק מהעושר שנולד מחדש בעקבות הפעילות הכלכלית, למשל עיבוד שדה חדש, או הנחת צנרת מים, שהתאפשרו בזכות האשראי.

הריבית הקדומה נתפסה אפוא כמעין "חלוקת רווחים", בעקבות הסיכון שלקח המלווה והסכמתו להעמידו לרשות הלווה.

20% או 8%: איך הם חישבו?

שיעור הריבית היה קבוע ויציב במשך מאות רבות של שנים. במסופוטמיה, כמו גם ביוון וברומא. דא עקא, בעוד שהריבית במסופוטמיה עמדה על כ-20%, ביוון היא עמדה על 10% וברומא על 8.33%.

כמה היסטוריונים ניסו להסביר כי ההבדל הזה נבע מהתשואות שניתן היה להשיג בפעילות החקלאית-כלכלית - ככל שהתשואה הייתה גבוהה יותר, כך הריבית שהלווים היו מוכנים לשלם הייתה גבוהה יותר.

וכך, במסופוטמיה שסימנה את תחילת ההתפתחות הכלכלית האנושית, העולם החדש הניב יבול רב. אך בחלוף השנים הפרודוקטיביות הלכה ופחתה, ככל שהשדות הטובים יותר נוצלו וההמצאות החדשות לא זכו להמשך משמעותי, ובהתאם ירד יחסית התוצר ובעקבותיו הריבית.

אך ההסבר הזה, שווה לב ככל שיהיה, אינו עונה על השאלה מדוע השינויים בריבית היו בקפיצות מדרגה גדולות ולא בשיעורים, קמעא קמעא, לאורך 2,000 שנה, ממסופוטמיה ועד יוון ורומא?

מייקל הדסון, פרופסור לכלכלה מאוניברסיטת מיזורי, הציע הסבר אחר, שלפיו שיעור הריבית הושפע משיטת המספרים שהייתה נהוגה בכל תרבות ומהדרך שבאותה תרבות חישבו שברים.

במסופוטמיה השיטה המספרית הייתה מבוססת על 60, מספר המתחלק למספרים רבים אחרים (1, 2, 3, 4, 5, 6, 10 וכו'). יחידת המדידה הבסיסית במסופוטמיה נקראה מינה (כ-640 גרם). גם אמצעי התשלום - שלו שימשה מתכת הכסף - ננקב ביחידות משקל אלה. המינה הייתה מחולקת ל-60 יחידות משנה שנקראו שקל (כ-10.6 גרמים). הריבית נקבעה אפוא ל-1 שקל (כסף-המתכת) לאחד מינה (אשראי) לחודש, או 12 שקל לשנה, שהם 20% (מינה) ריבית שנתית.

שיטה דומה חושבה ביוון וברומא, אלא שבמקרה הזה יחידות המשקל והשיטה המספרית היו שונות. ברומא למשל השיטה המספרית הייתה מבוססת 12. יחידת המשקל הבסיסית נקראה ליברה. היא חולקה ל-12 אונציות (אונקיות), ומכאן שיטת ריבית דומה, קרי אונקיה לליברה לשנה, נתנה 1/12 או 8.33% ריבית.

כאשר בוחנים את היחסים בין הלווה למלווה יש עוד נקודה חשובה שצריך לזכור. בעוד המלווה לוקח סיכון גבוה על כספו, הלווה הוא זה הלחוץ יותר לקבל את הכסף. בעולם של כסף אמיתי, אצל המלווה ההלוואה מייצגת עודפים, חיסכון ועושר; אצל הלווה היא יכולה לייצג את החיים עצמם ואת היכולת לייצר אמצעי קיום חיוניים. מכאן נובע "אופטימיזם מובנה" אצל הלווה, ואם הוא אינו מצליח במיזם שההלוואה נלקחה עבורה, קרי המיזם אינו מייצר תשואה המספקת לכיסוי הקרן והריבית, הוא בקלות יכול להישאב לסחרחרת-לא-נגמרת של חוב גדל והולך.

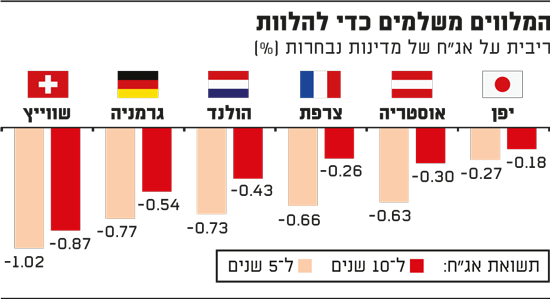

המלווים משלמים כדי להלוות

מי שלא פרע את חובו הפך לעבד

הליכי פשיטת רגל לא היו מוכרים בעולם העתיק, וחדלות פירעון הסתיימה בדרך-כלל בהפיכת הלווה לעבד לכמה שנים, ולעתים קרובות גם בהפיכתם של בני משפחתו הקרובים לעבדים. ניתן לכנות את השיטה של פירעון באמצעות שווה כסף - עבודה.

ואכן במסופוטמיה העתיקה לווים שלא עמדו בפירעון חובותיהם היו המקור העיקרי לעבדים. בימינו אין עוד עבדות כמו שהיה נהוג בעולם העתיק, אך לא בטוח אם כה שונה הוא מצבם של עשרות מיליוני האמריקאים הכורעים תחת נטל החובות של תקופת הפייק כסף, חובות שקשה או בלתי אפשרי להיפטר מהם אפילו בהליך של פשיטת רגל. למשל, הלוואות הסטודנטים - 1.6 טריליון דולר חוב המשלם לממשלה ריבית של 7% שעה שזו מגייסת חוב בריבית של 1.5%, או הלוואות בכרטיסי אשראי - 1.1 טריליון דולר הגובים ריבית שיא של 17% שעה שהריביות בעולם צונחות לאפס.

אסור לגבות ריבית? נעקוף את זה

מוסד עבדות החוב במסופוטמיה לא היה כנראה חוויה מרנינה במיוחד, ומכאן כנראה מקור האיסור בתורה לקחת ריבית. איסור זה הוחל, לפי הכתוב, על "אחיך" בלבד, אך גם מגבלה זו לא יכלה לחיים עצמם, וכך נולד "היתר העיסקה" שאיפשר נטילת ריבית גם מאחים.

איסור לקיחת הריבית אומץ גם בנצרות, אך הוא איבד את משמעותו והפך ללא רלוונטי במאות הארוכות של "תקופת החושך", שבאה על אירופה לאחר קריסת האימפריה הרומית המערבית. מאות שבהן הפכו חוק, סדר, משפט, כסף וריבית לזיכרונות מימים רחוקים ודהויים.

העניין באיסור הריבית התחדש עם תחילת התחייה באירופה, שעה שבכינוס הכנסייה של וינה ב-1311 הוחלט שוב כי לקיחת ריבית כמוה ככפירה בנצרות ובהתאם יוענשו החוטאים בה.

ובכל זאת, שעה שאירופה החלה מתעוררת מתקופת החושך, הצורך בחיי כלכלה של ממש, ועימו הצורך בהלוואות, גברו. וכך, הואיל שהחוק הקנוני הנוצרי לא חל על שאינם נוצרים, כמו היהודים, הפך מקצוע הלוואת הכספים בתחילת ימי הביניים למקצוע של יהודים.

אך היהודים היו פתרון זמני בלבד, וכך החלו מוחות מקוריים להמציא דרכים לעקוף את האיסור של הנצרות על לקיחת ריבית. כזה היה למשל הרעיון, כי ההלוואה ניתנה ללא עלות (ריבית), אך תשלום ניתן על התקופה שבה המלווה לא יכול להשתמש בכספו, ובמיוחד אם פרק זמן זה התארך מעבר לתקופת ההלוואה המוסכמת.

תשלום זה בגין האיחור כונה Inter-est, שפירושו בלטינית "בין אחד לשני", קרי התשלום היה עבור הזמן שבין מועד הפירעון המוסכם (נניח כמה ימים) למועד הפירעון בפועל (נניח שנה), תשלום שבא לפצות את המלווה על אי יכולתו להשתמש בכספו בזמן הביניים האמור, ותו לא. שמו של תשלום זה הוא כמובן מקור המילה Interest, ריבית, באנגלית בת ימינו.

בסופו של דבר הריבית הפכה לחוקית

במהלך המאות ה-15 וה-16 אחיזת הברזל של הכנסייה על החיים באירופה הלכה והתרופפה, והדוקטרינה של "איסור ריבית" הלכה והתמוססה. וכך, בתחילת המאה ה-17, אושרה הריבית בכתבי מלומדים נוצרים ואף בשתיקת האפיפיור, אף כי החוק הקנוני הרשמי מעולם לא שונה.

בתחילת המאה ה-16 נפל דבר בעולם הנוצרי, שעה שכומר ופרופסור לתיאולוגיה בשם מרטין לותר מיסמר לדלת הכנסייה בוויטנברג (בגרמניה דהיום) מסמך בן 95 סעיפים של טענות כנגד הדוקטרינה הכנסייתית, והחל בכך את תנועת הרפורמציה שעד מהרה התפשטה בכל מרכז אירופה וצפונה. עם הרפורמציה הפכה הריבית לחוקית.

בשנת 1553 קבע מלך בוואריה בצו את שיעור הריבית על 5%, ואחריו באו נסיכויות גרמניות נוספות כסקסוניה (1572) וברנדנבורג (1573). באנגליה, אשר גם היא נפרדה שלא בשלום מהכנסייה הקתולית, אישר הפרלמנט של הנרי השמיני ב-1545 את חוקיות הריבית וקבע אותה על 10%, שיעור שיתוקן בהמשך ל-8% ב-1624 ואחר-כך ל-6% ב-1651.

לאחר גילוי אמריקה, מסעות הגילוי, הכיבוש והשוד האירופיים, כמו גם המלחמות הפנימיות בין המעצמות המתעוררות באירופה, התפתחו במרץ רב. כל אלה הצריכו מימון רב, וכך קיבל עולם הבנקאות, החוב והריבית תנופה נוספת.

אחד הבנקים הראשונים, אם לא הראשון בעידן המתחדש, היה הבנק של גנואה. הבנק הוקם ב-1407, ותפקידו הראשוני היה להלוות כספים לממלכה לשם כיסוי הוצאותיה. הבנק גייס כספים ממשקיעים והלווה אותם לעיר-מדינה גנואה בריבית של 7%. בתמורה וכביטחון להלוואה קיבל הבנק את הזיכיון על גביית המסים.

עם הזמן התפתח הבנק וקיבל גם פיקדונות מסוחרים ואפילו גייס הון מהציבור כנגד הנפקת מניות, מהראשונות בהיסטוריה. הכספים ניתנו כאשראי לסוחרים ולמימון מסעות גילוי בעולם החדש.

אחד מלקוחותיו הידועים יותר של הבנק היה בן גנואה, אחד כריסטופר קולומבוס, אשר מכתבו המקורי לבקשת אשראי מתאריך אפריל 1502 הוצע למכירה פומבית בניו יורק בסוף המאה ה-19. מחירו, אגב, היה 2,000 דולר.

אף שבני אדם הבינו לאורך כל אלפי שנות ההיסטוריה, ממש עד 2008, כי כנגד הלוואה יש לשלם למלווה, הבסיס הרעיוני לקונספט, ומכאן שיעור הריבית ותפקידה, לא נולדו אלא בשלהי המאה ה-19.

היקף חוב עולמי

שר האוצר שהצדיק את תשלום הריבית

הוגה הרעיון היה עורך דין, כלכלן ושר האוצר של הקיסרות האוסטרו-הונגרית, אויגן פון בהם-באוורק (1850-1914).

פון בהם-באוורק טען, כי בעיקרון אנשים מעדיפים לחוות הנאה מוקדם יותר מאשר מאוחר. לשם הדוגמה, שיט בקריביים היום עדיף על שיט בעוד עשרים שנה. הסיבות ברורות ורבות, ובראשן העובדה כי כבני תמותה אפשר שהעתיד לא יגיע. דחיית הסיפוק של השימוש בכסף היום נעשית אפוא תמורת האמונה כי ההמתנה לעתיד תביא בסופו של דבר לעושר גדול יותר. התשלום עבור הדחייה הזו של הסיפוק המיידי ורמת הרגישות שלה הוא הריבית ושיעורה.

בחברה אשר בה רגישות גבוהה לדחיית הסיפוק, למשל שאין בה הרבה הון שאינו נדרש לצורכי הקיום המיידיים, מחיר ההון יהיה גבוה, כמו גם זמינותו הנמוכה. לעומת זאת, בחברה שבה הצטבר עושר רב ורבים מוכנים ויכולים לדחות את הסיפוק של השימוש בהון היום, מחיר ההון יהיה נמוך, וזמינותו גבוהה.

מכאן, שבחברה הבנויה על כסף אמיתי, המבטא עושר שנחסך, ולא פייק כסף, קרי אשראי המיוצר מן האוויר, הגידול בעושר, קרי בחיסכון, מנמיך את שיעור הריבית ומגדיל את זמינותו של ההון, וממילא את הסיכוי לצמיחה נוספת וגדולה יותר בעתיד.

כמה עבר העולם מאמת בסיסית זו שהובנה כבר לפני 100 שנה ויותר, וכמה הוא עומד היום על הראש, ניתן לראות במאמר של חתן פרס נובל לכלכלה, פרופ' פול קרוגמן ב"ניו יורק טיימס" בחודש שעבר, המסביר כי "לעולם יש בעיה גרמנית... לגרמנים יש אובססיה לחוב (לא מוכנים לקחת בלי סוף ממנו), והם חוסכים יותר מדי".

אך לריבית תפקיד נוסף, משלים, לדברי פון בהם-באוורק. הריבית היא ביטוי של הזמן בעולם הממשי של הכסף. הזמן הוא המוצר האמיתי שבמחסור, יותר מכל מוצר אחר. והוא גם זה שלו הביקוש הגדול ביותר. בזכות הריבית ובאמצעותה אפשר להעביר את העושר על ציר הזמן. אפשר לשלם ריבית ולקחת הלוואה, או במילים אחרות להביא להווה את עושר העתיד, קרי עושר שצריך להרוויחו מופיע עתה בדמות הלוואה שתיפרע מעושר עתידי זה. והיפוכו אצל המלווה, המשנע את עושר ההווה לעתיד.

בספרו "ההיסטוריה של שערי הריבית" סוקר הכותב סידני הומר 5,000 שנה של היסטוריה אנושית ושערי ריבית. אף לא פעם אחת בחמשת אלפים שנות היסטוריה מוניטרית הנסקרים בספר נמצא מקרה של ריבית שלילית, כלומר מצב שבו הלווה מקבל תשלום עבור הזכות להשתמש (להשתמש, ולא לשמור) בכספו של המלווה.

התופעה הזו שכאמור אין לה תקדים היסטורי, מעוררת השתאות ואימה, ובצדק. ריבית היא ה"חום" של הכלכלה, וכמו בכל גוף חי "חום שלילי" הוא אינדיקציה לבעיות בריאותיות קשות מאוד. כפי שביטא זאת היטב לא מכבר במאמר ב"יאהו פייננס" טורסטן סלוק, כלכלן ראשי בדויטשה בנק: "זה באמת לא דבר רגיל וזה באמת משבש את המערכת הפיננסית העולמית. ריבית שלילית היא דבר ללא תקדים... זהו יקום מקביל. כל מה שלמדת על התנהגות אנושית ועל פיננסים, מתהפך, עומד על הראש".

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com בטוויטר: chanansteinhart