השלמת חקיקת החוק לצמצום עילת הסבירות בכנסת ביום ב' עצרה באחת את המומנטום החיובי שממנו נהנתה בורסת ת"א מתחילת החודש. ביממה שאחרי, גופים בינלאומיים גדולים פרסמו תחזיות מעודכנות והביעו חשש מהעתיד לבוא.

● מודי'ס: קיים סיכון משמעותי להשלכות שליליות על כלכלת ישראל

● כל מה שרציתם לדעת על החוק שמטלטל את המדינה | המשרוקית של גלובס

● לקראת סיום העלאת הריבית: אפיק האג"ח הדולריות אטרקטיבי

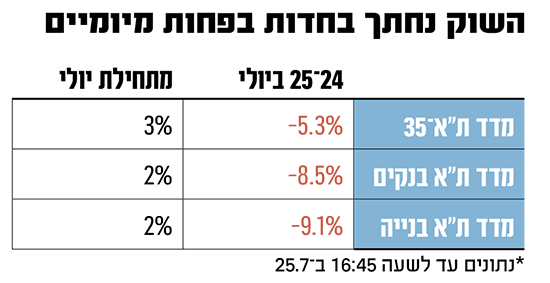

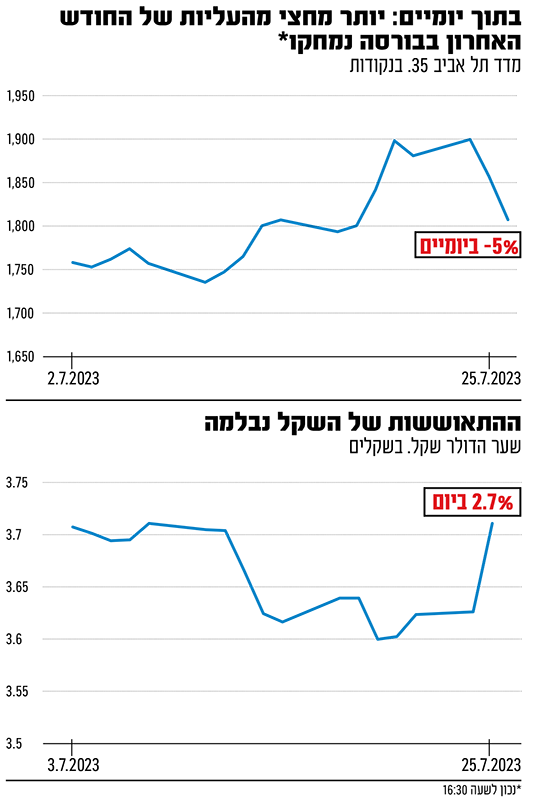

אכזבת המשקיעים שקיוו לפשרה של הרגע האחרון הובילה לירידה דו-יומית של יותר מ-5% במדד הדגל ת"א-35 - יותר ממחצית מהתשואה החיובית שצבר בחודש יולי.

מדדי מניות הבנקים והבנייה הובילו את הירידות ומחקו כ-8% ביומיים.

ירידות נרשמו גם במדדי האג"ח הממשלתיות והקונצרניות, לצד עלייה חדה שנרשמה בשער הדולר מול השקל, לרמה של מעל 3.7 שקלים.

פנינו לשורה של גורמים בשוק בניסיון להבין כיצד הם מנתחים את האירועים ומה הם ממליצים למשקיעים?

יניב פגוט, מנהל מחלקת המסחר, נגזרים ומדדים בבורסה בת"א, טוען כי "הנושא המרכזי שהמשקיעים מחכים לו זה הידברות ופשרה. עד שהדבר הזה לא קורה, ביצועי השוק לא טובים. זאת למרות המחירים המצוינים של המניות והסיפורים היפים של הכלכלה הישראלית. הפסימיות כרגע כובשת את הבורסה בתל אביב״.

"יחד עם זאת, חשוב לזכור שבכמה החלטות של פוליטיקאים אפשר לשנות את המציאות מקצה לקצה. כך שעבור המשקיעים, הניסיון לתזמן את השוק ולמצוא את נקודת השפל קשה מאוד. הרי אף אחד לא ישלח לנו מסרון להגיד שמשהו כזה קורה. אלה התפתחויות (במישור הפוליטי, ח' ש') שמתרחשות מהר".

פגוט הוסיף: "זו גם ההזדמנות להגיד לממשלה שאם היא לא מצליחה לפתור את הפלונטר הפוליטי מול האופוזיציה, לפחות שתקבל החלטה כלכלית משמעותית. אי אפשר לבוא לציבור בטענות - הוא מבוהל ואין לו הכלים לתמחר את הסיכון הזה. ועדיין, בסופו של דבר, טבעם של משברים להיפתר. גם במהלך הקורונה דיברו על סוף העולם, וכך גם במשברים קודמים. מה שאנחנו רואים נכון לרגע זה שהשוק מצביע במקלדת, ואומר כי מה שהיה השבוע רע לכלכלה".

יניב פגוט, סמנכ''ל בורסת תל אביב / צילום: סיון פרג'

"פרמיית אי-ודאות על הבורסה וגם על השקל"

אורי גרינפלד, האסטרטג הראשי של פסגות, העריך בשיחה עם גלובס כי "האי-ודאות באשר להתקדמות הרפורמה המשפטית מייצרת פרמיית חוסר ודאות גם על הבורסה וגם על שער השקל-דולר, והמשקיעים לוקחים את חוסר הוודאות הזה כסוג של תוספת סיכון.

"התשובה לשאלה לאן אנחנו הולכים מכאן תלויה באופן שבו יימשכו הליכי החקיקה של הרפורמה המשפטית. ככל שקידומה יימשך, זה יוביל להמשך הירידות בשוק המניות, בעוד שעצירה שלהם עשויה להוביל לעליות".

מה תחזיתך בגזרת השקל-דולר?

"זה בגדול אותו הדבר. שוק המט"ח מגלם את החששות מפגיעה למשל בענף ההייטק, או חשש מהסטת כספים של הציבור לחו"ל. ככל שמתקדם הליך החקיקה, השקל מפוחת. מעבר לזה, כשהשקל עובר פיחות הלחצים האינפלציונים מתגברים ואז היכולת של בנק ישראל לעצור את העלאות הריבית נפגעת.

"לכן כל זה משפיע על שוק האג"ח (עליית תשואות, ח' ש'), וזה משפיע על הריביות שבהן ניתנות המשכנתאות. כלומר, בכל הנוגע לשוק המטבעות, יש כאן 'מעגל שני', שמגיע גם למאקרו-כלכלה וכולל בסופו של דבר פגיעה בכל אחד מאיתנו".

אילו סקטורים רגישים יותר למתרחש?

"ראינו את מחירי איגרות החוב יורדים בשוק, מצב שמוביל לעליה בתשואות האג"ח. זה משפיע יותר על סקטור הנדל"ן, משום שכלווה גדול הוא מאוד רגיש לגובה הריבית.

"רגישות אחרת היא זו של חברות הנדל"ן המניב למצב ענף הטכנולוגיה (חברות ההייטק שוכרות מהן משרדים, ח' ש'). ראינו ביום שני שמניות סקטור הנדל"ן ירדו יותר מתחומים אחרים.

"ענף אחר שרגיש הוא הבנקים, שמניותיהם מושפעות מגורמים שונים, ובהם שערי החליפין ומצב הפעילות הכלכלית במשק".

אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות / צילום: רמי זרנגר

"להתגונן מתנודתיות חריגה בטווח הקצר"

בקרב מנהלי ההשקעות הבכירים יש מי שסבורים שצריך לנהוג כעת באסטרטגיות מורכבות בכל הנוגע לניהול תיק ההשקעות. לדברי טמיר שפירא, מנכ"ל חברת קרנות הנאמנות איילים, "האירועים האחרונים שחווינו בארץ מחדדים את ההבנה של המשקיעים כי יש להבחין בין ההערכות האסטרטגיות ארוכות-הטווח שלהם לגבי הכלכלה ונתוני המאקרו החיוביים בישראל, ובין הפעולות הטקטיות שיש לבצע בתיקי ההשקעות בטווח הקצר כדי להימנע מתנודתיות יתר".

איך עושים אבחנה כזאת?

"בעזרת ניהול סיכונים אופטימלי תוך שימת דגש על פיזור גיאוגרפי, סקטוריאלי ומטבעי בתיקי ההשקעות. בטווח הקצר, עשויה להיות תנודתיות חריגה בשוק המניות והאג"ח בארץ וגם בשוק המט"ח. כמענה לכך ברמה הטקטית ניתן להגדיל את פיזור החשיפה הגיאוגרפית גם לשווקים בחו"ל עם דגש על השוק האמריקאי. בנוסף, חשיפה דולרית של 15%-20% תקטין גם היא את סטיות התקן בתיקי ההשקעות שכן הקורלציה של שער הדולר-שקל אל מול שוק המניות בארץ בדרך כלל הפוכה".

וכיצד לנהוג לפרקי זמן ארוכים יותר?

"בטווח הבינוני-ארוך, הראייה ההשקעתית תושפע יותר מנתוני המאקרו ומחוסנה של כלכלת ישראל. במבט קדימה, בהחלט ניתן להתרשם שכלכלת ישראל עשויה להמשיך ולבלוט לטובה ביחס לשאר מדינות העולם המפותחות. האינפלציה בארץ נמוכה מאשר במדינות העולם, והתמתנות נוספת שלה תביא לדיבורים על הורדת ריבית, אשר יתמכו בכלכלה".

טמיר שפירא, מנכ''ל איילים קרנות נאמנות / צילום: יח''צ

לדברי שפירא, למרות הטלטלות הנוכחיות, הראייה קדימה של הכלכלה הישראלית עדיין חיובית. "צמיחת התוצר בישראל הינה מהמובילות מבין המדינות המפותחות וזאת בהובלת ההייטק הישראלי והפיכתה של מדינת ישראל ליצואנית גז ועצמאית אנרגטית".

שפירא מוסיף, כי "הגירעון הפיסקאלי מצטמצם, התעסוקה גבוהה והמכפיל הדמוגרפי מראה - לפי התחזית של הלשכה המרכזית לסטטיסטיקה - שבעוד כעשור תעמוד אוכלוסיית ישראל על כ-12 מיליון תושבים, קרי תוספת של כ-2.5 מיליון איש. לשם ההמחשה, מדובר בתוספת של יותר מארבע ערים עם כמות תושבים כמו של תל אביב בכל אחת מהן.

"כל אלה עשויים לתת רוח גבית לשווקים ולדחוף אותם מעלה. בראייה קדימה, ניתן לנצל בתקופה זו הזדמנויות השקעה נדירות, שלא היו קיימות בשנים עברו, במניות ובאיגרות חוב של חברות איכותיות עם פעילות עסקית מצוינת, שמחירן ירד יחד עם כל השוק בצורה רוחבית, ושנסחרות כעת במחירים אטרקטיביים".

חשש לדירוג האשראי של ישראל

פגוט מהבורסה מזכיר כי ברקע יש גם החלטות עתידיות של חברות הדירוג והשלכותיהן על שוק האג"ח. החשש הוא לדירוג האשראי של ישראל, כפי שעלה בסקירות של סוכנויות הדירוג מוקדם יותר השנה, כחלק מהשפעה של החקיקה. דירוג האשראי של ישראל כיום הוא "יציב" בדרגת A1, על ידי סוכנות מודי'ס, ודירוג A+ על ידי פיץ'.

בתוך כך, פורסמו אתמול מספר סקירות בינלאומיות הנוגעות לכלכלת ישראל.

ישנן ספקולציות רבות לגבי מה שעתיד להתרחש עכשיו", נכתב בהערה למשקיעים שנכתבה על ידי כלכלני סיטי בנק. "עכשיו, כשהממשלה חיזקה את היכולת שלה להתעלם מפסיקות של בג"ץ כלפי מעשיה, נראה שהמצב נהיה מסובך יותר ומסוכן יותר".

ההערה מונה מספר סיבות לכך שהמצב הולך להיות בעייתי בעתיד הקרוב: ראשית, מציינים בבנק, "כבר כעת הוגש ערעור לבג"ץ בנושא החוק, כך שאם בית המשפט יחליט לקבל את העתירה והממשלה לא תקבל את התערבותו בעניין, אנו עלולים למצוא את עצמנו במשבר חוקתי".

בהערה הם מציינים שלמרות הסיכון למשבר חוקתי, סביר שבית המשפט לא יתערב בהחלטת הכנסת, מכיוון שמדובר בתיקון לחוק יסוד.

נוסף על כך, הכלכלנים מציינים שהיועצת המשפטית לממשלה, עו"ד גלי בהרב-מיארה, נמצאת בעין הסערה, כאשר חברי קואליציה קוראים לפטרה בטענה שהיא חוסמת את פעולותיה של הממשלה.

"פיטורי היועמ"שית יכולים להסיר עוד מכשול עבור הממשלה", נכתב בהערה למשקיעים, "אך גם מהלך זה נחשב מסוכן בכך שהוא יגרום לתגובות חזקות מהשווקים וגם תגובות מחו"ל, במיוחד מחברות דירוג האשראי".

מורגן סטנלי: חשש לפגיעה בצמיחה

גם מורגן סטנלי, אחד מבנקי ההשקעות הגדולים בעולם, פרסם דוח המלצות על ישראל, ובו ציין כי "האירועים האחרונים מובילים להמשך חוסר הוודאות בשוק ההון הישראלי, לגידול בפרמיית הסיכון ולהיחלשות בשווי המטבע".

בבנק אומרים שמצב זה מוביל בדרך כלל לפיחות בצמיחה של המדינה ולעלייה באינפלציה.

בשל המצב, האנליסטים במורגן סטנלי מורידים את המלצתם להשקיע בישראל. יתרה מכך, הניתוח של מורגן סטנלי מציב את האשראי של ישראל בעמדה שלילית.

בתחזית השלילית מעריכים האנליסטים בבנק כי הצמיחה בשנה הבאה תידרדר ל-1.6% בלבד. ריבית בנק ישראל, הם צופים, תגיע עד ל-6.25% אם הסיכונים יתממשו.

שחר כהן, מנכ"ל ומייסד לוסיד קפיטל, אמר לגלובס כי "מורגן סטנלי לא מחכים למודי'ס ומורידים את דירוג החוב של ישראל. במקביל, תשואות האג"ח של ישראל ל-10 שנים עולות מ-3.6% ל-3.9%.

"המשמעות היא ששיעור הריבית שבה ממשלת ישראל, הבנקים והפירמות העסקיות מגייסות כסף, התייקר ב-10% 'בזכות' מהלכי הממשלה".

סוכנות הדירוג מודי'ס הוציאה אף היא דוח חריג בו נכתב כי החקיקה עלולה להחליש מהותית את עצמאות מערכת המשפט, ההייטק מתחיל להתנתק מהמגמות העולמיות ו"מוסדות הממשלה הפכו לצפויים פחות". הדוח אמנם לא כולל צעדים מעשיים כמו הורדת דירוג, אך מנמק מדוע הורידה הסוכנות בעבר את אופק הדירוג ומזהיר כי חלק מחששותיה "מתחילים להתממש".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.