הריבית הגבוהה במשק דוחפת יזמי נדל"ן מקומיים לגיוסי חוב בבורסה בתל אביב. לא פחות מארבע חברות חדשות הגישו בימים האחרונים טיוטות תשקיפים לקראת גיוס של מאות מיליוני שקלים בהנפקות אג"ח, ונראה כי מדובר בגל שעשוי להתעצם. על-פי רוב מתכוונים אותם קבלנים להחליף באמצעות כספי הגיוס אשראי יקר שאותו נטלו בין היתר מגופים חוץ-בנקאיים. בחלק מהמקרים מדובר בפירעון של אשראי שהעמידו בעלי החברות עצמם.

● הסיכון עלה, אבל גם המחיר: מה מפספסים משקיעי האג"ח של חברות הבנייה

● הנתונים נחשפים: כמה מרוויחות יבואניות הרכב הגדולות בכל עסקה?

● הוויתור על המבצעים הגדולים השתלם: חברות האופנה רושמות נסיקה ברווחים

ברקע, גדל בתקופה האחרונה התיאבון של המשקיעים לאג"ח קונצרניות (חברות), הנחשבות למסוכנות יותר מאג"ח ממשלתיות. מנתונים שהציג גלובס השבוע עלה כי כפועל יוצא של הגידול בתיאבון לסיכון, שיעורן של אג"ח הזבל (חוב הנסחר בתשואה דו-ספרתית) מסך החוב הקונצרני בבורסה בתל אביב ירד לשפל כ-1%. זאת לעומת 5% מכלל החוב ערב פרוץ המלחמה באוקטובר האחרון.

המשמעות מבחינת יזמי הבנייה היא שניתן לגייס כיום בבורסה חוב בריבית חד-ספרתית, תוך מתן שיעבודים לנושים, באופן שיקל על מימון העסקים שלהם, יעביר אותם את התקופה המאתגרת, ואולי בעתיד אף יסלול את דרכן להנפקת מניות, בדומה למהלך הדו שלבי (קודם הנפקת אג"ח ולאחר מכן IPO) שביצעו יזמיות הבנייה למגורים עמרם אברהם, אפי נדל"ן ואב-גד.

חתם ותיק יודע לספר כי "יש עוד חברות בקנה, והסיבה היא ששוק האג"ח מצוין. בישראל יש גיוסים של כ-90 מיליארד שקל באג"ח חברות מדי שנה, אז כמעט כולם מוצאים את מקומם ומצליחים לגייס. הקבלנים מזהים את זה ומצטרפים לבורסה. חלקם חושב בעתיד גם על מכירת מניות, משום שברגע שאתה חברת אג"ח, תוך חודש-חודשיים אתה כבר יכול להפוך גם לחברה ציבורית רגילה".

לדברי אותו גורם, הגיוסים האלה משתלמים לקבלנים. "הם מסוגלים לגייס סדרה קטנה של 100 מיליון שקל ומעלה, בריבית של 8%, ויש להוסיף את עלויות החזקת חברה ציבורית שמוערכות ב-1.2 מיליון שקל בשנה - כלומר עוד כ-1.2% תוספת לריבית", הוא מסביר. "ועדיין זה גיוס שעולה להם פחות מ-10% בשנה, ומשחרר אותם מהלוואות באשראי חוץ-בנקאי, שם הריבית יכולה לנוע בין 14% ל-16% ואף צפונה. כך שזה משתלם להם".

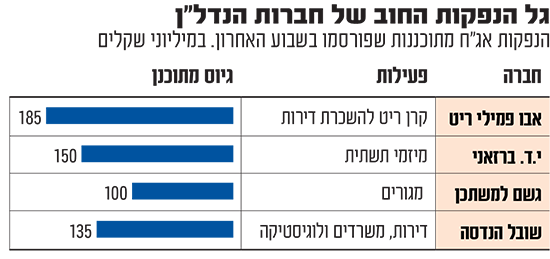

ארבע החברות היזמיות שנמצאות כיום בהליכים של גיוס אג"ח ראשון הן: אבו פמילי ריט, של היזם האשדודי צחי אבו (השולט גם על חברת המרכזים המסחריים הבורסאית ארי נדל"ן), אשר קונה דירות מגורים לצורך השכרה לטווח ארוך; י.ד ברזאני של יוסף ברזאני ודיין בר, המבצעת פרויקטי תשתית מגוונים כגון סלילת כבישים, מקימה אלפי יחידות דיור ומחזיקה בנכסים מניבים; חברת גשם למשתכן של שמגר ואקנין ויוסף מזרחי שיוזמת הקמת דירות בפרויקטי מחיר למשתכן; ושובל הנדסה של משה מילר שבונה דירות, וגם משרדים ומבני לוגיסטיקה.

הצצה לטיוטות התשקיף של החברות הללו מגלה כי הריביות שנטלו בחלק מהמקרים, למשל כהשלמה להון עצמי (מזנין), נושאות ריביות גבוהות למדי. כך חברת שובל הנדסה נטלה הלוואת מזנין בסך 15 מיליון שקל לצורך הפרויקט ביקנעם בריבית פריים פלוס 5.5%, כלומר בשיעור דו-ספרתי של 11.5%. הגיוס עשוי להוזיל את הוצאות המימון של שובל הנדסה, שמקווה לגייס חוב שקלי (לא צמוד) בריבית של עד 7.9%.

גם גשם למשתכן נטלה הלוואות מזנין בריבית דו-ספרתית, בין היתר בפרויקט קריית האומנים קריית מוצקין שעבורו לקחה שתי מסגרות אשראי של כ-38 מיליון שקל בשיעורי ריבית שבין 10%-13%. החברה מקווה לגייס בבורסה חוב בריבית שקלית (לא צמודה) של עד 8.5%.

ברזאני: בונוס חריג לבעלים בגין ההנפקה

בכוונת קרן הריט אבו פמילי לגייס 185 מיליון שקל, כאשר ייעוד התמורה הוא בין היתר לפרוע הלוואות בנקאיות בסכום של עד 75 מיליון שקל על מקבץ דירות בחיפה שמושכר במלואו. סכום נוסף של עד 30 מיליון שקל ישמש לפירעון הלוואה שהעמיד בנק לרכישת דירות במגדל בן 23 קומות שבונה קבוצת יחיאל אבו (אביו של צחי אבו) באשדוד. סכום נוסף של 42 מיליון שקל ישמש לפירעון תשלום על רכישת דירות ב"מגדל פמילי" שמוקם (על-ידי גורם שלא קשור למשפחה) באשדוד. הפרויקטים מיועדים כאמור להשכרה ארוכת-טווח.

י.ד ברזאני היא חברה ותיקה (נוסדה ב-1991) שהחלה את פעילותה בתחום התשתיות, ועסקה בפרויקטים כגון סלילת כבישים ועבודות פיתוח מורכבות. כיום היא מחזיקה בפרויקטים בשלבי הקמה שונים לבניית מעל ל-6,300 דירות ברחבי הארץ, לצד החזקות במספר נכסים מניבים. ברזאני מתכננת לגייס 150 מיליון שקל באג"ח, כמחצית מהסכום (70 מיליון שקל) ישמש כהון עצמי לפרויקטים שהיא מקימה ברמלה ובאלעד.

ברזאני מציינת גם כי בכוונתה לחלק דיבידנד של 40 מיליון שקל שבאמצעותו יפרעו הבעלים, בין היתר, הלוואות שהעמידה להם החברה בסכום של כ-27 מיליון שקל. בנוסף, יוסף ברזאני יהיה זכאי לבונוס חד-פעמי "בגין תרומתו להליך ההנפקה" בגובה של 10 מיליון שקל. התשקיף מלמד גם כי אחותם של בעלי השליטה מועסקת בשכר של 19 אלף שקל בחודש, וזכאית לבונוס שנתי של 80 אלף שקל. אביהם של בעלי השליטה, אחד ממייסדי החברה, מועסק כיועץ בשכר של 33 אלף שקל בחודש.

גשם של פירעונות לגופים חוץ-בנקאיים

במקרה של גשם למשתכן, מתכננת החברה לפרוע הלוואות בסכום של 70 מיליון שקל, שמהווים את עיקר הסכום שהיא מבקשת לגייס (100 מיליון שקל). מתוך הסכום המדובר, 18 מיליון שקל ישמשו לפירעון הלוואת מזנין שהעמיד תאגיד אשראי חוץ-בנקאי בפרויקט מסחרי בשם סקוור בקריית מוצקין, שהעודפים בו ישועבדו למחזיקי האג"ח. עוד 4 מיליון שקל ישמשו לפירעון חוב אחר לתאגיד אשראי חוץ-בנקאי, בפרויקט בדימונה.

בנוסף לכך ישמש סכום של 48 מיליון שקל לפרוע הלוואות שקיבלה גשם מקרן ההשקעות האלטרנטיביות וולת'סטון של ירון פיטארו ובעלי סוכנות התכנון הפיננסי נטו.

שובל הנדסה, הבונה כאמור מגוון של פרויקטים, לא רק למגורים אלא גם בתחום המסחר, המשרדים והלוגיסטיקה, מחזיקה בצבר לבניית 5,100 יחידות דיור, שמתוכן היא בונה או תתחיל לבנות (עד 2026) כ-2,300 דירות. החברה מגייסת סכום של 135 מיליון שקל באג"ח, ובדומה ליזמים האחרים גם כאן הבעלים (המשמש כמנכ"ל), משה מילר, מתכנן לפרוע הלוואות בסכום של 95 מיליון שקל.

מתוך הסכום שמיועד לפירעון ההלוואות, סך של כ-25 מיליון שקל שקל מיועד לפירעון אשראי שניטל ממלווים חוץ-בנקאיים, עוד 7.8 מיליון שקל ישמשו לפירעון הלוואת מזנין בפרויקט בשכונת רמות בירושלים וכן 17 מיליון שקל לפירעון הלוואות שהועמדו "לצורך שאינו ספציפי". יתרת התמורה אמורה לשמש כהון עצמי לכניסה לפרויקטים בעכו ובירושלים, ובנוסף מתכננת החברה לחלק דיבידנד של 12 מיליון שקל לבעלים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.