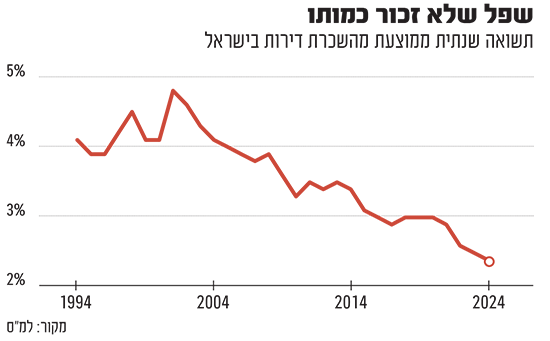

זוכרים את הימים שבהם דירה בישראל הניבה תשואה של כ־3%? בלא מעט מסמכים, כולל ממשלתיים, מצוין השיעור 3% כנקודת מוצא לדיונים על תחום השכירות - כך למשל בדיונים על תמרוץ יזמים להיכנס לתחום השכירות ארוכת־הטווח.

● דירה ממוצעת ב-2.3 מיליון שקל: הנתון שמסביר את עומק המשבר בשוק הדיור

● ותודה למבצעים בשוק הדיור: המשכנתאות זינקו ביולי לשיא של שנתיים

● תל אביב חזרה ובגדול: מה קרה בשוק הדירות החדשות והישנות במחצית הראשונה?

אבל מהנתונים שפרסמה הלשכה המרכזית לסטטיסטיקה (למ"ס) בשבוע שעבר עולה שהשוק הישראלי מתקרב במהירות לתשואה שנתית של 2%. וזה הופך את החיים של כל העוסקים בתחום לקשים ומאתגרים יותר.

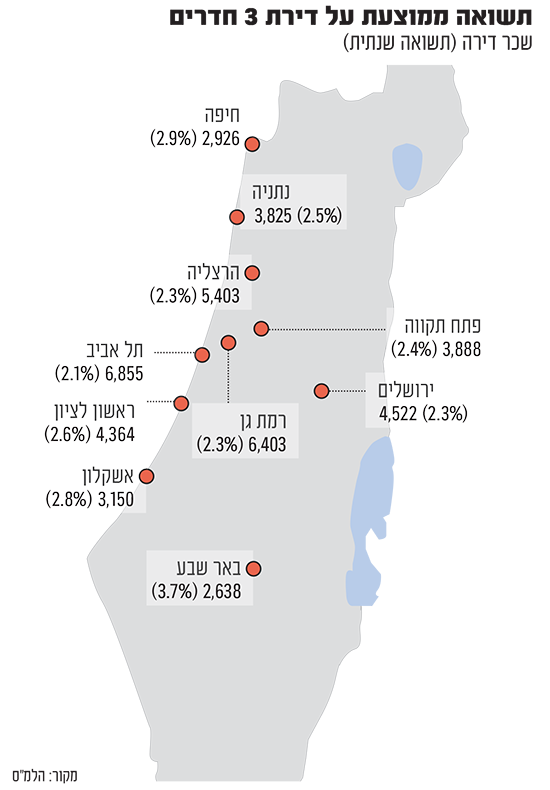

על פי הלמ"ס, מחיר דירה ממוצעת שנרכשה ברבעון הקודם הגיע ל־2.33 מיליון שקל, ואילו שכר הדירה הגיע ל־4,677 שקל בחודש. ביחד זה יוצר תשואה שנתית ממוצעת של 2.4%. מחוז הדרום הוא המחוז שמציע למשקיעים את התשואה הגבוהה ביותר, שמגיעה ל־2.6%; במחוז הצפון התשואה מגיעה ל־2.4%, בחיפה ל־2.2%, ובמחוזות תל אביב, המרכז וירושלים ל־2.1%. נציין כי מחיר דירה מושכרת מול מחיר דירה נמכרת גוזר תשואה בהנחה שמדובר באותן דירות, אבל בישראל במיוחד שוק הדירות המושכרות מאוד מוטה לדירות ישנות יותר - אבל אלו הנתונים שיש בנמצא.

ההיסטוריה: תרחיש לא דמיוני של ירידת מחירים

מדובר בתשואות שאין זכורות כמותן 30 שנה לפחות, מאז המדידות הראשונות של הלמ"ס את שוק הדירות (מחירי קנייה ושכירות). המדידה הראשונה, שנערכה ב־1994 למחירי הדירות ושכר הדירה (בעשור שלפני כן נמדדו רק מחירי הדירות), עלתה, כי התשואה שהפיקו משקיעים דאז מרכישת דירה הגיעה לממוצע של 4.1%.

התשואה נשארה בסדר גודל כזה עד לסוף אותו עשור, אך בתחילת שנות ה־2000 התחוללה בשוק דרמה אמיתית, שעה שמחירי הדירות החלו לצנוח, תרחיש שנראה כיום לרבים דמיוני, ואילו מחירי השכירות עלו במהירות. התשואה השנתית הממוצעת בישראל קפצה לרמה ממוצעת של עד 4.8%, שאף היא נראית כיום לקוחה מסרט. המשבר דאז הגיע לרמות כאלה, שבתל אביב שוכרי דירות החזירו לבעלי הדירות את המפתחות והודיעו שהם עוזבים באופן מיידי.

מה קרה? הסיבות לכך מגוונות ואינן קשורות רק לירידה במחירי הדיור. אחת מהבעיות המרכזיות של אותו שוק תנודתי, הייתה הצמדתו לשער הדולר, שבאותם ימים עלה במידה ניכרת.

בהמשך אותו עשור הנדל"ן התנתק מהדולר, ובהדרגה, מחירי השכירות ירדו, והתשואות שבו לאזור ה־4%, בפעם האחרונה, לפחות עד עכשיו. מאז סוף אותו עשור שבו מחירי הדירות החלו לעלות במהירות - התשואות ירדו מרף ה־4%. בתחילת העשור הקודם הן ירדו לרמות של 3.5%, ולאחר מכן הוסיפו עוד לרדת עד שב־2016 התייצבו (ולא לזמן רב) על 3% תשואה, שלאורך השנים האחרונות הייתה מעין הנחת יסוד של העוסקים בתחום.

ואולם כפי שכתבנו בפתיח - השוק מזמן כבר לא שם. לפני שנתיים התשואה השנתית הגיעה לכ־2.6%, בשנה שעברה היא ירדה ל־2.5%, ועכשיו היא ב־2.4%. מחירי הדירות בשיא היסטורי, ואילו התשואות - בשפל.

למעשה, קשה למצוא דירות סטנדרטיות בערים הגדולות שיכולות להניב לבעליהן תשואות שחוצות את הרף של 3%. בין הנכסים הללו נמצאות דירות 1־2 חדרים בחיפה ובאשקלון ודירות בבאר שבע.

התוצאה: משקיעי התשואה ייעלמו מהשוק

האם ענף ההשקעות בדירות גוסס? ראשית, במיוחד במצב שבו הריביות מוסיפות להיות גבוהות, האטרקטיביות של הענף הזה נמצאת בירידה, ולא סתם ייזום פרויקטים לשכירות ארוכת־טווח נתקע בשנתיים האחרונות ומספר הפרויקטים החדשים שמוקמים במסגרת זו פחת מאוד.

משרד השיכון אמור לגבש תוכנית אסטרטגית לעידוד ולתמרוץ יזמים לשוב אל התחום הזה, ואולם עם תשואות כה נמוכות, ההטבות שהמדינה תצטרך לפזר על יזמי הנדל"ן יהיו חייבות להיות נדיבות במיוחד, מה שלא בטוח שאפשרי בימים אלה.

כל זה מחזיר את הכדור אל המשקיעים הפרטיים, וכאן טוענים שלושה מלווי משקיעים שעמם שוחחנו, כי אי אפשר לומר שהענף הזה גוסס, אך כן ניתן לקבוע שהוא עובר שינויים חדים, שמחייבים את המשקיעים לשנות גישה במהירות.

"משקיעי הנדל"ן נחלקים בין משקיעי תשואה, שבוחנים את ההכנסות שלהם משכירות, לעומת עלויות המימון שנדרשות מהם ולעומת השקעות אלטרנטיביות, לבין אלה שמסתכלים על עליות המחירים כעל מקור הרווח העיקרי שלהם", אומר נחי פינקלשטיין. "לפי המצב היום - סוג המשקיעים הראשון עתיד לדעתי לצאת מהשוק".

נחי פינקלשטיין / צילום: תמונה פרטית

"הדבר היחיד שמחזיק היום את עולם השקעות הנדל"ן זה עליות הערך", אומר צחי קווטינסקי. "הרי אם מסתכלים על תשואות אין סיבה לקנות נדל"ן. תעשה השוואה של תשואה מדירה, לתשואה שתקבל מסתם פיקדון בבנק, בריביות הנהוגות היום, והנדל"ן יפסיד".

"אני מכיר היטב את סיפור ה־2% תשואה. אני עובד בעיקר בגוש דן ובמרכז הארץ, ומתמודד עם הנושא הזה כבר כמה שנים", מספר שחר לרום ומדגים: "לפני ארבע-חמש שנים היינו משקיעים בדירות בבת ים ובחולון, שם מחירי דירות 3 חדרים הגיעו ל־1.2־1.4 מיליון שקל. בשנים האחרונות הם קפצו לרמות של 1.6 מיליון שקל ומעלה, והתשואות ירדו לרמות של 2%־2.5%.

"בשלב זה עברתי לאזור רמלה־לוד, שבהן הנכסים הללו נמכרים ברמות של 1־1.4 מיליון שקל והתשואה עדיין מגיעה ל־3%. אז אחת מהדרכים להתמודד עם המצב הזה היא להתרחק למעגל השלישי מתל אביב".

שחר לרום / צילום: איל יצהר

גם בעניין זה חווה עולם ההשקעות שינויים מפליגים. אכן, במקומות פחות מבוקשים התשואה עדיין עולה על 3%, אך אם בעבר ההפרשים בין רמות התשואה בין המרכז לפריפריה יכלו להגיע ל־50% (בבאר שבע תשואות יכלו להגיע לפני 20 שנה ויותר לרמות של 6%־8%, למשל) היום המרווחים הצטמצמו מאוד, ורוב הנכסים, כולל בערים גדולות בצפון ובדרום משיאים תשואות שבין 2% ל־3%, כך שלרום אומר שלחפש נכס עם במעגל השלישי שנושא תשואה גבוהה יחסית - זה לא מספיק. צריך למצוא לנכס הזה אופק.

העתיד: כבר לא מספיק לחפש בפריפריה

המשותף בין כל מה שמלווי המשקיעים אומרים הוא שמשקיע של אמצע העשור השלישי של המאה ה־21 אינו יכול להסתפק בדירה זולה בפריפריה כמו דורות משקיעים מהעבר.

"הכסף הגדול היום לא נמצא בתשואות השוטפות, אלא בשבח, וכאן אני מדבר בעיקר על התחדשות עירונית. העבודה בסוג זה של השקעות מחייבת אותך לאתר את הפרויקטים בשלבים המוקדמים שלהם וללוות אותם 5־10 שנים עד למימוש ההתחדשות", אומר לרום.

"אני חוזר עכשיו מדירה בשכונת שפרינצק בחיפה, שעולה 1.03 מיליון שקל ונושאת שכר דירה של 3,500 שקל, שביחד יוצרים תשואה של 4%, שהיא תשואה יפה מאוד לימים האלה. אז עד כאן - לא רע. אבל העיקר עוד לפנינו: כי הדירה הזו נמצאת במתחם שצפוי לעבור התחדשות עירונית, ואז ההשקעה הזו תהיה כדאית בהרבה", מדגים קווטינסקי.

צחי קווטינסקי / צילום: כדיה לוי

בטירת הכרמל הוא איתר דירה במתחם שעומד לעבור הליך פינוי־בינוי וגם להיות על תוואי המטרונית. "הדירה עולה 1.2 מיליון שקל, בעוד שדירות חדשות של 4 חדרים עולות 2.1-2.2 מיליון שקל. הרוכש יצטרך לחכות כמה שנים, ולאחר מכן יחשב את התשואה שלו בעשרות אחוזים.

"יש שיטות נוספות: למשל שיפוץ והשבחת דירה קיימת ובכך להעלות את שוויה, או חלוקת דירה, שאינה תמיד חוקית. אלה פעולות נוספות של שבח. אבל הכסף הגדול, כפי שאני רואה אותו, טמון בהתחדשות העירונית, ושם צריך להשקיע עבודה מקצועית רבה, כדי לאתר את הנכס ולבחור את העיתוי הנכון לרכישת הדירה", אומר לרום.

ומה עם מי שמחפש השקעת נדל"ן "כמו פעם"? להחזיק דירה כמה שנים ולמכור?

לרום: "קהל המשקיעים השתנה בעשור האחרון וכבר לא ניתן להסתכל כמו פעם רק על התשואה השוטפת. דור המשקיעים הנוכחי מבינים שהתשואות נמצאות בירידה ועם הריבית שעלתה אתה מגיע למצב שבו אתה צריך להוסיף עוד 1,000־2,000 שקל בחודש מכספך הפרטי על שכר הדירה, כדי לשלם את המשכנתה".

פינקלשטיין: "אני מאמין שמשקיעים מהסוג הזה פוחתים, ובחלקם הגדול כבר עזבו את השוק, כי כמו שהיה בזמנו בענף קבוצות הרכישה, שכל אחד חשב שהוא יכול לארגן קבוצה כזו, ורק לאחר שאנשים חוו בצורה כואבת את הסיכונים שקיימים בתחום הזה, הם למדו שכדי לעסוק בנדל"ן אתה צריך להיות מקצוען.

"מי שיישארו בשוק יהיה המשקיעים המתוחכמים, שיהיו הרבה יותר סלקטיביים מפעם. פחות ירוצו למקומות כמו חריש ופחות לפרויקטים של מבצעי חבר, אלא אם יבדקו וימצאו שזה באמת כדאי עבורם. אני מאמין שאנשים ישובו לאזורי ביקוש במרכז הארץ, או למקומות שעומדים בפני פריצת דרך, כמו במקומות שונים בחיפה, או ביד אליהו בתל אביב. שם נוכל למצוא את המשקיעים החכמים. האחרים לא ישרדו את הריבית".

קווטינסקי: "משקיעים יהיו חייבים להיות הרבה יותר מקצועיים, ויצטרכו לערוך את כל הבדיקות בצורה הרצינית ביותר. אתן לך דוגמה: היום דבר ראשון שמתווכים מספרים לך על נכסים שמיועדים להשקעה זה שהם מיועדים לפינוי בינוי.

"אנחנו יודעים שבחלק גדול מהמקרים זה לא נכון. לפעמים הדיירים מעוניינים אבל בלי שיש גיבוי לזה, לפעמים יש תוכניות כלליות אבל המרחק עד לביצוע הוא גדול. המשקיע החדש יצטרך לשאוב את כל האינפורמציה, לאמת אותה ולאחר מכן לעשות לעצמו את החישובים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.