שורת תחזיות פסימיות על הכלכלה הישראלית התפרסמו בזמן האחרון. רק בשבוע שעבר היה זה בנק ישראל שצייר תמונה פסימית במיוחד, כשבין היתר הפחית את תחזית הצמיחה, העריך כי האינפלציה תישאר גבוהה, וכי הגירעון יעלה על תחזיות הבנק והאוצר. הנגיד, פרופ' אמיר ירון, אף אמר כי במידת הצורך העלאת ריבית היא תרחיש ריאלי, בזמן שבעולם המגמה הפוכה.

● תוכנית הגיבוי של משרד האוצר לקידום הגזירות

● פרשנות | הנגיד ממש לא רצה לומר את המשפט הזה, המציאות לא אפשרה לו לברוח

התחזית הפסימית לא הגיעה בחלל ריק. מודי'ס הפחיתה את הדירוג של ישראל בשתי רמות וחזתה שהכלכלה תתקשה להתאושש מהמלחמה, ו־S&P הפחיתה את הדירוג ברמה אחת וצופה 0% צמיחה השנה, המשקפת התכווצות ריאלית, לצד גירעון של 9% - הרבה מעל תחזיות האוצר (6.6%) ובנק ישראל (7.2%).

התחזיות הללו עולות בקנה אחד גם עם הצפי של גופים נוספים בישראל ובעולם. לרוב הפערים יהיו בין תחזיות פסימיות יותר לפסימיות פחות. יש לכך לא מעט סיבות, בהן הימשכות המלחמה מעבר לתרחישי הבסיס והתרחבותה ללבנון, העיכוב בסיוע האמריקאי, יחס החוב־תוצר העולה והגירעון התופח. בחברות הדירוג גם מטילים ספק ביכולת הממשלה לנקוט את הצעדים הנדרשים לטובת קיצוץ בתקציב.

השוק רואה תמונה אחרת

למרות זאת, יש מי שמסתכל על השווקים ורואה תמונה שונה. אלכס זבז'ינסקי, הכלכלן הראשי של בית ההשקעות מיטב, אומר כי "ל'חוכמת ההמונים' של השווקים יש הצדקה. על אף שיש תרחישים שליליים משמעותיים, בתרחיש המרכזי הסיכון לצמיחה ולגירעון ב־2025 ירד לעומת המצב לפני החרפת המלחמה בצפון. אנו חושבים שתחזית הצמיחה של בנק ישראל פסימית מדי, ובוודאי התחזיות של חברות הדירוג".

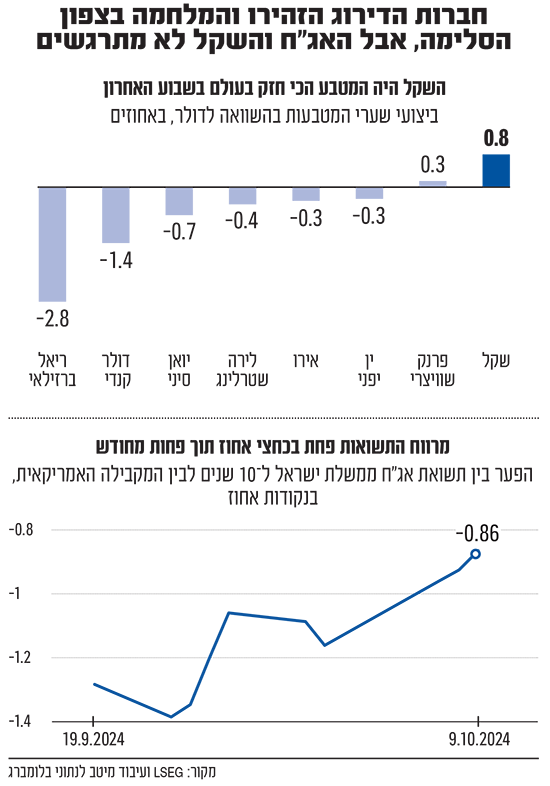

על מה הוא מסתמך? "השווקים רואים עתיד הרבה יותר טוב. בחודש האחרון השקל היה אחד המטבעות החזקים, ולא ניכר תת־ביצוע של שוק המניות המקומי. בלט שוק האג"ח הממשלתיות, שאמור להיות הרגיש ביותר לעלייה בסיכונים".

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב / צילום: רועי מזרחי

מעיבוד נתוני מיטב עולה כי בחודש האחרון מדד הדגל של הבורסה המקומית, ת"א 125, עלה בקרוב ל־3%, בעוד שמדד S&P 500 עלה ב־3.4%. לעומת זאת, מדד 600 החברות הגדולות באירופה עלה ב־1.2% בלבד. הבורסות באסיה ובגרמניה מנגד רשמו ביצועים טובים יותר. בשורה התחתונה: הבורסה המקומית במקום טוב באמצע.

במיטב מראים גם כיצד בשבוע החולף השקל היה המטבע החזק בעולם מול הדולר האמריקאי, ועלה ב־0.8% בעוד שכמעט כל המטבעות בעולם רשמו פיחות מולו. עם זאת, נדגיש כי מתחילת השנה השקל ירד ביותר מ־4% מול הדולר.

זבז'ינסקי אומר כי המשקיעים הבינו שלמרות החששות מהלחימה בלבנון, "התברר שההשלכות פחות מאיימות על הפעילות התקינה של המשק". אם השוק צודק, הערכתו של זבז'ינסקי היא שהצמיחה של ישראל תהיה גבוהה יותר מהציפיות.

למה בכירי בנק ישראל הרבה פחות אופטימיים כשהם מדברים עם התקשורת הזרה

בכירי בנק ישראל מציגים לרוב חזית אחידה, אך בשוק הופתעו מדבריו החריפים של המשנה לנגיד אנדרו אביר בראיון לסוכנות רויטרס לאחר החלטת הריבית בשבוע שעבר. נראה כי נוצר פער מסוים בין דברי הבכירים באנגלית לעומת מסיבת העיתונאים שנועדה לערוצים בעברית.

בראיון שביצע אביר, הוא אמר לרויטרס כי ניהול המדיניות המוניטרית כעת מורכב במיוחד, זאת בשל כך ש"יש לנו היצע שמצטמצם במקביל לכך שהביקוש די חזק". לעומת זאת, במהלך מסיבת העיתונאים הנגיד אמיר ירון התרכז באינפלציה הנובעת בעיקר מצד ההיצע, ואמר כי שאנו נמצאים ב"תקופה בה תהליכים משמעותיים מעידים על התאוששות מתונה לצד אתגרים מתמשכים כמו מגבלות היצע בחלק מענפי המשק, אי־ודאות גאו־פוליטית ופרמיית סיכון גבוהה" - ללא אזכור כלל של בעיות הביקוש.

הכלכלנים במשק מחזיקים בדעה הדומה לאמירות אביר, ולכן העלו את הסבירות להעלאת ריבית נוספת, שנועדה להתמודד עם בעיות הנובעות בעיקר מצד הביקוש.

אנדרו אביר, המשנה לנגיד בנק ישראל / צילום: כדיה לוי

מדיניות מוניטרית אגרסיבית יותר?

המשנה לנגיד היה חריף ביותר באמירותיו לגבי הצורך העתידי בהעלאת ריבית. "ברור שלא נרצה ליצור מצב שבו הביקוש קורס, ולכן ננהג בזהירות רבה, אך עדיין עלינו לאזן בין ההיצע והביקוש," אמר.

אביר אומנם סייג ואמר כי "זו לא החלטה שהתקבלה, אך בהחלט משהו שיש לדון בו. העובדות השתנו מאז שדיברנו על כך בפעם האחרונה (לאחר החלטת הריבית הקודמת בסוף אוגוסט, א"כ), והסביבה האינפלציונית הרבה יותר מאתגרת". ירון, לעומתו, היה מתון בהרבה, ולא הזכיר כלל את אפשרות הריסון הנוסף והתייחס לכך כאפשרות כשנשאל על כך במהלך מסיבת העיתונאים.

אביר הדגיש כי הרבה תלוי במדיניות הפיסקלית, שלדבריו הייתה "מאוד מרחיבה" - ואינפלציונית - בגלל העלייה החדה בהוצאות המדינה למימון המלחמה. הוא הוסיף כי למדיניות פיסקלית מאוד מרחיבה יש השלכות על המדיניות המוניטרית. גם פה ירון היה מתון בהרבה. הנגיד אף החמיא להחלטות שר האוצר וציין כי הצעדים שהציג שר האוצר הם "בכיוון הנכון".

באופן דומה לנגיד, אביר שמר על עמימות בנוגע למדיניות עתידית והעלאת ריבית אפשרית בעתיד: "האם יש צורך בהגבלות מוניטריות נוספות כדי להשיג זאת (הגעת האינפלציה ליעד, א"כ), עדיין לא ברור" אמר אביר. "אני לא חושב שיש בנק מרכזי שרוצה להעלות את הריבית, אבל בסופו של דבר, התפקיד שלנו הוא לשמור על האינפלציה תחת שליטה".

לא רק בנק ישראל פסימי

הקול של זבז'ינסקי כאמור חריג בנוף. במהלך החלטת הריבית בשבוע שעבר, אמר הנגיד כי "חשוב להתייחס ברצינות להערכות חברות הדירוג, שכן הן משקפות את האתגרים והסיכונים העומדים בפני הכלכלה כפי שהעולם רואה זאת". גם גופים מקומיים לא משדרים אופטימיות. עפר קליין, ראש אגף כלכלה ומחקר בהראל פיננסים, מציין כי זו לא בהכרח "אופטימיות" של המשקיעים.

לדבריו, "יש לישראל עודף גדול בחשבון השוטף, דולרים נכנסים מדי יום למשק ומומרים לשקלים. העובדה שהשקל נותר יציב יחסית גם בזמן כזה לא נובעת מתחושת אופטימיות". כמו כן, מדגיש קליין, "אנו רואים סנטימנט חיובי בכלל שוקי ההון בעולם". עוד הוא מוסיףכי הפחתות הדירוג לא גררו תנודות חדות בשווקים, בשל כך ש"חלק גדול מהמשקיעים הזרים לא חזרו להשקיע בישראל מאז תחילת 2023, לכן הם פחות משפיעים על המסחר".

גם ב־IBI הדגישו את חומרת המצב בישראל. הכלכלן הראשי רפי גוזלן ציין בסקירתו כי "המרווחים בשוק האג"ח הממשלתיות הדולריות קרובים לרמות שיא באגרות ל־10 ול־30 שנים. עלייה בפרמיית הסיכון מקבלת ביטוי גם בשוק המט"ח, אך היא מוגבלת יותר על רקע פוטנציאל ההתערבות של בנק ישראל".

מי צודק? קשה לדעת. תחזיות הן בסופו של דבר רק תחזיות, והן נקבעות בתוך חוסר ודאות גדול. במהלך המלחמה ראינו לא פעם שהשווקים מגיבים באדישות לאירועים גאו־פוליטיים. המבחן יהיה בטווח הארוך וביום שאחרי המלחמה, רק אז ככל הנראה נדע באמת מהו קצב ההתאוששות של הכלכלה הישראלית.

5 סיבות מאחורי התחזית האופטימית של מיטב

● השקל היה החזק ביותר בעולם בהשוואה לדולר בשבוע האחרון עם עלייה של 0.8%, בהשוואה לירידה ממוצעת של 0.5% בסל המטבעות

● מדד ת"א 125 עלה בקרוב ל־3% בחודש האחרון, יותר מסטוקס אירופה 600 (1.2%) אך מתחת למדד S&P500 האמריקאי, שעלה ב־3.4%

● הפער בין תשואת אג"ח ממשלת ישראל ל־10 שנים לבין מקבילתה האמריקאית ירד בחצי אחוז בתוך 3 שבועות

● בחודשים אפריל־יולי נוצרו 108 אלף משרות חדשות במשק, עלייה של 28% בהשוואה לתקופה המקבילה אשתקד

● השכר הממוצע במשק בחודש יולי האחרון עמד על 13,591 שקל - גבוה בכ־6% בהשוואה ליולי אשתקד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.