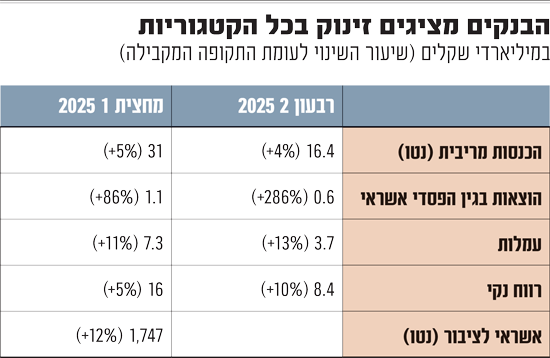

גם בסיכום הרבעון השני של 2025 הציגו חמשת הבנקים הגדולים בישראל תוצאות חלומיות, עם רווחי עתק שבעבר היו צוברים בשנה שלמה. לאומי , הפועלים , מזרחי טפחות , דיסקונט והבינלאומי הציגו ברבעון רווח נקי מצרפי של 8.4 מיליארד שקל, עלייה דו־ספרתית של 10% ביחס לרבעון המקביל ב־2024.

● הבנק היחיד שהרווח שלו דווקא נשחק ברבעון

● שני בנקים מחלקים 2.6 מיליארד שקל כדיבידנד: אלה גופי הגמל שירוויחו מכך

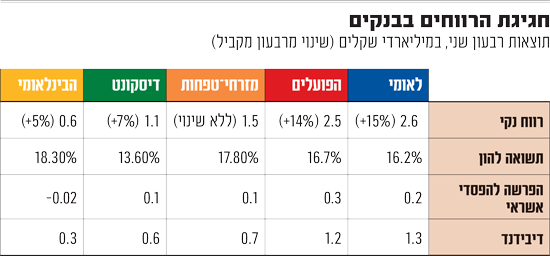

מחצית הרווח (4.2 מיליארד שקל) תחולק כדיבידנד לבעלי המניות בבנקים, כשבין המרוויחים הגדולים מהחלוקה נמצאים אייל עופר ומשפחת ורטהיים, בעלי השליטה בבנק מזרחי טפחות, שיקבלו בסה"כ כ־300 מיליון שקל, וצדיק בינו, בעל השליטה בבינלאומי, שחלקו בדיבידנד יעמוד על 44 מיליון שקל.

הקטר שהיה אחראי לעיקר העלייה ברווחים הן תוצאות שני הבנקים הגדולים, לאומי (שהציג את הרווח הגבוה במערכת - 2.6 מיליארד שקל) והפועלים (מעל 2.5 מיליארד). בשניהם עלה הרווח הנקי הרבעוני בכ־15% והיווה מעל 60% מרווחי המערכת כולה. בסיכום המחצית הראשונה, רשמו חמשת הבנקים רווח נקי מצרפי של 16 מיליארד שקל - עלייה מתונה יותר של 5% מהתקופה המקבילה.

1הבינלאומי מוביל בתשואה להון

הסיבה העיקרית לרווחית הבנקים היא סביבת הריבית הגבוהה במשק (4.5%), המאפשרת להם לגבות ריביות בשיעור דו־ספרתי על ההלוואות שהם מעמידים. רוח גבית מעניקה להם גם סביבת האינפלציה הגבוהה השוררת במשק, שכן חלק מתיק האשראי שלהם הוא "צמוד מדד".

עדות לעוצמת הרווחיות של הבנקים היא התשואה על ההון שהם מציגים וממשיכה להיות בשיעור דו־ספרתי, לרוב מעל 16%. הבינלאומי היה שיאן התשואה להון ברבעון (18.3%), כשהחריג כלפי מטה, באופן מסורתי כמעט, הוא בנק דיסקונט שהציג תשואה של 13.6%. עם זאת, כשמנטרלים בדיסקונט את תוצאות חברת כרטיסי האשראי כאל ופעילותו של הבנק בניו יורק, מתקבלת תשואה גבוהה יותר על ההון, של 17%.

התשואה הגבוהה להון שמציגים הבנקים צפויה לסייע חלוקת הדיבידנדים הנמרצת שלהם, שכאמור הסתכמה ברבעון ב־4.2 מיליארד שקל (ו־7.3 מיליארד שקל בסיכום המחצית הראשונה של השנה). דוחות חמשת הבנקים התפרסמו לאחר שבתחילת השבוע התיר להם בנק ישראל להעלות את שיעור חלוקת הדיבידנד מ־40%, שהיה שנהוג בשנתיים האחרונות בשל המלחמה, ל־50%. כלל הבנקים אימצו את ההקלה, שבשלב זה היא חד פעמית, וחילקו כאמור מחצית מרווחיהם, הרוב במזומן והיתרה בדרך של רכישה עצמית.

חלוקת הדיבידנדים שוחקת את ההון העצמי של הבנקים, ולכן היא תסייע להם בעתיד להמשיך ולהציג תשואה דו־ספרתית גבוהה על ההון.

2מזרחי טפחות עם ירידה בהכנסות מריבית

נתון בולט נוסף שעולה מתוצאות הבנקים הוא עלייה מתונה בהכנסות שלהם מריבית (נטו). אלה הן ההכנסות שגובים הבנקים על ההלוואות שהם מעמידים, בניכוי הוצאות ריבית המשולמת על פיקדונות הלקוחות. הכנסות אלה עמדו ברבעון על 16.4 מיליארד שקל בסה"כ, עלייה של 4% בתוך שנה.

זהו קצב איטי יותר מזה שנרשם במחצית (הכנסות של 31 מיליארד שקל ועלייה של 5%). בבנק מזרחי טפחות אף נרשם קיטון של 4% בסעיף זה. הסיבה להתמתנות בקצב העלייה בהכנסות היא שהציבור מתחיל להפנים שאפשר לקבל תמורה טובה יותר על כספו בעידן הריבית הגבוהה. הבנקים מרגישים לחץ גובר מהשקעות הציבור בקרנות הכספיות למשל, אפיק סולידי ונזיל שמתחרה בפיקדון המסורתי, כשברשות ני"ע מקדמים מוצר משופר שיאפשר לקרנות להציג ריבית צפויה שנה קדימה.

לעומת זאת, בכל הקשור לעמלות שגובים הבנקים, ברבעון השני נרשמה עלייה דו־ספרתית של 13%, לעמלות בסך של 3.7 מיליארד שקל על ידי חמשת הגופים. זאת בין היתר בזכות ה"חגיגה" בבורסה, שסידרה לחלק מהבנקים עלייה חדה בהכנסות מעמלות בתחום ניירות הערך. גם החזרה של הישראלים לטיסות לחו"ל תרמה עמלות של המרת מטבע חוץ לחלקם.

3ההפרשות זינקו בכמעט פי 4

סך האשראי לציבור (נטו) שהעמידו חמשת הבנקים הסתכם בסוף המחצית הראשונה ב־1.75 טריליון שקל, עלייה דו־ספרתית של 12% לעומת התקופה אשתקד. קצב הגידול המהיר מעיד על פעילות חזקה של המשק לרוב, אבל גם מצריך את הבנקים להגדיל את ההפרשות בגין הפסדי אשראי צפויים ("הפרשה קבוצתית"). כך, סעיף ההוצאות בגין הפסדי אשראי בחמשת הבנקים זינק ב־286% בסה"כ ל־625 מיליון שקל ברבעון, ובמחצית עלה ב־86% ל־1.1 מיליארד שקל. הבנק המוביל בהפרשות להפסדי אשראי היה הפועלים (302 מיליון שקל). הבנק הבינלאומי לעומתו רשם הכנסה של 16 מיליון שקל בסעיף זה.

מוטי ציטרין, סמנכ"ל בחברת מידרוג, אמר השבוע לגלובס כי "הגידול בהפרשות מגיע על רקע הריבית והאינפלציה הגבוהות. לכשל אשראי לוקח זמן להתרחש. יש כרגע דחייה מסוימת של הנזקים שעתידים להגיע".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.