בימים האחרונים, על רקע החרפת המשבר הכלכלי בקפריסין, עלה מחדש רף החששות בנוגע לעתיד הכלכלה האירופית. למרות זאת, באיילון בית השקעות מעריכים כי "השנה ימשיכו העליות בשווקים".

מנהל ההשקעות ניר בייר מסייג את הקביעה, ומציין כי "מחכים לנו כמה אירועים בדרך שלא יעשו לנו את החיים קלים, וההתרחשויות האחרונות בקפריסין הם מהסוג שעלול לגרום לזעזועים בדרך למעלה".

נוסף על קפריסין, בייר מציין את הקיצוצים המתוכננים בשוק המקומי והסיכונים הגיאופוליטיים, הקיצוץ הרוחבי בתקציב ארה"ב, הבחירות הצפויות בגרמניה, והאיום בעליית כוחן הפוליטי של מתנגדי הצנע באירופה, כסיכונים אפשריים נוספים. "נראה כי בכל אירוע שעוברים השווקים, המשקיעים מתרגשים פחות ומבינים שהממשלות ימשיכו במעשיהן עד שתגיע הצמיחה המיוחלת, כלומר כזו שתתקיים גם ללא הזרמות והנשמות מלאכותיות", הוא אומר.

בייר סבור כי "המשך ההתאוששות טובה למניות ורעה לאג"ח. גם כך התשואות בשפל והאפיק הממשלתי האמריקאי ברמה נמוכה מאוד. כשהתשואות בארה"ב יעלו, גם אנחנו ניפגע. המרווחים באג"ח הקונצרניות ברמות נמוכות מאוד, והם לא מתמחרים את סיכון החברות. ברמות הנוכחיות עדיף להגדיל את רכיבי המניות והאג"ח הממשלתיות, על חשבון האפיק הקונצרני".

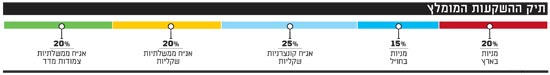

בהתאם לתפיסתו, בייר מקצה 35% מתיק ההשקעות שלו לרכיב המנייתי - 20% לשוק המקומי ו-15% בחו"ל. לגבי ההשקעה מעבר לים, בייר מעניק עדיפות לשוק האמריקאי, וממליץ על השקעה דרך ETF (קרנות סל) של המדדים המובילים.

גם את השקעה בארץ הוא ממליץ לבצע דרך מדדים, ובדגש על מניות הבנקים.

בייר מציין את קרן איילון בנקים, שהוקמה כספקית חשיפה למניות הבנקים הבינוניים והקטנים. "הבנקים הקטנים עדיפים גם בשל הדיסקאונט על ההון, וגם מאחר שהם נדרשים לעמוד ביעד הון ליבה קטן מזה של הבנקים הגדולים. בנוסף, הפוטנציאל לשפר את יחסי היעילות התפעולית שם גבוהה יותר". מניות הבנקים המועדפות על בייר הן אגוד, הבינלאומי ודיסקונט.

"להיזהר ממניות נדל"ן יזמי"

לדבריו, "חשיפה דרך מדד ת"א בנקים לא תספק את הסחורה, שכן זו מורכבת משווי שוק, ולכן כ-75% מהמדד מורכב ממניות הפועלים ולאומי. כמו כן, מדד זה כולל רק את חמשת הבנקים הגדולים-בינוניים, ומתעלם לחלוטין מחברות ההחזקה והבנקים הקטנים.

"הבנק הבינלאומי למשל, שהיה ב-2012 בעל התשואה הגבוהה במדד הבנקים (כ-60%, כמעט כפול מהמדד), הינו במשקל של כ-2% בלבד במדד", הוא אומר. מניה נוספת שמזכיר בייר היא החברה לישראל, שלדבריו "נסחרת עמוק מתחת לשווי החזקותיה".

מנגד, הוא מציע "להיזהר ממניות נדל"ן יזמי, בשל צפי לפעולות צינון מצד הממשלה. הייתי מציע להימנע גם ממניות של נדל"ן מניב, בעיקר משרדי, בשל צפי להיצע גדול מאוד בשנים הקרובות".

לאפיק האג"ח הקונצרניות מקצה בייר 25% מהתיק. "מרווחי האג"ח הקונצרניות בארץ ברמה נמוכה מאוד", הוא אומר, "לכן הייתי מתמקד באג"ח בטוחות יחסית, במח"מים בינוניים או קצרים". בייר ממליץ להתרחק מאג"ח HIGH YIELD (אג"ח בסיכון גבוה. א.ל), "משום שנראה כי התשואה לא מפצה על הסיכונים".

את יתרת התיק, 40%, הוא מקצה לאפיק האג"ח הממשלתיות, בחלוקה שווה בין הרכיב השקלי לצמוד המדד, שניהם במח"מ בינוני. בין הסדרות המומלצות שלו נמצאות סדרה ב' של חברת בי קומיוניקיישנס, שבאמצעותה מחזיק שאול אלוביץ' בשליטה בבזק.

"מקורותיה התזרימיים נובעים מהדיבידנד השוטף ומהדיבידנד המיוחד (שלא מיתרת הרווח) של בזק", הוא אומר, "בי קומיוניקיישנס הכירה בהפסד חשבונאי מרכישת בזק מאפריל 2010 בגובה של כ-307 מיליון שקל, מה שמביא אותה ליתרת הפסדים של כ-90 מיליון שקל. יתרת ההפסדים הצבורים למעשה מיטיבה עם בעלי האג"ח, כיוון שהיא מונעת חלוקת דיבידנד של בי קומיוניקיישנס, כך שכל המזומן המתקבל מדיבידנד של בזק לרווח החצי שנתי של 2012, נשאר בקופת בי קומיוניקיישנס".

עוד הוא מציין כי בשנה הנוכחית בי קומיוניקיישנס עתידה ליהנות מדיבידנד של כ-310 מיליון שקל, שלא מיתרת הרווח השוטף של בזק.

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של ניר בייר

ההמלצות של ניר בייר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.