הכרזת בנק ישראל בסוף אוגוסט כי הוא שוקל העלאה קטנה בשערי הריבית האפסית הנהוגה בישראל זה שנים גרמה מיד להתחזקות של השקל. אם היה למישהו ספק, הייתה זו ההוכחה: בנק ישראל איבד את השליטה על שער הריבית והוא יכול להעלותה על הנייר בלבד, קרי רק אם יסכים להתחזקות דרמטית בשער השקל. התופעה הזו חדשה אולי בישראל, אך ככלל אינה חדשה כלל ועיקר וגם אינה צריכה להפתיע. היא מוכרת בשם "השילוש הבלתי אפשרי" (Impossible Trinity The).

הוגי התפיסה של השילוש הבלתי אפשרי היו רוברט מנדל, פרופסור לכלכלה וחתן פרס נובל מקנדה, ומרקוס פלמינג, כלכלן בריטי מקרן המטבע הבינלאומית. ביסוד התפיסה עומד הכלל הבא: במשק חופשי ופתוח אי אפשר להשיג באופן סימולטני את שלושת היעדים הבאים: 1. מדיניות מוניטרית עצמאית, קרי שערי ריבית הנקבעים על ידי הבנק המרכזי כרצונו וכאשר יחפוץ 2. תנועה חופשית של הון, קרי תנועה של הון אל המדינה וממנה באופן חופשי וללא הגבלות ומיסוי 3. שער חליפין קבוע, קרי שער חליפין כנגד מטבעות אחרים אשר ייקבע לא על ידי השוק החופשי אלא על ידי המדינה ומוסדותיה.

הרעיון הוא כי מדינה אינה יכולה להשיג את שלוש המטרות הללו גם יחד, ועל כן עליה לזנוח אחת מהן, לפי בחירתה, לטובת קיומן של השתיים האחרות. כל ניסיון להחזיק בשלושתן יחד ייכשל בסופו של דבר תוך גרימת נזק מתמשך בשעה שניסיון כזה נעשה. המודל לא מכתיב איזו מבין שלוש המטרות לא תתאפשר, אלא מדגיש כי הן לא יכולות להתקיים יחד.

למדינה - במובן הרחב של ההגדרה, כלומר כולל הבנק המרכזי - יש אפוא שלוש אופציות:

הראשונה, קיומם של שער חליפין יציב וזרימה חופשית של הון אך לא מדיניות מוניטרית עצמאית, כלומר ללא עצמאות לקבוע שערי ריבית שונים מאלו של הבנקים המרכזיים הגדולים האחרים. זאת הואיל וניסיון לקבוע שער ריבית עצמאי יביא לתנועות הון שיגבירו את הביקושים או ההיצעים למטבע, ולכן יערערו את שער החליפין.

האופציה השנייה היא קיום מדיניות מוניטרית (קביעת ריבית) עצמאית וזרימה חופשית של הון, אך במקביל גם הסכמה כי שער החליפין של המטבע המקומי ינוע באופן חופשי לפי רצונות השוק.

האפשרות השלישית - שער חליפין יציב ומדיניות מוניטרית עצמאית אך ללא תנועה חופשית של הון, קרי מגבלות ושליטה על זרימת ההון אל המדינה וממנה.

מכלל ההן נובע הלאו: אם המדינה לא תנקוט צעדים אקטיביים בשני הנושאים הראשונים, היא תמצא את עצמה דה פקטו ללא מדיניות מוניטרית עצמאית על כל המשתמע מכך ביחס לשליטה בכמות הכסף וההשלכות של שערי הריבית (בימינו אפס) על גידול החובות הפנימיים ועל שוק הנכסים המקומי.

אפילו מדינה גדולה כמו סין נוכחה לאחרונה לדעת כי השילוש הבלתי אפשרי חזק ממנה. היא ניסתה לקיים את כל שלושת התנאים יחד ואיבדה בתוך שלוש שנים (2014-2017) יותר מטריליון דולר ביתרות מטבע החוץ שלה, כמעט מחצית היתרה הנזילה. לפיכך היא נאלצה להטיל מגבלות קשות על תנועות הון חופשיות, כולל למשל מגבלה של כ-15,000 דולר על הוצאות במט"ח לאדם לשנה באמצעות כרטיס אשראי או כרטיס בנקאי אחר.

כשסטנדרט הזהב היה קיים

כאשר כסף היה מבוסס על זהב, עד 1914, המתח בין יצוא ליבוא התקיים בעזרת מנגנון שכונה price - specie flow mechanism ( מנגנון " המחירים - זרימת המתכות היקרות") . מאחר שבסיס המטבע היה זהה בכל מקום (הזהב), הרי אם מדינה מסוימת קיימה מאזן תשלומים גירעוני, כלומר ייבאה הרבה יותר משייצאה, היא החלה לאבד את כספה. הקיטון בכמות הכסף הקיים גרם לירידת מחירים, הפוך מאינפלציה, שבה גידול בכמות הכסף גורם לעליית מחירים.

במקביל, תהליך הפוך קרה במדינה שקיימה מאזן תשלומים חיובי מדי. פתאום היו לה הרבה מטבעות זהב חדשים שהיא קיבלה תמורת היבוא הרב. הגידול בכמות הכסף גרם לאינפלציה, והמחירים המקומיים החלו לעלות.

פתאום המדינה המייצאת שבה המחירים עלו, הייתה יקרה מדי ופחות תחרותית, כלומר פחות קונים ופחות יצוא, ואילו במדינה שסבלה מעודף היבוא המחירים ירדו, והיא הפכה להיות זולה ולפיכך לא הייתה צריכה, או יכולה, לייבא. שיווי המשקל החל לחזור.

את המנגנון הזה גילה כלכלן סקוטי בשם דיוויד יום (1711-1776), אחת הדמיות החשובות בתקופת ההשכלה וההתחדשות באירופה. יום הוכיח כי מדינה אינה יכולה לקיים חוסר איזון בסחר החוץ שלה לאורך זמן, שכן זרימת הכסף תשנה את המחירים בשני הצדדים.

בתקופת סטנדרט הזהב הקלאסי (1850-1914) המדינות כבר השתמשו בשטרות נייר ככסף, אך הזהב היה הבסיס של המטבע. להבטחת ההצמדה של שטרות הנייר לבסיס זה המדינות התחייבו ל"המרה מוחלטת", קרי כל אדם יכול היה לבקש ולקבל המרה של השטר לזהב.

לשם כך הבנקים המרכזיים או האוצר היו מגינים על יתרות הזהב בכל מחיר, וזאת עשו דרך שערי הריבית. כלומר, הם לא חיכו עד שמנגנון זרימת המחירים יעבוד, אלא הם העלו את הריבית באופן אקטיבי וכך עודדו תנועות הון (קרי זהב) פנימה כאשר הם איבדו יותר מדי זהב בגין חוסר איזון בסחר.

להתנהגות זו קראו בשנים ההן "חוקי המשחק". חוקי המשחק הצריכו גמישות גדולה בשוק העבודה והשכר, שכן העלאות כאלו בריבית הביאו להאטה כלכלית במשק שסבל מעודף יבוא. גמישות בשוק התעסוקה איפשרה למערכת לחזור לאיזון באופן מהיר יחסית ולא אלים במיוחד, זאת הואיל וכל חלקיה יכלו לנוע בחופשיות.

המלחמה ששברה את חוקי המשחק

המבנה החברתי שאיפשר את חוקי המשחק והבסיס הכלכלי של "ההמרה המוחלטת" נשברו משפרצה מלחמת העולם הראשונה. במהלכה כל המדינות לבד מארה"ב נטשו את סטנדרט הזהב ופנו למימון המלחמה במידה רבה באמצעות הדפסת כסף. עם פרוץ המלחמה שררה מהומה בשווקים הפיננסיים ואף לאחר סיומה המשיכו השפעותיה להיות מורגשות.

חוסר האיזון שהביאה המלחמה, בעיקר סביב שערי המטבעות לאחר נטישת סטנדרט הזהב והמעבר של 75% מיתרות הזהב העולמיות לארה"ב, הלך והחריף. הוא גרם בסופו של דבר ל"שפל הגדול", לעליית הנאצים לשלטון בגרמניה ולמלחמת העולם השנייה.

לאחר מלחמת העולם השנייה חזר הזהב בדלת האחורית דרך הסכמי ברטון וודס, שקיבעו את כל המטבעות לדולר ואת הדולר לזהב במחיר קבוע של 35 דולר לאונקיה. זאת בדמות התחייבות של ארה"ב למכור לבנקים מרכזיים זהב במחיר הנ"ל. אך כללי "ההמרה המוחלטת", קרי ההתחייבות להמרת שטרות הכסף לזהב, שהייתה פתוחה לכל אזרח, לא חודשו.

ב-1971 ביטל הנשיא ניקסון באופן חד צדדי את הסכמי ברטון וודס שכן הדולר איבד מערכו והחלה "ריצה על הזהב" שבמרתפי האוצר האמריקאי, שעה שזה הפך לזול ב-35 דולר לאונקיה. לאחר ביטול הסכמי ברטון וודס נוידו כל שערי המטבעות זה כנגד זה, וכאן נכנס לתמונה ה"שילוש הבלתי אפשרי".

אז מה קורה בישראל?

המציאות הישראלית נראית בערך כך: לישראל זורמת כמות גדולה של מטבע חוץ. המקור לזרימה הוא הדפסת הכסף המסיבית של הבנקים המרכזיים והמסחריים בארה"ב ובאירופה. חלק מים הדולרים הזה מגיע לישראל בעיקר, אך לא רק, דרך תעשיית ההייטק בצורת אקזיטים, מרכזי פיתוח והשקעות - וכן דרך רכישות נדל"ן של תושבי חוץ. אם לא די בכך, גם יצוא הגז הביא לזרימה של דולרים או להקטנת הוצאתם.

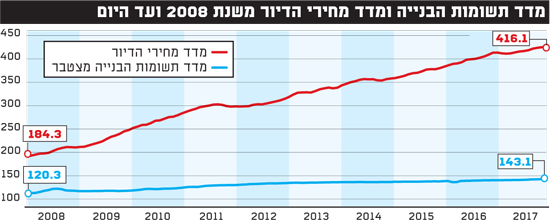

מדד תשומות הבנייה ומדד מחירי הדיור

וכאן נכנס לתמונה בנק ישראל. נוכח ים הדולרים המבקש להיות מוחלף לשקלים, יכול הבנק המרכזי לאפשר למחיר השקל להגיב באופן חופשי, מה שיגרום למטבע להתחזק בשיעור בלתי ידוע. מסיבות ברורות - על מנת למנוע פגיעה קשה ביצוא וכן בשוק הייצור המקומי, הבנק החליט להגן על השקל, בהתאם ליסוד מס' 3 של השילוש הבלתי אפשרי.

כדי למתן את זרימת הדולרים, או לפחות לא לעודדה, נאלץ הבנק המרכזי בישראל להוריד את הריבית לאפס כמו הבנקים המרכזיים הגדולים, בהתאם ליסוד מס' 1 של השילוש הבלתי אפשרי. במקביל שימר הבנק תנועות חופשיות של הון לתוך ישראל, בהתאם ליסוד מס' 2 של השילוש הבלתי אפשרי. הלחץ המצטבר של תנועות ההון החופשיות, שחשף את המשק לים הכסף שיצרו הבנקים המרכזיים והמסחריים בעולם, ביחד עם המלחמה על שער השקל, אילצו את בנק ישראל לרכוש באופן מסיבי דולרים בשוק. אך מנין לבנק ישראל שקלים לשלם בתמורת הדולרים? ממכונת הדפוס, כמובן.

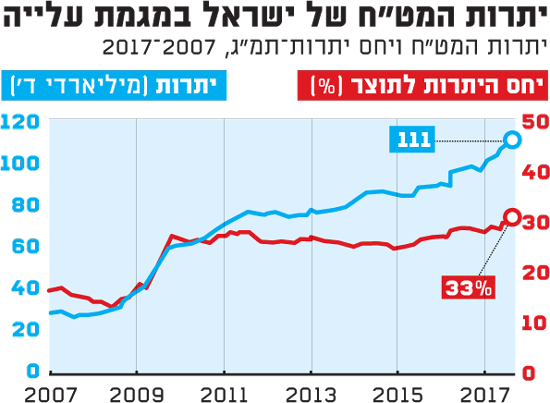

בשנת 2008, לפני שהנגיד הקודם סטנלי פישר החל במדיניות רכישת המט"ח, עמדו היתרות על כ-28 מיליארד דולר. בסוף חודש דצמבר 2017 הן עמדו על 113 מיליארד דולר. רוב הפער של כ-80 מיליארד דולר הוא שקלים שהבנק המרכזי הדפיס ורכש באמצעותם את הדולרים. ריבית האפס וחלק מהשקלים שהודפסו חזרו לשוק המקומי כאשד שוצף שהעלה מחירים של מוצרים רבים אך בעיקר של שוק הנדל"ן, אשר המחירים בו עלו בכ-130% מאז 2008.

עשור חלף, ולמרות כל המאמצים והררי הדולרים בנק ישראל אינו נמצא במקום טוב יותר מאשר במארס 2008 כאשר הכריז כי "לאחר בחינה מעמיקה שנערכה בבנק בחודשים האחרונים, החליט הבנק להגדיל את יתרות המט"ח לרמה שבין 35 ל-40 מיליארד דולר, לעומת כ-28 מיליארד כיום. ...לנוכח צורכי המשק, על רקע הצמיחה המהירה בתוצר בשנים האחרונות, והשתלבותו ההולכת וגדלה של המשק בכלכלה העולמית ובמערכת הפיננסית הגלובלית".

יתרות המט"ח של ישראל במגמת עלייה

קרב שאין לו מנצחים

הניסיון להילחם בשילוש הבלתי אפשרי, בהצהרות ובמעשים, נחל כישלון. כפי שהתברר היטב בחודש שעבר, לבנק ישראל אין בפועל שליטה של ממש על הכלי המרכזי שיש לכאורה ברשותו, שערי הריבית, וגם ניסיונו לשלוט על שער החליפין גובה מחיר גבוה ומתמשך.

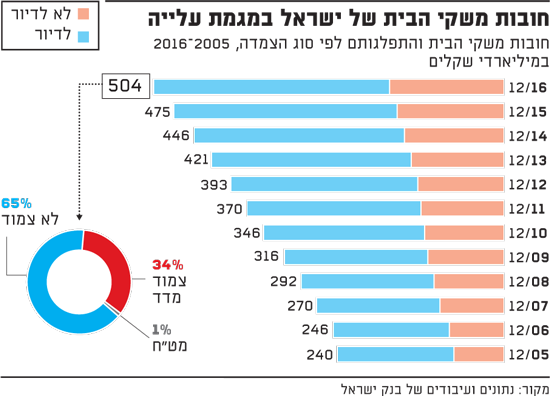

וכך, נכון לרבעון הראשון של 2018 גדלו חובות משקי הבית בישראל ל-536 מיליארד שקל, כפול מרמתם בדצמבר 2007, וחובות המגזר העסקי גדלו לכדי 888 מיליארד שקל. חוסר השליטה על שער הריבית, הנמצאת ברמה אפסית זה עשור, גובה מחיר כבד מחלקים גדולים באוכלוסייה, ובעיקר מהחלשים ומהצעירים ועוד ישפיע עליהם ועל המוסדות הפיננסיים, נותני האשראי, לשנים הרבה.

חובות משקי הבית של ישראל במגמת עלייה

בנק ישראל היה צריך להכיר במציאות. אם בארה"ב גרמה מדיניות הריבית האפסית לחבלות קשות אשר המשק והחברה האמריקאיים לא יוכלו להשתחרר מהן ללא משבר מסיבי, את המשק הישראלי הקטן מדיניות כזאת יכולה להרוס גם חברתית. מנגד, מובן החשש כי תנועה חופשית של שער החליפין עלולה לגרום לסעודיזציה של המשק, קרי להרס מוחלט של הייצור המקומי ושל היצוא.

תומכי פיחות השקל צודקים בטענתם כי מדיניות הבנק המרכזי כיום מסבסדת את היצרנים המקומיים ואת מתעשרי האקזיטים, שכן הם מקבלים יותר שקלים על הדולרים שלהם ממה שראוי היה לולא ההתערבות בשער החליפין, וזאת על חשבון כלל הציבור שממנו נמנע יבוא זול.

מנגד, חסידי ייסוף המטבע אינם יכולים באמת להעריך מתי ייסוף כזה יגיע לאיזון. האם השער יתייצב על 3.25 שקלים לדולר, או אולי דווקא על 1.80 שקל לדולר? ומכאן חוסר הידיעה, או יותר נכון ההימור - מה יגרום השער הזה לכל הייצור המקומי ולכל תעשיות היצוא, כולל ההייטק.

על מה לוותר? הפתרון הריאלי היחיד

לעניות דעתי, הפתרון הריאלי היחיד שנותר, עד שישתנו הנסיבות הבינלאומיות, הוא לוותר על תנועות ההון החופשיות. ויתור כזה יכול שיהיו לו פנים שונות, כמו למשל משטר של שערים שונים, מיסוי של תנועות ההון לפי מקורן וייעודן, ועוד.

כל עוד ים הדולרים והאירו הבינלאומי לא יגלה סימני שפל של ממש, הלחץ על שער השקל לא ייעצר, ובנק ישראל לא יקבל בחזרה לידיו את השליטה הקריטית על שער הריבית. נוכח המדיניות של השווקים הפיננסיים הבינלאומיים ועד שזו תיפסק, רק ויתור על התנועה החופשית של ההון יאפשר לבנק ישראל להחזיר לעצמו את השליטה בריבית ויאפשר לו לסגת ממדיניות הריבית האפסית, אשר אם תימשך לאינסוף, תביא בסופו של דבר לתוצאות בלתי צפויות ומאוד בלתי רצויות אשר את חלקן ניתן לראות כבר היום במשבר הדיור המתמשך.

תגובת בנק ישראל: בנק ישראל מודע כמובן לתיאוריית "השילוש הבלתי קדוש" המוזכרת במאמר - תיאוריה בסיסית הנלמדת בקורס מאקרו כלכלה לתואר ראשון - וגם לתיאוריות מתקדמות ומורכבות יותר. המציאות, עם זאת, מעט יותר מסובכת, ובמסגרתה מפעיל בנק ישראל מספר כלים (הריבית המוניטרית, התערבות בשוק המט"ח, הכוונה לעתיד) כדי להשיג את מטרותיו על פי חוק (במאמר, שעניינו הוא המדיניות המוניטרית בישראל, לא מוזכר ולו פעם אחת יעד האינפלציה, שהוא היעד העיקרי שאותו מכוונת המדיניות להשיג). במקביל, הבנק מגדר את הסיכונים הנובעים מהמדיניות באמצעות שימוש בכלים מקרו יציבותיים, שבישראל באו לידי ביטוי בעיקר במגבלות על שוק המשכנתאות. במציאות המסובכת שבה פעל בנק ישראל, שכללה בין השאר כלכלה עולמית מקרטעת בעקבות המשבר העולמי, מדיניות מוניטרית אולטרה מרחיבה של הבנקים המרכזיים העיקרייים, ותגובה איטית מאוד של היצע הדירות לגידול בביקוש, התמהיל של כלי המדיניות השונים תרם תרומה משמעותית למצב המקרו כלכלי הטוב של המשק.

בנק ישראל ימשיך לשקול לעומק את ההשלכות השונות של צעדי מדיניות אפשריים בבואו לקבל החלטות מדיניות. במאמר לא נשקלו לעומק ההשלכות של המלצת המדיניות העיקרית שבו - סגירת המשק הישראלי לתנועות הון, 20 שנה לאחר הליברליזציה בתנועות ההון שהייתה לה תרומה משמעותית לצמיחה בכלל ולתעשיית ההיי-טק בפרט.

■ הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com