היא כבר כאן ולפי כל הסימנים היא לא עומדת להיעלם בתקופה הקרובה. התנודתיות החריפה המאפיינת את שוקי המניות והאג"ח בשלושת החודשים האחרונים כבר העבירה תיקי השקעות רבים להפסד מתחילת השנה, ואחת השאלות המרכזיות ששואלים עצמם משקיעים כיום היא כיצד תיראה 2019.

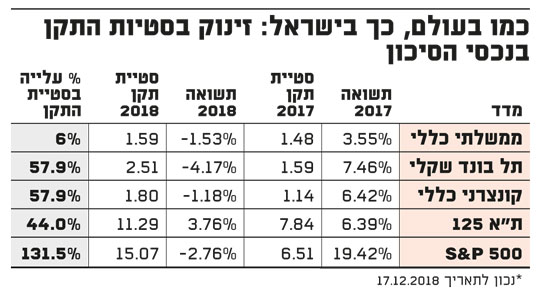

2018 עומדת בסימן חזרתה של התנודתיות. בעוד ששנת 2017 התאפיינה ברמות תנודתיות מהנמוכות שנראו בשווקים ב-50 השנים האחרונות, 2018 הזכירה לכל המשקיעים את הסיכונים הקיימים בשוק. רואים זאת היטב בביצועי השווקים בכל העולם וגם בשוק המקומי כמובן, כאשר בכל נכסי הסיכון סטיות התקן עלו ב-2018 בעשרות אחוזים בהשוואה ל-2017 והתשואות ירדו בהתאם (ראו טבלה).

בשווקים הפיננסים אמנם המתינו בדריכות למוצא פיו של יו"ר הבנק המרכזי האמריקאי ג'רי פאוול בהחלטת הריבית האחרונה של אמצע דצמבר. פאוול העלה את הריבית כצפוי, אך בעוד שבשווקים ציפו להורדה דרמתית בתחזית הריבית של הפד - הוא הסתפק בהורדה מינורית. הוא העריך שהריבית בארה"ב תעלה ב-2019 פעמיים ולא 3 פעמים כמו שהבנק המרכזי העריך קודם - אבל השווקים בכלל מתמחרים אפס שינוי בריבית בשנה הקרובה ולכן הם התאכזבו מאוד מההודעה.

בנוסף לכך, לפחות ארבעה גורמים מרכזיים הובילו לתנודתיות בשוק המקומי ובשווקים הגלובליים ולקפיצת מדד הפחד. ההתפתחויות בכל אחד מהתחומים האלה עשויות להיות אלה שיכריעו כיצד תיראה 2019 - דומה יותר לקודמתה (2018) או לזו שלפניה (2017)?

כמו בעולם גם בישראל: זינוק בסטיות התקן בנכסי הסיכון

הגענו לקץ הנזילות הבלתי מוגבלת?

אחרי 8 העלאות ריבית בארה"ב בשלוש השנים האחרונות, הפנימו השווקים בעולם כי הריבית הדולרית כבר חוזרת לרמות אטרקטיביות להשקעה, יוצרת מחדש הזדמנויות השקעה שלא היו קיימות בעשור האחרון ושעשויות להפוך ליותר ויותר אטרקטיביות בתוך זמן קצר יחסית.

לכך הצטרפה ההבנה כי אחרי שלוש שנים שהיה לבדו, גם בנקים מערביים מרכזיים נוספים צועדים בדרכו של הפד. בבריטניה וקנדה הריביות כבר עלו, באירופה אישר החודש נגיד הבנק המרכזי כי תוכנית ההרחבה הכמותית שלו תסתיים בסוף דצמבר, אחרי השקעה של 3 טריליון דולר. בישראל הריבית כבר החלה לעלות מוקדם מכפי שתמחרו השווקים וב-2019 כנראה שהמגמה הזו תימשך. את ההתפכחות הזו ראינו היטב בשוקי האג"ח הממשלתי, אך בעיקר הקונצרני, בשלושת החודשים האחרונים.

הפחתת התמיכה של הבנקים המרכזיים בכלכלות לא מפתיעה איש - אך לראשונה ב-2019 אנו צפויים לראות ביתר שאת ירידה משמעותית בהיקפי הרכישות נטו של בנקים מרכזיים בעולם. מאז פרוץ המשבר הגדול לפני 11 שנה וירידות הריביות בעולם חששו המשקיעים מהרגע הזה, כאשר לכולם היה ברור שהוא יגיע ולפיכך המסקנה אמורה להיות שהתנודתיות ב-2019 תהיה דומה יותר ל-2018. עם זאת, הטלטלה בשווקים בחודשים האחרונים עשויה להוביל מחדש להאטת קצב הצמצום המוניטארי בעולם - מה שעשוי להקטין בטווח המיידי את התנודתיות, גם אם לזמן מוגבל.

הכלכלה האמריקאית לקראת מיתון?

ארה"ב היתה הראשונה להתאושש מהמשבר הפיננסי העולמי של 2007-2008 ובשנים האחרונות היא הובילה את הצמיחה הכלכלית העולמית ומשכה מעלה גם את שוקי המניות. עם זאת, סימנים להאטה בקצב הצמיחה הכלכלית, אבטלה ברמות שפל וריבית שחוזרת בהדרגה לרמות מעניינות להשקעה, העלו בחודשים האחרונים את החשש כי הקטר האמריקאי מיצה את עצמו.

החששות האלה באו היטב לידי ביטוי בירידה החדה של צפי הריבית כפי שהוא נגזר מהשוק. אם עד לפני כמה חודשים היו השווקים קרובים לתחזית הפד והחוזים על הריבית גזרו צפי למספר העלאות ריבית, הרי שחששות ממיתון קרוב הובילו לירידה מהירה בצפי הריבית, עד שנכון להיום מתמחרים השווקים סיכוי של פחות מעליית ריבית אחת במהלך 2019, אחרי ההחלטה על הריבית הנוכחית. נכון לרגע זה אף אחת מהכלכלות הגדולות בעולם לא נמצאת בעמדה שיכולה להחליף את הקטר האמריקאי, ולפיכך כל סימן שיעיד כי המיתון לא בפתח, עשוי לשפר את מצב הרוח בשווקים.

עליית הסיכונים הגיאו-פוליטיים בעולם

2017 עמדה בסימן תנודתיות שפל במיוחד בשוק האמריקאי, שבו הובילה בחירת דונלד טראמפ לנשיאות לשנה של שבירת שיאים מתמשכת בשוקי המניות. הציפיות מהנשיא החדש והשונה באופיו הרקיעו שחקים וניתן לו קרדיט רב בשווקים, כאשר למרות חששות ממאבק גרעיני מול צפון קוריאה (מי זוכר את זה היום?) המשיכו השווקים במגמה החיובית.

אחרי חצי קדנציה ולאחר שטראמפ איבד את השליטה בקונגרס, הדברים נראים קצת אחרת. גם קרבות הסחר שבהם פתח בחזיתות רבות, ובמיוחד בחזית הסינית, רחוקים מלהסתיים ועדיין לא ברורה מלוא השפעתן על כלכלת ארה"ב ועל המגזר העסקי.

בנוסף, טראמפ לא מפסיק לזעזע את השווקים. אחרי הדיווחים על כוונתו לבחון הדחה של נגיד הבנק המרכזי (מה שיגדיל את האי ודאות בשווקים ועשוי ליצור תגובה שאיש לא מוכן להמר על מימדיה), פעל טראמפ להשבתת הממשל - כתגובת נגד לחוסר הנכונות של הדמוקרטים בקונגרס לתמוך בתקצוב הקמת הגדר בגבול עם מקסיקו.

בד בבד, נראה כי לא רק בארה"ב עלו הסיכונים הגיאו-פוליטיים. בבריטניה, דחיית ההצבעה על הסכם הברקזיט בפרלמנט אינה מבשרת טובות לממשלה ולתהליך יציאה שייטיב עם הכלכלה הבריטית. ייתכן שהדבר יוביל בתוך חודשים ספורים לבחירות חוזרות או אף למשאל עם חוזר על עצם היציאה מהאיחוד האירופי.

איטליה ממשיכה לזעזע את שוקי האג"ח האירופאים, על רקע התעקשות הממשלה לנהל מדיניות גרעונית שאינה מתיישבת עם הקריטריונים שקבעה הנציבות האירופית. למרות שהצדדים ממשיכים לדבר ולעתים אף מפזרים הצהרות אופטימיות, לא נראה שאנו על סף פתרון. השאלה המרכזית היא האם גם הפעם הנציבות תעדיף לטאטא את המחלוקות מתחת לשטיח, או שתתייצב למאבק בממשלה האיטלקית הסוררת.

דולר חזק קורץ למשקיעים

עליית הריבית הדולרית והכלכלה האמריקאית הצומחת החזירו משקיעים אל חיקו של הדולר ולהזדמנויות ההשקעה החדשות שיצרה הריבית הדולרית הגבוהה. העובדה כי לראשונה מזה עשור להשקעה בדולר יש גם ריבית, תומכת בחודשים האחרונים בחזרת המטבע האמריקאי למעמדו הוותיק כמקום מפלט בעתות חירום בשוקי העולם, בדומה למעמד שממנו נהנה הזהב במשך שנים.

אם בעבר היינו רואים את הזהב עולה בכל פעם שהשווקים רועדים, הרי שלפחות בירידות האחרונות הדולר תפס את מקומו כמבוגר האחראי, שמר על יציבות ושימש כמכשיר הגנה מייצב על תיק ההשקעות. היתרון המרכזי בהגנה של הדולר הוא שבניגוד למכשירים פיננסים אחרים, ההגנה של הדולר ניתנת ללא עלות לנוכח פער הריביות שממנו הוא נהנה כיום ושלא צפוי להשתנות בתקופה הקרובה.

אך לצד ההזדמנות, לחוסנו של הדולר יש מחיר. ככל שהמטבע האמריקאי מתחזק, כך הפגיעה בחברות האמריקאיות הרב לאומיות תגדל, מה שיבוא לידי ביטוי בתוצאות הכספיות ובמחירי מניותיהן. במקביל, התחזקות של המטבע האמריקאי והיחלשות של מטבעות מקומיים צפויה להוביל בשנה הבאה יותר ויותר שווקים מתעוררים להעלאת ריבית בניסיון לבלום את היחלשות המטבע - מה שעשוי לפגוע בכלכלותיהן ולהעיב על הצמיחה העולמית.

איך מתמודדים עם הכול?

על רקע כל הגורמים האלה נראה כי לפחות בפתחה של 2019 עדיף למשקיעים להגדיל חשיפה לנכסים עם תנודתיות נמוכה יותר. שוק המניות הישראלי, למשל, מפגין בחודשים האחרונים ביצועים יוצאי דופן בהשוואה עולמית - סטיית התקן שלו אמנם עלתה, אך בשיעור נמוך מכפי שנרשם במדדים מובילים בעולם כמו S&P 500 (ראו טבלה) והוא אף מצליח לשמור על תשואה חיובית בעוד שהשוק האמריקאי כבר בטריטוריה שלילית השנה.

גם בשוק האג"ח ההמלצה הזו רלוונטית, כאשר רמות התנודתיות של הדירוגים הגבוהים במח"מים הקצרים היתה נמוכה באופן משמעותי מאשר במדדי התל בונד האחרים. המרווח מעל אג"ח ממשלתי בתל בונד 20 למשל עומד היום על 1.63%, חצי אחוז יותר ממה שהיה בתחילת 2018 (כמעט שליש מהתשואה הפנימית של המדד!). לשם השוואה, בדירוגים הגבוהים (AA-) במח"מ קצר המרווח כיום היום בממוצע של 1%-0.9% ופתיחת המרווחים היתה נמוכה הרבה יותר.

גם החשיפה לדולר בתיק ההשקעות של הישראלי הממוצע הצדיקה את עצמה בתקופה האחרונה, לא רק בגלל התשואה הגלומה בהשקעה במטבע האמריקאי, אלא גם בשל העובדה שהוא התנהג הפוך משאר הנכסים, כך שהוא סייע בהקטנת התנודתיות בתיקי ההשקעות.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.