ניהול השקעות

סעיף 17 לחוק ייעוץ ההשקעות הוא אחד הסעיפים השנויים במחלוקת לטעמי, הקיימים ומקבעים את ניגודי העניינים המובנים הקיימים בין יצרן לצרכן בתעשיית ניהול תיקי ההשקעות בישראל. מדובר בסעיף המאפשר למנהל התיקים לקבל החזרי עמלות מחבר הבורסה, אשר דרכו הוא מבצע את פעולות המסחר של קנייה ומכירת ניירות ערך (לרוב הבנק של הלקוח בו מתנהל חשבון התיקים המנוהל). החזר העמלות הוא למעשה פער ההסכמים שיש למנהל התיק עם חבר הבורסה, ובין ההסכם שיש ללקוח עם אותו חבר בורסה.

איך זה פועל? אם לקוח בוחר לנהל תיק השקעות בבנק מסוים (חבר בורסה) ומשלם על כל פעולת קנייה ומכירה של נייר ערך 0.1% לפי ההסכם הקיים, סביר להניח שמנהל התיק שלו שעובד עם אותו בנק גם עם השקעות אחרות (כלומר, עם כסף גדול יותר) יידע לקבל מחבר הבורסה מחיר נמוך יותר על אותה הפעולה - נאמר 0.04%. עד 2018 ההפרש בין שתי העמלות - 0.06% בדוגמה הזו, היה מגיע אוטומטית למנהל התיק. החל משנה זו חייבה רשות ניירות ערך את כלל מנהלי התיקים לקבל הסכמה מפורשת ובכתב מהלקוח, המאשר להם לקבל את החזרי העמלות. אחרת, אותו הפרש חייב להיות מוחזר ללקוח עצמו.

העמלה שלכם, למה לתת אותה?

זה המצב, זה הסעיף ועכשיו מדוע הוא שנוי במחלוקת לטעמי: אם בחוק הייעוץ נאסר על בעלי רישיון וביניהם מנהלי תיקים לקבל תשלומים כלשהם בגין מתן שירותים ללקוח שאינם שכר והוצאות מהלקוח כפי שנקבע איתו בהסכם, אותו חריג המאפשר קבלת החזר עמלות קנייה ומכירה מחבר הבורסה, עשוי ליצור מוטיבציה (גם אם למראית העין בלבד) למנהל התיק להגדיל את הכנסותיו באמצעות ביצוע פעולות מסחר וטרנזקציות גבוהות בתיק.

מצד אחד חוק הייעוץ אוסר על קבלת טובות הנאה מלבד שכר והחזר הוצאות ומצד שני הוא יוצר חריג ליהנות ממקור הכנסה נוסף כאשר הוא מתכסה בהסכמת הלקוח מראש ובכתב. מבחינת מנהלי התיקים מדובר בכסף קל כמו לקבל 200 שקל במונופול, רק כי עברת ב"דרך צלחה". רוב הלקוחות לא באמת מבינים את משמעות הסכמתם כשהם חותמים על הסכם הצטרפות בעובי "אנה קארנינה" של לב טולסטוי. מבחינת רובם, המשא ומתן מתחיל ונגמר בדמי הניהול, ולא אכפת להם שמנהל התיק עליו הם סומכים בניהול כספם "יקבל את אותם החזרים מחבר הבורסה". כשזה נשמע כך, כלל לא ברור לרוב הלקוחות שהחזר העמלות במקור שייך להם והם מחליטים לתרום אותו למנהל התיק כתוספת לדמי הניהול. גם לא ברור להם ניגוד העניינים שהתרומה הזו יוצרת במאה פרסנט.

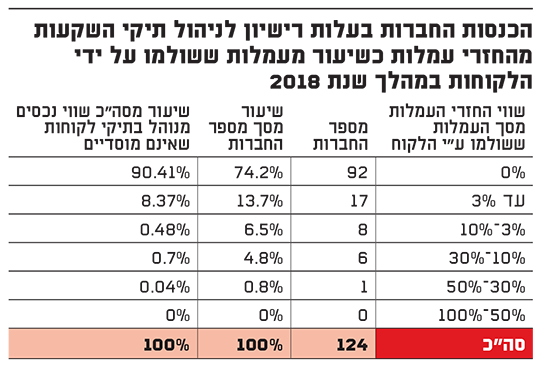

וכשנותנים אז מסתבר שיש גם כאלה שלוקחים. לזכות התעשייה אפשר לומר שהיא הצליחה להתגבר על הירידה בהכנסות החזרי העמלות בצורה מעוררת כבוד, אך בתוכה יש עדיין כאלו המוכנים להגדיל את ההכנסות על חשבון נראות העין. ולמה לא בעצם? החזרי העמלות לא נושכים ולא מבקשים אוכל; לוח 3 מהדוח השנתי שסוקר את חברות ניהול התיקים בישראל שמוציאה רשות ניירות ערך, מראה ש-25.8% (22 חברות לניהול תיקים) זוכות להכנסות מהחזרי עמלות. אל תטעו, זה לא מהכסף הגדול או מתיקי ההשקעות המוסדיים, אלא בעיקר מתוך אלה הקמעונאים. הרוב המכריע של שיעור החזרי העמלות מאותן חברות שכן מקבלות הוא בשיעור נמוך של עד 3% מסך העמלות ששולמו על-ידי הלקוח.

מכאן נשאלת שאלה האם בשביל תוספת עלובה כזו שווה ליצור מלכתחילה את ניגוד העניינים? חישוב פשוט יכול לתת את התשובה. ניקח תיק Retail ממוצע של מיליון שקל המשלם דמי ניהול שנתיים של 0.7%, קרי הכנסה מניהול של 7,000 שקל לשנה. לתוך הדוגמה נכניס גם החזר עמלה מחבר הבורסה נגיד של 0.06%. בהנחה שתיק מנוהל לא מתגלגל יותר מ-30% בשנה, תוספת העמלה השנתית מאותו לקוח היא כ-180 שקל (שיעור של 2.5% בלבד מסך העמלות ששילם הלקוח). באמת כסף קטן ולא בדיוק מצריך השכרת רכב ברינקס כדי לשנע אותו. רק שאם נכפיל את זה ב-5,000 לקוחות, התרומה הקטנטנה הזו של כל אחד מהן תרמה לחברה המנהלת כמעט מיליון שקל להכנסה השנתית ואפס שקל להוצאה השנתית בגין התגמול. והייתי זהיר בהנחות שנתתי בדוגמה.

תניחו שככל שהתיק מנייתי יותר הוא גם מגולגל יותר, וככל שמנהל התיק גדול יותר, הפער בין עמלת הלקוח לחבר הבורסה, ושל עמלת מנהל התיק לחבר הבורסה (להלן החזר העמלה) גם גבוה יותר. גם ההנחה שהחזרי העמלות מצויים בתוך התיקים הקטנים הגיונית בסך הכול. במכולת, אם נקנה ארבעה בקבוקי שמפו חוחובה נקבל אחד במתנה, ואז המחיר לשמפו יהיה נמוך יותר. כך גם בתעשיית ההשקעות, ככל שנרכוש ניהול ליותר כסף, נשלם באחוזים פחות. בדוגמה שלנו לא רק שדמי הניהול יהיו נמוכים יותר, אלא גם לא ניתקל ביותר מדי תאגידים בהיקפים גדולים שנגבים החזרי עמלות בגין פעולות בחשבונם המנוהלים.

היסטוריה של תקלות

לאורך ההיסטוריה היו לא מעט תקלות עם סעיף 17 לחוק הייעוץ. היו פעמים שהתקבלו החזרי עמלות למרות שהלקוחות לא נתנו הסכמתם בהסכם ההתקשרות. היו פעמים שהחברה המנהלת הגדילה את החזרי העמלות שהיא מקבלת, אך שכחה לעדכן את הלקוחות.

גם ברמת השקיפות נתגלו דוחות בהם נמסר גובה העמלה שנשארה בידי הבנק והחברה המנהלת שלחה את הלקוח למצוא מחשבון הקרוב למקום מגוריו כדי לחשב בעצמו את החזר העמלות. ב-2013 נמצאה גם חברה מנהלת שהגדילה ראש, וקיבלה החזר עמלות גם בגין דמי המשמרת, עמלת תשלומי הריבית ועמלת הדיבידנדים.

מעבר לכל אלה, חשוב לציין שגם גביית החזרי עמלות מזירת מסחר בחו"ל שאינה מהווה חבר בורסה, נוגדת את חוק הייעוץ - וגם זה קרה. אני לא מתעלם גם משיקוליו של היצרן. צריך להביא בחשבון שבשנים האחרונות ככל שרמות הריבית והתשואות הנסחרות ירדו, הן גם פגעו בדמי הניהול שהותאמו למטה ככל שפוטנציאל התשואה קטן, והתחרות על כל לקוח גדלה. גם כך חברות ניהול התיקים אף פעם לא היו הדבר הרווחי ביותר בסל חברות הבית של בתי ההשקעות.

יחד עם זאת, לא צריך הרבה כדי לנטרל את ניגוד העניינים הנ"ל ואת התרומות הקטנות. הפתרון יכול להיות הסכמה בין יצרן לצרכן על עלות אפקטיבית אחת לניהול התיק, העמלות המשולמות לחבר הבורסה שאינו קשור למנהל התיק צריכות להיות מחוץ למשחק.

כל מה שעשוי ליצור ניגוד עניינים למראית העין ולהגדיל את עלויות הניהול כמו החזרי עמלות, שימוש בקרנות נאמנות של הבית, או כל קבינט עלויות נלוות אחרות - צריך להיות מסוכם מראש בהסכם ההתקשרות בסעיף עלות אפקטיבית כוללת לניהול התיק. כאשר בית השקעות יתמחר הכל לעלות אחת, וכאשר ללקוחות תהיינה עמלה אחת, הכוללת הכול להתמקח עליה, בלי שזו תהיה מפורקת לתתי סעיפים - נוכל לומר שנעשה צעד גדול לשקיפות מיטבית. ואולי בעצם אנחנו כבר יכולים לומר זאת. אחד היתרונות בהשקת רעיון "ניהול תיקים 2.0" המאפשר ללקוחות לרכוש שירות ניהול תיקים מבתי השקעות תחת האכסנה של קרנות נאמנות, כבר מאגד בתוכו עלות כוללת אחת לכל התענוג.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק