לטבע יש מחזוריות נחושה ומועילה, המביאה בימים אלה את האביב במלוא הדרו ועימו את חג הפסח. גם בשווקים הפיננסיים יש מחזוריות אך היא פחות נחושה ויציבה. לאחרונה המחזור החיובי בשווקים הופרע באופן ניכר על ידי נגיף קטן, הקורונה, שהתפשטותו הביאה לבלימה כמעט חסרת תקדים של הכלכלה, ולמפולת בשווקים הפיננסיים. הירידות החלו בעולם ביום האחרון של פברואר, ואילו לכאן הן הגיעו מיד בתחילת מרץ. מגמות אלה מקבלות ביטוי ברור במדדי אג'יו לתיקים המנוהלים בישראל, אשר רשמו ירידות חדות במרץ, כאשר ככל שרמת הסיכון הלכה ועלתה, כך נמחקה התשואה של השנה הקודמת.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

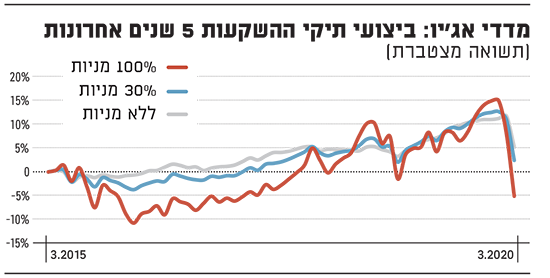

מדדי אגיו ביצועי תיקי ההשקעות 5 שנים אחרונות

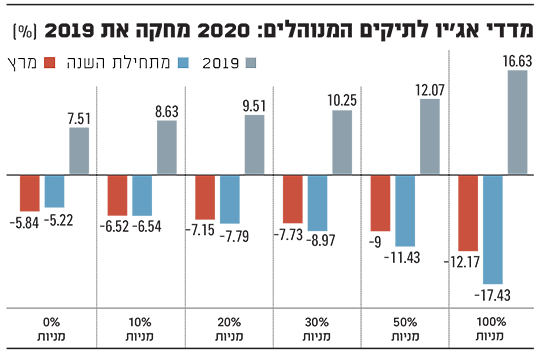

התוצאה מקבלת ביטוי במדדי אג'יו לתיקים המנוהלים, כך שמדד תיק האג"ח ירד במרץ בשיעור של 5.95%, ואילו בקצה השני מצוי תיק המניות שירד ביותר מפי שניים, ב-12.21%. בקרב תיקי הביניים, מדד התיק המושקע במדיניות השקעות של 20% מניות ירד ב-7.25% ואילו תיק המכיל 30% מניות ירד בשיעור חד יותר של 7.83%. במונחי הרבעון הראשון, תיק האג"ח ירד בשיעור של 5.33% ואילו תיק המניות ירד בחדות ובשיעור של 17.48%. תיק המכיל עד 20% מניות ירד בכ-7.89% ברבעון ותיק המכיל 30% מניות ירד ב-9.06% מתחילת השנה.

אחד הגורמים שתרם מעט לקיזוז הירידות בתיקים המנייתיים הוא הדולר, אשר עלה החודש בשיעור של 2.8%. הדבר תרם קלות למרכיב המניות בתיקים וכן לאג"ח הקונצרניות בחו"ל, מרכיב שאינו נפוץ די הצורך בתיקים ישראליים. הירידות היו חדות באותם אפיקים אשר עלו בחוזקה בשנה האחרונה והניעו את התיקים, בהם מדד מניות הנדל"ן שירד ב-28.3%, ומדד תל בונד תשואות שירד ב-14.9%. בממשלתיות היו אלו הארוכות שירדו בחדות, 5.8% במדד השחרים הארוכים. מיותר להזכיר שוב את מניות הדלק, התעופה והתיירות - הסובלים הישירים מעצירת המשק.

מדדי אגיו לתיקים המנוהלים 2020 מחקה את 2019

דם ואש ותימרות עשן: כמו מלחמת עולם

הירידה בתיקי ההשקעות מחקה עושר גדול, שקשה לאמוד את היקפו, מאחר ולא מדובר רק בנכסים בשוקי ההון בעולם שמחקו לפי אומדן מעל 20 טריליון דולרים מערכם במרץ, אלא גם בשחיקת ערכם של נכסים שאינם נסחרים, כגון בניינים, חברות יצרניות מחירי בתים עוד. במונחי תוצר, המשמעות של מחיקת העושר הזו היא למשל, שארה"ב כולה תצטרך לעבוד יותר משנה ללא תמורה כדי לפצות על הנזק, במונחי עושר שהיה ונמחק. נראה כי מדובר באחת ממחיקות העושר הגדולות בעולם, הכל בגלל וירוס אחד קטן.

מדוע נוצרה ירידה חדה ונדירה במרבית השווקים הפיננסיים, ללא הבחנה כלשהי בין אפיק לאפיק, בין סיכון לסיכוי, בין מדד השוק לבין ניירות הערך המרכיבים אותו ובין מגזרים לבין מדינות? הסיבה לכך היא השבר הגדול והמיידי שנוצר בכלכלה האמיתית. כל מי שראה זאת, בעצם, כל אחד שחי ועובד בעולם הריאלי, בתעשייה, במסחר, בשירותי נדל"ן ובשירותים אחרים, הבין מה משמעות הבלימה המיידית במשק ובכלכלה. הדבר הביא לכך שכל הנכסים הפיננסיים, המבוססים על הפעילות הכלכלית בעולם הריאלי, קרסו, בבלימת חירום.

ואם כבר מדברים על חירום, אז אגירת מזון, סגירת גבולות והגבלת חופש התנועה בתוך המדינה, השבתת שירותים ציבוריים, השבתת מערכת החינוך, חשש לביטחון האישי, כל אלו מאפיינים מצב של מלחמה. אמנם, במלחמה הזו אין דם, אש ותימרות עשן, לא נהרסים בה בניינים, מפעלים ותשתיות, לא נשפך בה דם ברחובות או בשדות הקרב, אך ההשפעות הכלכליות, המשקיות והתנהגותיות דומות. כמו במצב מלחמה, משקיעים רבים החליטו כי הם מעדיפים לוותר על רווח ובלבד שלא לחוות הפסד כספי כל כך גדול ואת תחושת השבר המלווה הפסד שכזה. זהו שינוי קיצוני בתפישת התועלת של המשקיעים בשוקי ההון, מעבר משאיפה לתשואה על הנכסים הפיננסיים, לקצה השני של בריחה וויתור על תשואות, וזאת כדי להימנע מהפסדים כבדים. זהו דפוס מחשבה שכדאי להכיר בקיומו כדי למנוע טעויות השקעה.

חמץ ומצה: בועת החוב מסוכנת משוקי המניות

בסיכום הטור הקודם גרסנו כי השווקים צועדים לקראת משבר גדול, כאשר שוק ההון ממשיך להתעלם ממנו. האם אפשר להבין כאשר המציאות עומדת להשתנות מקצה לקצה? האם אפשר להיערך למשבר שכזה?

מטבע היותנו בני אדם, לציבור המשקיעים יש זיכרון קצר ולכן הנורמה והחשיבה היתה שמה שהיה הוא שיהיה. השווקים היו אופטימיים והתבססו על נזילות גבוהה, עושר רב ושפע של מוצרים ושירותים של תיירות ופנאי במחירים זולים, שיעורי מס נמוכים, ביטחון תעסוקתי ועוד. נראה היה כי זה יימשך, שהרי מציאות אינה מתחלפת במהירות. כך, למעשה, המשקיעים והשווקים צעדו בבטחה ובגאון אל שפת התהום, בין אם מתוך חוסר הבנה ובין אם מתוך דבקות באופטימיות שנוצרה בשנים האחרונות מכך שכל משבר חלף במהירות ולא בלם את המגמה החיובית. זהו דור שלא ידע איך נראה משבר, אלא חווה דווקא התאוששות מהירה מכל משבר שהיה.

השווקים העריכו כי גם המשבר הנוכחי הוא קל ולכן במאמר "התרחיש שאותו השווקים מפספסים", בעיתון זה, הסברתי את הנעילה שאליה השווקים צועדים, עם מיתון קשה הנובע מעצירה כמעט מוחלטת של הביקוש יחד עם הפרה משמעותית של צד ההיצע, כשברקע ניצבת בועת חובות, שנוצרה לאורך שנים עקב הריבית הנמוכה.

המשבר הנוכחי עלול להוביל לגל של פשיטות רגל עקב ההתדרדרות בכלכלה האמיתית, שעלולה לפוצץ את בועת החוב שהתנפחה בשנים האחרונות. בועת חוב זו התנפחה לאורך שנים ללא ריבית ויצרה עיוותים גדולים בעולם ההשקעות. בעיקר היא הפכה אותם לפגיעים, וזה הסיכון האמיתי במצב הנוכחי. חשוב לדעת כי הוא גבוה מהסיכון בשוקי המניות.

חכם ותם: מה עושים בשווקים ללא ריבית?

עד כמה השווקים פגיעים כאשר אין ריבית? את זה ניתן לראות בגרף המציג את התשואה המצטברת בתיקי ההשקעות של הציבור לאורך 5 השנים האחרונות. זאת אולי הטיה לנתח את הדברים מיד לאחר צניחה כזו שנוצרת אחת לעשור ולנתח אותה במונחים של טווח ארוך. יחד עם זאת, בשנים האחרונות אנו רואים כי נקודות שפל חוזרות על עצמן בתדירות גבוהה יחסית, זאת בעיקר עקב הריבית הנמוכה. זו מזיקה לתיקי החיסכון שלנו בשתי צורות. הראשונה היא הרעב לסיכון המוביל לתנועה מאסיבית של משקיעי הדור הנוכחי לנכסים מסוכנים, בעיקר מניות ואג"ח מסוכנות. השנייה היא החשיפה של איגרות החוב לסיכון העסקי הגבוה של הפירמות המנפיקות.

התיאבון לרווחי הון הביא את המשקיעים ללקיחת סיכונים בשוק המניות והאג"ח ויצרו אשליה של תשואה, אבל בפועל, לאחר כ-5 שנים, התיקים והמשקיעים עומדים במקום. סיכון אינו יכול להחליף תשואה ולכן הריבית הנמוכה הניבה כ-5% בלבד לאורך 5 השנים האחרונות, כ-1% בממוצע לשנה בלבד.

בתקופה זו, גם מדדי שוק המניות לא הניבו תשואה חיובית אלא דווקא ירדו ב-5%. במילים אחרות, שוק ההון יודע לעלות ולרדת, אך לא מאפשר להגיע לתשואה בדרך רגילה. לכן אין ברירה אלא לחרוג מהכללים הידועים והנהוגים בעולם ההשקעות המסורתי, על ידי ביצוע תמרונים ודינמיות. לקבל החלטות בהתאם לשינויים הצפויים במציאות ולפעול לפיהן, להגדיל או להקטין מניות, להגדיל או להקטין אג"ח ועוד. כן, לתזמן את השוק. מנהלי ההשקעות שנהגו כך, הובילו בתשואות על פני אלו שפעלו רק על פי "שיטת הערך" או "השקעה לטווח ארוך" או כל גישה אחרת.

כל דור ודור: לריבית הנמוכה נזק לתמיד

לכן נראה כי הדור הנוכחי חווה מכה כלכלית אשר עשויה לשנות את התנהגותו. קשה להעריך במדויק את השפעתם של עצירת הכלכלה והזינוק ל-25% אבטלה יביאו עימם, אך אפשר לצפות כי המשבר שנוצר יוביל למעט יותר זהירות כלכלית מזו שהיתה בשנים האחרונות, פחות בזבוז ויותר תכנון וחיסכון. הדבר עלול להאט את הכלכלה בתקופה הקרובה, שנה עד שנתיים. ניתן גם להניח כי ההוצאה הממשלתית הגדולה תוביל לעלייה במיסים והקטנת הוצאות, כדי לכסות את הבור התקציבי שהעמיק.

למחיקת העושר הגדולה שנוצרה כאן תהיה השלכה על הדור הנוכחי, אבל גם על הדורות הבאים. ראשית, החיסכון בהווה ובעתיד חוטף מהלומה גדולה. רבים יצטרכו לצרוך חלק מהחיסכון כבר בהווה וכמו כן קרנות הפנסיה תתאמנה את גודל הקצבה, הן לאלו שכבר פרשו והן לאלו שטרם פרשו. כך, מרבית האוכלוסייה בארץ ובעולם תשלם את הנזק. הגירעון הגדול שנוצר בהווה יביא להקטנת הפנסיה ורמת החיים, הן של הדור הנוכחי והן של הדור העתידי.

ההשלכה השנייה היא חברתית, עמוקה וארוכת טווח. הדור שלנו, כל מי שלא ייהנה מפנסיות ותיקות - יצטרך לעבוד למחייתו, עד לגיל מאוחר. רק מי שצבר הון משמעותי יוכל לחיות ברמה ראויה. אלא מה, בעבר, למי שהיה מיליון דולר, יכול היה לפרוש מעבודה ולחיות מהסכום. בתשואות הנוכחיות, נדרש הון גדול ביותר ופחות בר השגה כדי לאפשר זאת. במילים אחרות, כדאי להמשיך ולפתח יכולת, חריצות ומיומנות שתשרת אותנו בעבודה לצורך פרנסה, כי הריבית הנמוכה פוגעת לחסכון ארוך הטווח.

חד גדיא: גם את המשבר הזה ננצח

המשבר הנוכחי יוצר גם הזדמנויות. חשוב לזכור הוא שהכלכלה עצרה, אך היא לא נחרבה. אין במשבר הנוכחי הרס של תשתיות, בניינים, ידע ואמצעים, אלא בעיקר מחיקת עושר, וחיים מתוך הרזרבות שיש או אין לממשלות ולציבור. יש בו הרבה פסיכולוגיה ומחשבות והוא עשוי להביא לשינוי בהתנהגות הכלכלית והחברתית במובנים רבים, אבל הוא לא הרס. ידוע לנו גם שהמשבר עלול להימשך זמן רב, גם אם תוך מספר שבועות משקים יחזרו לפעול ברמה כזו או אחרת, אבל לפי המבחן הסיני ניתן לראות כי החששות וההתנהגות המרוסנת, טבועה בתודעה לזמן מה נוסף. יחד עם זאת, ממשלות ינסו לעודד בכל דרך את הפעילות הכלכלית, למרות הגירעונות הגדולים.

לכן, בדיוק כפי שהמשבר הביא לתמחור מחדש של נכסים כלפי מטה, היציאה ממנו, הגם שתארך שנתיים ואולי יותר, תוביל לתמחור מחדש של נכסים, הפעם כלפי מעלה. החזרה של הציבור אל פעילות וצריכת הבסיס, יאפשרו לשוקי המניות להתאושש ולחזור בעשרות אחוזים כלפי מעלה, לאחר שירדו בעשרות רבות של אחוזים, כלפי מטה. המחזוריות בה פתחנו, תעשה את שלה גם בדרך למעלה. זאת בדיוק ההזדמנות להרוויח מתזמון השוק, אותו הזכרנו קודם.

זהירות רבה נדרשת בעולם החוב, שהבועה בו טרם התרוקנה במלואה. הצורך לגייס כספים בעתיד כדי לממן את נזקי המשבר, הן על ידי חברות והן על ידי ממשלות, עלול להביא לעלייה בריבית. מחירי איגרות החוב, בעיקר הממשלתיות, מצויים ברמה גבוהה מאוד עקב הריבית הנמוכה וכן מכיוון שבנקים מרכזיים רוכשים אותן בתקופה זו כדי לספק נזילות למערכות הפיננסיות במדינותיהם, כך גם בישראל. לכן הסיכון באג"ח אלה עלול ללכת ולעלות.

אך באשר למניות, כמו המחזוריות בטבע, גם שוק זה יידע להתגבר ולעלות, מאחר שאנשים באשר הם, שואפים להתחדש וליצור, לבנות ולפרוח, כמו הטבע סביבנו, שאינו עוצר מלכת. חג אביב שמח.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, המייעצת לחברות, מוסדות וקיבוצים בניהול השקעות ונכסים פיננסיים ומלווה משפחות בניהול העושר המשפחתי (פמילי אופיס). באתר החברה ניתן למצוא חיתוכים נוספים של מדדי אג'יו. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק