גיא אלמוג הגשים "חצי חלום" לדבריו, כשהפך בצעירותו לכדורגלן ששיחק בליגה השנייה והשלישית, אבל "תמיד היה לי חיידק לשוק ההון", הוא מעיד על עצמו. הוא החליט לפתח את אהבתו לכלכלה ומספרים רק אחרי ש"הבנתי שכוכב כדורגל גדול אני לא אהיה".

● טבלת התשואות לחודש יוני: ילין לפידות בראש, ומה עשה אלטשולר שחם?

● השקעה שנייה של קושנר בישראל? במגעים לרכוש חלק ממניות הפניקס

היום, בגיל 44, מנהל אלמוג את תחום יועצי ההשקעות בבנק ירושלים. כמו אחרים שהתראיינו במדור זה, הוא החל את דרכו כיועץ השקעות מעט לפני המשבר הפיננסי העולמי ונפילת הבורסות ב־2008, ומשוכנע: "מי שלא חווה את המשבר ההוא חסר לו משהו בניהול השקעות. ומי שעבר אותו - יש לו תוסף שאין לאחרים".

כשאנחנו שואלים כיצד הוא רואה את שוק המניות האמריקאי כיום, אלמוג בוחר בדרך האמצע: "התמחור כרגע לא נמוך אבל גם לא מנופח, ולכן אין צורך להפחית חשיפה בצורה מהותית. העליות בוול סטריט ברובן נובעות מסקטור הטכנולוגיה ומניות '7 המופלאות' בפרט. עם זאת, בגלל הצמיחה החזקה שלהן סביר והגיוני שהן נסחרות בתמחור גבוה יותר.

"בשאר הסקטורים הכלולים ב־S&P 500 רואים ביצועי חסר מול תשואת המדד, ובחלק מהמקרים אפילו ביצועים שליליים". אבל ייתכן שזה דווקא מראה על הפוטנציאל בהם, לדברי אלמוג: "ראינו בסוף השבוע האחרון את תוצאות הבנקים הגדולים, המהותיים, שפותחים את עונת הדוחות (ג'יי.פי מורגן, סיטיבנק, וולס פארגו) עם תוצאות לא רעות. כמובן שנרצה לראות בעונת הדוחות הנוכחית ששאר החברות מצליחות להמשיך לייצר צמיחה ורווחים".

לגדר עם דולר גם ברכיב המנייתי וגם באג"ח

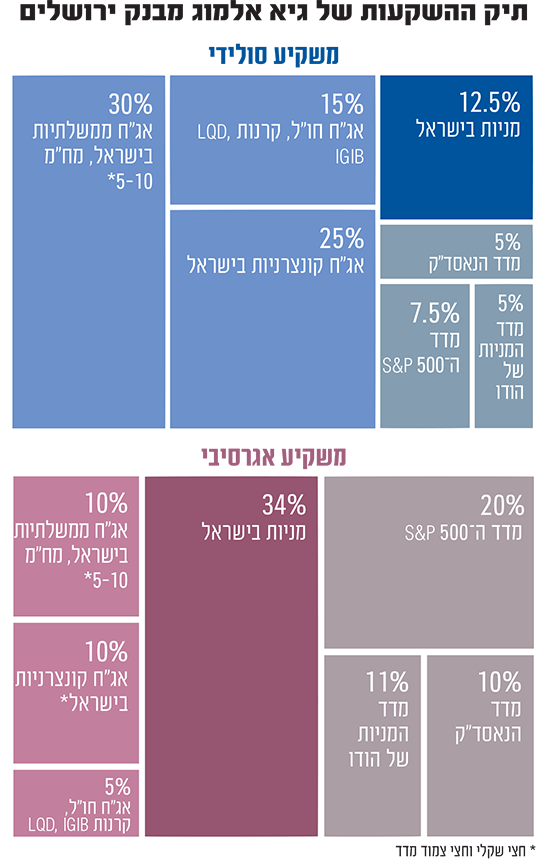

תיק ההשקעות של אלמוג עבור משקיע סולידי מורכב מ־30% מניות. מתוך כך 5% מהרכיב לעקיבה אחר מדד ת"א 125 וכן מניות נדל"ן, פיננסים ואנרגיה ירוקה מקומיות, במשקל של 2.5% לכל סקטור. רוב הרכיב המנייתי מופנה לחו"ל: 7.5% עקיבה אחר מדד S&P 500 ועוד 5% אחרי הנאסד"ק. עוד ברכיב המנייתי הוא מציע השקעה של 5% במדד המניות של הודו.

ברכיב האג"ח (70%) הוא מקצה 30% לאיגרות ממשלתיות (תל גוב שקלי וצמודות במח"מ 5-10 שנים בחלקים שווים) והיתרה באג"ח קונצרניות - 15% בתל בונד מאגר, 10% בתל בונד שקלי במח"מ 5-15 וכן 15% במדדי אג"ח קונצרניות בחו"ל (LQD ו־IGIB).

את החשיפה למדד תל בונד מאגר הוא מסביר ככלי לפיזור סיכונים: "בתל בונד מאגר יש מעל 400 סדרות של אג"ח קונצרניות בישראל ובעצם זה 'תיק השוק הקונצרני'. המשמעות היא שהחשיפה לאיגרת חוב ספציפית היא מאוד נמוכה. אמנם המרווח מהאג"ח הממשלתיות לא גבוה אבל התשואה האבסולוטית לא רעה בכלל, וניתן לקבל תשואה של 5.7%-5.8%, עם פיזור של אג"ח שקליות, צמודות, קצת דולר, מח"מים קצרים וארוכים וגם דירוגים שונים".

עבור משקיע אגרסיבי מציע אלמוג להקצות 75% למניות: 10% למדד ת"א 125 ומניות נדל"ן, פיננסים ואנרגיה ירוקה מקומיות במשקל של 8% לכל סקטור. בחו"ל הוא ממליץ על 20% עקיבה אחר ה־S&P 500 ועוד 10% על נאסד"ק ו־11% בבורסת הודו.

בחלק האג"חי של התיק האגרסיבי (25%) הוא ממליץ על 10% אג"ח ממשלת ישראל, 10% לאפיק הקונצרני המקומי ועוד 5% לאג"ח בחו"ל. לדבריו, "אם יהיה אירוע ביטחוני בצפון הדולר יזנק, ובסבירות לא קטנה בנק ישראל יצטרך שוב להתערב. מצד שני אם הולכים לרגיעה לא נתפלא אם הדולר ייחלש, כיוון שרוב הנתונים הכלכליים תומכים בהיחלשות שכזו. לכן, הדולר משמש כגידור לתיק ההשקעות, ומוטב להיחשף אליו גם בחלק המנייתי וגם באג"חי".

כשאומרים לכם 'הפעם זה שונה', תתחילו לחשוש

באשר לסקטורים המועדפים על אלמוג בבורסה בת"א, הוא מציין לחיוב את מניות הבנקים והביטוח בשל "התשואות על ההון המאוד יפות, לצד העובדה שהם נסחרים מתחת להון העצמי שלהם". עוד מוזכר לחיוב סקטור הנדל"ן כשאלמוג מאמין כי מניות הנדל"ן למגורים יעלו: "כולם מקשרים בצורה מאוד חדה בין מחירי הדיור, לשאלה אם מניות הנדל"ן למגורים יעלו או יירדו. אבל יש הבדל גדול בין חברות שרכשו קרקעות בעבר לכאלה שרכשו במחירי השיא בשלוש השנים האחרונות, כשאלו תומחרו גבוה מדי.

"היום קונים קרקעות במחירים יותר נמוכים מאשר לפני שנה ושנתיים, ובמילים אחרות זה אומר שגם אם מחירי הדיור יירדו, הפערים מול מחירי קניית הקרקע יישמרו". אלמוג מציין למשל את חברת י.ח דמרי - "שעשויה לקנות את הקרקע בשדה דב במחיר של 1.1 מיליארד שקל - חצי מיליארד שקל פחות מהמחיר הקודם". הוא מציין גם את תחום ההתחדשות העירונית, שכן "צריך לזכור שהאוכלוסיה פה תכפיל את עצמה תוך פחות מ־20 שנה, ואלה יצטרכו לגור איפשהו".

באופן מפתיע משהו, אלמוג מציין לחיוב גם את החברות הגדולות בתחום המשרדים, בשל הפעילות הנוספת שלהן. "תסתכל על עזריאלי, יש לה גם פעילות חוות שרתים (דאטה סנטרס) ובתי אבות. וגם מליסרון קנתה חצי מחברת הנדל"ן למגורים אביב ייזום ומתכננת לרכוש גם את החצי השני. לכן קיים פוטנציאל מאוד גדול גם בהן".

סקטור שלישי שהוא מציין לחיוב הוא האנרגיה הירוקה: "מלחמת רוסיה־אוקראינה הראתה את החשיבות של יציבות אנרגטית. בנוסף, החברות מייצרות אנרגיה לא מזהמת וגם זולה יותר וכמובן אגירת האנרגיה הופכת את כל הנושא ל־ישים (כי צריך חשמל גם בשעות החשיכה, כשאין אנרגיה סולארית, נ"א)", הוא מסביר. "תוסיף את הרכבים החשמליים, רכבות חשמליות ותחבורה ציבורית חשמלית, דאטה סנטרס וה־AI, שכולם צרכני חשמל גדולים, ותקבל שהחברות האלה יכולות לטפס עוד כברת דרך".

אלמוג שמתגורר בכפר יונה, מבקש לסיים את הראיון בטיפ למשקיעים על כך שההיסטוריה חוזרת על עצמה, ותחזיות אפוקליפטיות בדרך כלל לא מתגשמות: "אף אחד לא חשב ש־2022 תהיה כזו שנה גרועה, ובתחילת 2023 כולם חשבו שתהיה עוד שנה גרועה", הוא מזכיר. "כאשר יש אופוריה, השוק מתנתק מתמחור כלכלי ואומרים לכם ש'הפעם זו כלכלה חדשה ולכן זה שונה' - זה הרגע להתחיל לחשוש. וגם לכיוון השני, כשמסבירים בקורונה שסוף העולם הגיע, אתם כמשקיעים צריכים לנהוג במתינות ולא לחשוב שסוף העולם קרוב. אף אחד לא יכול לצפות את האירוע הבא - לא את המלחמה, לא את הקורונה. מי שמצליח להחזיק מעמד בזמנים האלה ולעבור את הטווח הקצר, צפוי ליהנות מהעליות".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.