"כשכולם משוגעים, השיגעון הוא השפיות" כתב הסופר פאולו קואלו. העידן הנוכחי של ריבית אפסית מתחיל לתת את אותותיו בנוגע לשינוי סדרי עדיפויות באופן שנתפס כסוג של שיגעון כלכלי. כבר מספר שנים אני כותב כאן שהאנומליה של השווקים בעידן המודרני, היא דווקא הריבית הגבוהה ולא הריבית הנמוכה. זאת תוך הדגשת העובדה שהצמיחה העולמית היא לא הדרגתית אלא מתבצעת בתהליך של קפיצות מדרגה בהתאם לפיתוחים תעשייתיים וטכנולוגיים. 150 השנים האחרונות היו חריגות באלפי שנות היסטוריה אנושית, משום שמאז המאה ה-19 התרחשו מהפיכות בתחומי התעשייה, התקשורת והמידע (לרבות האינטרנט). כל הפיתוחים הטכנולוגיים של המאה האחרונה יצרו סביבה כלכלית של צמיחה בשיעורים מאד גבוהים.

יצירת צמיחה באופן מלאכותי

בני ה-90 ומעלה שמסתובבים בקרבנו נולדו לעולם בו עדיין היו מתניידים באמצעות סוסים ומעבירים מידע בדואר כתוב בכתב יד. כל הכלכלנים וקובעי המדיניות מסתכלים על הצמיחה ההיסטורית, ומנסים לשמר את הרמה ההיסטורית גם היום - הבעיה היא שכרגע לא התרחש פיתוח טכנולוגי שמהווה קפיצת מדרגה ובמקום להפנים את המציאות, מנסים באופן מלאכותי לייצר צמיחה באמצעות ריבית נמוכה והזרמת כסף רב לשווקים.

לוואקום שנוצר בעקבות צמיחה נמוכה יותר ביחס לעבר נכנסים הבנקים המרכזיים, להם אמורים להיות שני תפקידים עיקריים: הראשון, שמירה על יציבות מחירים - מניעת התפרצות אינפלציונית ומנגד ניסיון להימנע ממצב חמור של דפלציה (שהוא ההפך מאינפלציה ומשקף ירידת מחירים, שמעידה לרוב על האטה כלכלית). התפקיד השני הוא הגנה על המערכת הפיננסית, משום שקריסת בנק גדול עלולה להוביל להשפעות שליליות לאורך שנים רבות על המדינה; לראיה, הלאמת הבנקים בישראל בשנות ה-80 לאחר קריסתם, ויציאה מהמשבר שנוצר רק בשנות ה-90 המאוחרות.

מבחינת הכלים שעומדים לרשות הבנק המרכזי, מדובר בכלים מוניטריים ולא פיסקליים. כלומר, בנק מרכזי יכול לקבוע את שיעור הריבית; את כמות ההון שבנקים צריכים להחזיק וכמה כסף מותר להם להלוות; את כמות הכסף במשק באמצעות ספיגת הכסף או שחרורו לשוק (הרחבה או צמצום כמותי - כלומר הרחבה או צמצום של כמות הכסף); וכן מהלכים שונים העוסקים באיכות המאזנים של הבנקים, בשוק המט"ח (דוגמת רכישת מט"ח כדי להקטין את התנודות בשער החליפין) ועוד. אבל לבנק מרכזי אין השפעה על ההיבטים הפיסקאליים. מהלכים פיסקאליים כוללים את ההקצאה השונה של הוצאות הממשלה וכמובן את ההיקף הכולל של ההוצאה הממשלתית - מה עושה הממשלה עם הכסף (היכן להשקיע כדי לייצר צמיחה בעתיד -האם להשקיע בתשתיות ובחינוך או בפנסיות לשוטרים וכו') וכן כיצד הממשלה דואגת לא "להוציא" יותר מדי כסף כדי שלא לייצר גירעון. עד כאן בזעיר אנפין ההסבר אודות התיאוריה.

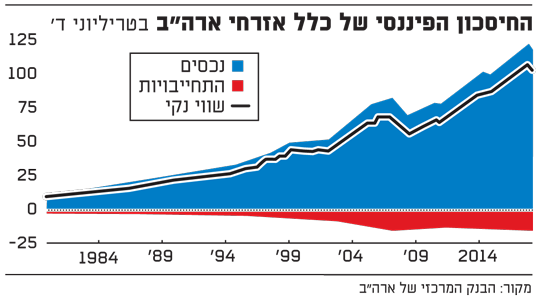

כמו כל תיאוריה, הבעיה מתחילה ברגע שצריך למשש אותה במציאות. במקרה של השפעה מוניטרית, הבנק המרכזי לא מסוגל למלא את תפקידו נאמנה משום שבעוד שהוא מפקח על המוסדות הבנקאיים ואחראי על הריבית, הוא לא מפקח על בתי השקעות וחברות ביטוח. שינויים רגולטוריים, שינויים בהעדפות הציבור ועוד שינויים נוספים יצרו מצב בו היקף החיסכון של הציבור בנכסים פיננסיים עלה באופן דרסטי. כך לדוגמה, היקף ההשקעה של אזרחי ארה"ב בשוק ההון בשנות ה-80 עמד על כ-10 טריליוני דולר, וכיום הוא כ-130 טריליוני דולר (ראו תרשים).

החיסכון הפיננסי של כלל אזרחי

להתחיל לשקול שיקולים נוספים

אחד השיקולים שכדאי להתחיל לקחת בחשבון בעת החלטת הריבית, הוא כיצד היא תשפיע על השווקים הפיננסיים והאם הבנק המרכזי צריך לווסת גם את התנודות בהם. כאשר הבנק המרכזי שומר על סביבת ריבית נמוכה הוא מייצר עליות בשוקי המניות ומייצר למעשה מעין "אינפלציה" בשווקים הפיננסיים. זה לא שונה משמעותית מאינפלציה בנכסים רגילים דוגמת נדל"ן, ביגוד, מזון וכו'. עליות חדות בשווקים עלולות להוביל לירידות חדות, והמטרה היא לווסת תנודתיות ולא לקבוע את כיוון השוק - הן בנוגע למדדי המחירים והן בנוגע למדדי המניות. ייתכן שהדרך הנכונה להתמודד עם הסוגיה בשלב זה, בו לבנק מרכזי אין סמכות פיקוח על בתי השקעות וחברות ביטוח, היא להכניס את מדדי המניות והחוב השונים לתוך חישוב המדד, בעיקר כאשר חלק משמעותי מחסכונות הציבור מורכב מנכסים פיננסיים.

השפעת השווקים הפיננסיים על הבנק המרכזי באה לידי ביטוי כיום רק באופן הפוך לגמרי. כאשר היו ירידות בשווקים הפיננסיים בחודש דצמבר 2018, הבנק המרכזי של ארה"ב, הפד, שינה בעקבות זאת את מתווה הריבית שלו מ-3 העלאות ריבית במהלך 2019 להעלאת ריבית אחת (אולי) עד לסוף 2020. מדובר במהלך הטומן בחובו סיכונים משום שאם הדבר היחיד שמסייע לשווקים הפיננסיים לעלות הוא ריבית נמוכה ולא שיפור בתנאים הכלכליים - אזי ייתכן שלנגד עינינו מתפתחת בועה פיננסית.

למה שוק המניות רק עולה? (בינתיים)

אחת הסיבות לשווי האסטרונומי של חברות שונות הנסחרות בבורסות היא בין היתר הגידול בחסכונות הציבור ולאו דווקא סיבות כלכליות גרידא כמו עליה ברווחים או צמיחה משמעותית בהכנסות. דוגמה לכך קיבלנו בישראל לפני מספר ימים כאשר המפקח על הביטוח, משה ברקת, התיר למוסדיים להחזיק עד 7.5% ממניות חברות הביטוח לעומת 5% טרם ההחלטה. בתגובה מניות חברות הביטוח זינקו בחדות.

עכשיו - האם השתנה משהו בפעילות חברות הביטוח? אם החברות היו שוות 5%-7% יותר טרם ההחלטה של ברקת - למה לא נמצאו משקיעים זרים שיסגרו את הפער הכלכלי הזה? הרי וורן באפט ידע להשקיע בחברת ישקר הישראלית, אז באפט, שהוא אשף פיננסי ובעל החזקות משמעותיות בחברות ביטוח, לא ידע לזהות את הפער הזה? כפי שהשווי של חברות הביטוח בארץ זינק רק בגלל שמוסדיים קנו עוד מאותו הדבר, כך שווי המניות בעולם זינק בגלל שהיקף החסכונות עלה ולא משנה כמה ישקיעו במדד S&P 500, עדיין יהיו בו רק 500 חברות.

מהאמור, ניתן לומר בסבירות גבוהה שמשבר משמעותי (בניגוד לירידה של 10%-20% בשערי המדדים) יגיע רק כאשר היקף חסכונות הציבור יתחיל לרדת. זה יקרה כשההיקף הכולל של תשלומים לפנסיה יעלה על היקף הפיקדונות החדשים - כלל האצבע הוא שכאשר יותר אזרחים יצאו לפנסיה מהיקף האזרחים שמתחילים לחסוך לפנסיה לראשונה. בינתיים הסוגיה הזו רלוונטית בעיקר למדינות עם קיטון דמוגרפי וקריסת שוק המניות, דוגמת יפן (מדד הניקיי עומד על כ- 22,000 נקודות כיום לעומת כמעט 40,000 נקודות ב-1989).

אם בנקים מרכזיים יתאהבו ביכולת שלהם לווסת את המחירים - ולהשפיע על כיוון השווקים בטווח הקצר באמצעות תרגילים של ריבית נמוכה והזרמת הון מסיבית במקום לתת לשווקים לווסת את עצמם - אז כשהשינוי הדמוגרפי יבוא לידי ביטוי גם בנתוני ההפקדות והתשלומים של גופי החיסכון הפנסיוני, זה יהיה מאד משמעותי (וכואב) עבור אוכלוסיית הפנסיונרים.

עם בוא חג החירות אאחל לנו חירות פיננסית גם ממניפולציות פיננסיות של בנקים מרכזיים. הגמילה ממניפולציות פיננסיות עלולה להיות כואבת, אך כמו הליכה במדבר - סופה שמגיעים לארץ ישראל. פסח שמח.

הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש כמנהל תחום החוב בחברת Oscar Gruss&Son. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.