אוגוסט החל ב"רגל שמאל" עבור משקיעים ברחבי העולם כשהמדדים המובילים בחו"ל וגם בישראל רשמו ירידות חדות בשני ימי המסחר הראשונים החודש. זאת, לאחר שחודש יולי נחתם באקורד חיובי.

● מתחת לרדאר: המניה הביטחונית שעשתה סיבוב בת"א ומככבת בוול סטריט

● אינטל לא לבד: הישראלית שאיבדה מעל רבע משוויה בתוך שבוע אחד

● הדולר יחצה את רף ה-4 שקלים? מה צפוי בשוק המט"ח

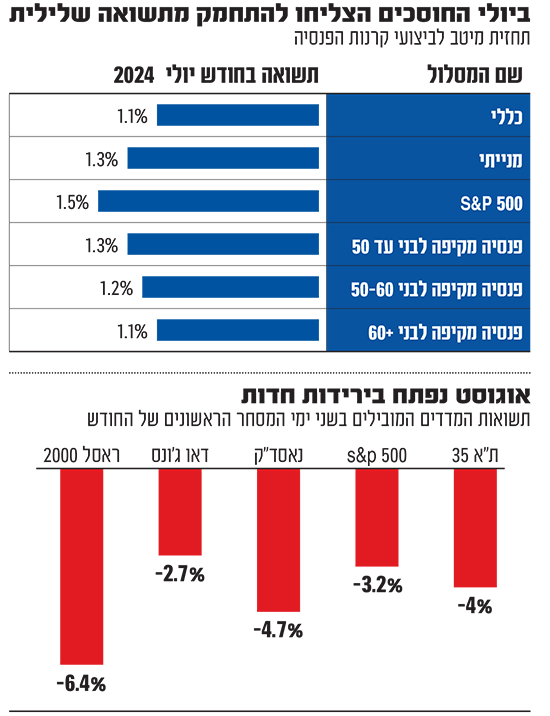

בית ההשקעות מיטב עדכן בשבוע שעבר כי חודש יולי יסתיים ככל הנראה בתשואה חיובית לחוסכים, למרות הירידות שאפיינו שבועות ארוכים במהלך החודש. מה שהציל את התשואות היה יום המסחר האחרון של יולי, בו המדדים המובילים זינקו והתשואה של ענף הגמל וההשתלמות (במסלול הכללי) הוכפלה ל־1.1% בממוצע. אלא שבשני ימי המסחר הבאים התהפכה כאמור המגמה עם ירידות שערים חדות. מדד ת"א 35, שעלה ב־1.4% בסיכום חודש יולי, נפל בכמעט 4% ביומיים, כשהוא מושפע בעיקר מהירידות במניות הטכנולוגיה בוול סטריט וכן מהמתיחות הביטחונית בארץ והחשש מהסלמה רב־זירתית.

רונן מנחם, הכלכלן הראשי של בנק מזרחי טפחות אומר כי "השווקים כיום נמצאים ברמות גבוהות מאוד, גם בארה"ב וגם באירופה. לכן הרגישות שלהם לכל נתון או אירוע יותר גבוהה".

"הורדת הריבית בישראל מתרחקת"

מעבר לירידות בוול סטריט, מושפעת הבורסה בת"א גם מהחמרת המצב הביטחוני ומהסלמה רב־זירתית. ברנרד מנור, מנהל ההשקעות של אי.בי.אי ניהול תיקים, טוען כי הירידות בת"א מגיעות קודם כל "בשל השפעת המלחמה על הכלכלה והאי־ודאות שהיא מייצרת. התארכות המלחמה משמעותה הגדלת הגירעון ופגיעה בפריון המשק. גם האינפלציה מתגברת, בין היתר בשל פיחות השקל מול הדולר. כל זה מרחיק את הורדת הריבית הבאה, כפי שכבר עלה מדברי הנגיד לאחרונה".

יש לציין שבסיכום שבעת החודשים הראשונים של השנה, לפי תחזית מיטב, הציגו החסכונות ארוכי הטווח של הציבור בישראל תשואות יפות ובחלק מהמקרים מצוינות. הגמל במסלול הכללי עלה ב־6.5% בינואר־יולי בזמן שהפנסיה במסלול לבני עד 50 עלתה ב־8.3%. המסלול המנייתי בגמל הניב בתקופה זו תשואה של 11.5%, בעוד שהכוכב הגדול של שוק החיסכון בשנה האחרונה, מסלול העוקב אחר מדד S&P 500 רשם עלייה מצטברת של 21% בשבעה חודשים (עלייה של 1.5% ביולי).

"גם בחו"ל השוק לא חף מסיכונים"

אלא שבאוגוסט, כאמור, התמונה עלולה להשתנות. אז מה כדאי לעשות עם ההשקעות?

מנור מאי.בי.אי: "מי שחושש מהחמרה במצב הביטחוני בישראל, צריך לכוון לתמהיל יותר סולידי במסלול ההשקעה שלו, עם רכיב אג"חי גבוה. הוא גם יכול כמובן להסיט חלק נוסף מההשקעה שלו לחו"ל (רכיב שכבר היום מהווה את עיקר התיק המנייתי של הציבור בישראל, ח"ש) כשארה"ב היא האופציה המועדפת.

"אני חושב שצריך להיזהר ולא לעשות דברים קיצוניים. כל אחד צריך לפעול לפי מידת 'שנאת הסיכון' שלו או השאלה עד כמה הוא חושב שהמצב כאן יחמיר - משום שהשוק בתל אביב בכל זאת הגיב לעליית הסיכון בארץ". מדד ת"א 35 ירד מאז אמצע יולי ב־7% על רקע ההסלמה בזירה הביטחונית.

הוא מוסיף כי "המשקיע הסביר צריך לזכור שגם בחו"ל השוק לא חף מסיכונים. למשל החשש מהאטה בכלכלת ארה"ב שכבר משפיע לרעה על השווקים בימים האחרונים (ראו הרחבה בעמ' 10) או המצב הגאופוליטי… המשקיעים בעולם עושים קישור בין החשש למלחמה אזורית במזרח התיכון מול איראן, שבה יתערבו גם בנות הברית שלה סין ורוסיה. זה מעלה את פרמיית הסיכון של השוק בארה"ב. כל הדברים האלה לצערנו קשורים".

לשאלה על סקטורים מומלצים להשקעה בת"א, משיב מנור כי "סקטורים בשוק ההון המקומי פחות רלוונטיים כעת לדעתי, משום שהבעיה היא כללית של המדינה. כך שכעת גם סקטור דפנסיבי כמו הבנקים, שהם לכשעצמם מאוד רווחיים, סובל מעליית פרמיית הסיכון של המדינה כולה בלי קשר לתוצאות".

"השוק מאתגר יותר ומעניין יותר"

עידן אזולאי, מנהל ההשקעות הראשי בבית ההשקעות סיגמא קלאריטי, טוען כי "המסחר הכאוטי כאן עומד ללוות אותנו לזמן לא קצר. לא רק בהיבט המקומי, כי אם גם ואולי במידה רבה יותר, בהיבט הגלובלי. זה הופך את השוק למאתגר מאוד וכן, גם למעניין. הדרך להתמודד עם השוק הזה היא לא למהר להסיק מסקנות ולפעול לפיהן, אלא לתמחר קודם כראוי את הסיכונים.

"מאחר והסיכונים נוטים כעת בכיוון מעלה, אנחנו נותרים בפוזיציה הדפנסיבית שלנו ברכיב הסולידי. התשואה באג"ח טווחים הקצרים מספקת מחסה ראוי גם באפיק הממשלתי ובעיקר באפיק הקונצרני".

כך למשל, במדד תל בונד שקלי של איגרות חוב קונצרניות, לפדיון של בין שנה ל־3 שנים, התשואה הגלומה לפדיון היא 6.14%. מדד האג"ח הממשלתיות הקצרות בבורסה בת"א מציע תשואה של 4.15%.

האם לשנות את גישת ההשקעה ביחס למדד שהישראלים למדו לאהוב - S&P 500?

מנחם מבנק מזרחי מציין כי מדד זה מוטה למניות הטכנולוגיה הגדולות. לדבריו, משקיעים יכולים לשקול תחלופה בין ענפי ההשקעות. מי שרוצה פחות להשקיע בטכנולוגיה יכול "לעבור להשקעה בתעשייה, או לענפים סולידיים כמו מניות ענקיות הצריכה, או במניות שירותי בריאות ותשתיות בארה"ב".

קובי לוי, ראש דסק אסטרטגיית שווקים בבנק לאומי מציין לגבי מניות שבע המופלאות (אפל, גוגל, מיקרוסופט, אנבידיה, אמזון, פייסבוק וטסלה) כי "האמירה המשמעותית לשווקים של גוגל ומיקרוסופט אחרי פרסום הדוחות האחרונים היתה לגבי פעילות הענן וה־AI. החברות קצת קיררו את ציפיות המשקיעים לגבי המוניטיזציה, קרי היכולת שלהן להפוך את התחומים האלה לרווחיים ותזרימיים בפרק זמן קצר. ההשקעות הגדולות בבינה המלאכותית ובדברים הנלווים אליה הובילו את המשקיעים להעריך שהתהליך לרווחיות מהם עשוי להיות יותר ארוך ממה שהיה גלום בשווקי ההון הגלובליים".

אז האוויר יוצא מהתחום הטכנולוגי?

"התמחור בארה"ב היה די יקר, והיו צריכים לקרות הרבה דברים כדי לענות לציפיות הגבוהות. לכן זה מרגיש שיש יציאה של אוויר מהציפיות. יש חזרה לתהליך קצת יותר מנורמלי. זה תהליך שהשוק עובר בכל שנה שנתיים, כשרואים ירידות של 10%, זה כואב ולא נעים - אבל זה חוזר על עצמו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.