כשמסתכלים על מסכי הבורסה בתל אביב נכון להיום, צריך ממש לשפשף את העיניים. מדד הבנקים עלה ב־64% מתחילת שנת 2025, ומדד ת"א־ביטוח זינק ב־164% באותו זמן. מדד הדגל, ת"א־35, הוסיף 50% לערכו, כשהוא מותיר מאחור את כל שוקי המניות הגדולים במערב.

● יועצי המשכנתאות במוקד: רשות שוק ההון בוחנת את התגמול שלהם

● ההשקעות הזרות עלו או ירדו? דוח האוצר מדגיש את הנתונים האופטימיים

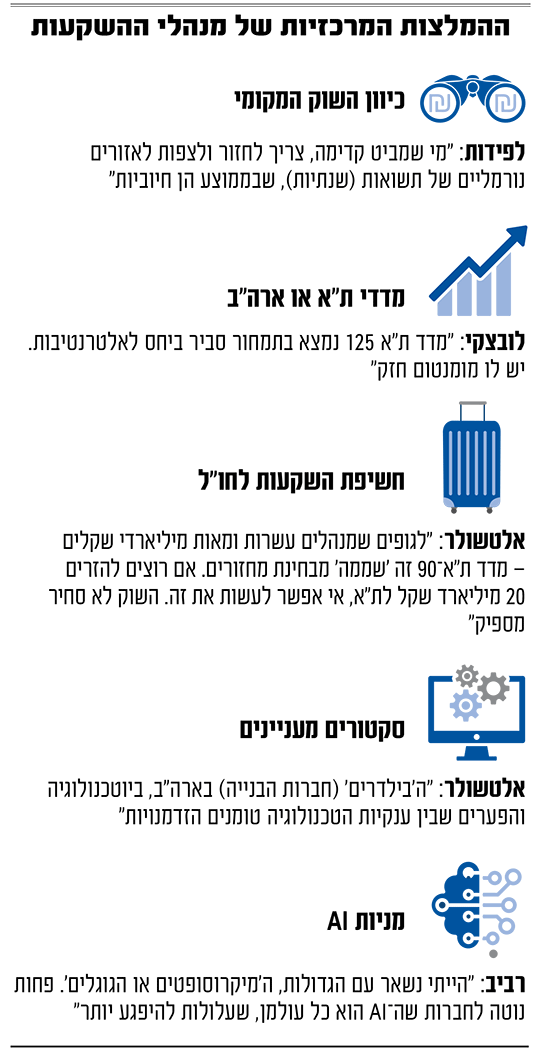

על העליות החריגות שחוותה הבורסה המקומית, אומר יאיר לפידות, בעלים ומנכ"ל משותף בבית ההשקעות ילין לפידות, כי "צריך לראות את השנתיים־שלוש האחרונות כחריגות ביחס למה שאפשר לצפות מהבורסה לאורך זמן. ב־20 שנים נרשמה תשואה ריאלית של 5%-7% על השקעה של 100% במניות. מה שהיה בשלוש השנים האחרונות, עם תשואה מצטברת של יותר מ־100%, זה לגמרי לא בר־קיימא לטווח ארוך. מי שמביט קדימה, צריך לחזור ולצפות לאזורים נורמליים של תשואות (שנתיות), שבממוצע הן חיוביות".

לפידות, יחד עם שלושה מנהלים נוספים של בתי השקעות מובילים - גילעד אלטשולר, מנכ"ל ומבעלי אלטשולר שחם; אילן רביב, מנכ"ל מיטב; ודייב לובצקי, מנכ"ל ומבעלי אי.בי.אי - התכנסו באירוע שיזמה חברת התכנון הפיננסי ארבע עונות (מקבוצת אי.בי.אי), לשיחה שבה התייחסו למצב בשווקים וחלקו תובנות ותחזיות לקראת השנה החדשה. הארבעה מודעים היטב לכך ששנה חלומית כמו 2025 ספק אם תחזור, ועדיין הם אופטימיים ביחס לבאות.

לפידות מוסיף כי בשנתיים האחרונות, "ראינו בשוק ההון קו עולה בזוויות כל־כך נחמדות, שאנשים שופכים עוד כסף (על מניות). לכן עכשיו זה לא הזמן להגדיל את רכיב המניות. אם יהיה תיקון משמעותי, האמיצים צריכים לשקול זאת. יש לנו מזל גדול שדונלד טראמפ נהיה נשיא ארה"ב, וזה משאיר לנו פרק זמן קצר שממנו אני מקווה שנצא בסוף הקדנציה שלו כשאנחנו מחוברים לעולם יותר טוב. זה הסיכון הגאו־אסטרטגי שאני רואה".

תל אביב: "כמו א.ק.ג לא סדיר"

יש לדעתכם עוד מקום לאפסייד בשוק המקומי?

אלטשולר: "יש סקטורים מסוימים שמבטאים צמיחה מאוד חזקה לעתיד, ומיצו את הפוטנציאל. יש כאלה שבמחירים סבירים. להגיד שזה נגמר - לא. בורסות תמיד נוטות להגזים וממשיכות עם תאוצה קדימה, עד שמגיע אירוע - אם זו קורונה, מלחמה וכן הלאה - שמחזיר אותן למקום אחר. הרבה מהעליות במדד ת"א־35 כיום זה מומנטום. המכפילים נהיו לא רלוונטיים ומאוד גבוהים לחברות שלא צומחות במיוחד. אבל זה לא נגמר עד שזה לא נגמר. רמת המחירים בשוק סבירה במבט קדימה, אבל כולם עמוסים בהרבה סחורה ונמצאים במקסימום מניות. אם תקרה תקלה, נרד למטה".

לפידות מציין כי "תמיד כשאתה מרגיש הכי טוב, המשבר יכול לבוא מאחוריך ומכל צדדיך, ואתה לא תדע. כשמסתכלים על קו המגמה בבורסה יש כל הזמן תזזית. זה כמו א.ק.ג לא סדיר. אצלנו אני חושש מזה בשנת בחירות.

אבל אנו חיים בעולם שבו יש סיכונים אינהרנטיים סביבנו. לכן צריכים ללכת 'בעמק הבכא', קרי להיות מאוימים אך גם נחושים. ההתנהגות הכי לא נכונה היא שבהפתעות הגדולות - רצים ומוכרים הכול. ב־2008 אנשים מכרו את כל התיקים עם המניות ושמו את הכסף בעו"ש בבנק (ופספסו את העליות החדות, ח"ש)".

אפסייד בשוק המקומי

בשנה הקרובה איזה מדד מניות יהיה עדיף - ת"א־125, S&P 500 או הנאסד"ק?

אילן רביב: "אני נשאר עם המדדים המקומיים, למרות ה'מוב' הפנטסטי שעשו. השווקים בחו"ל גם עלו, ופה עדיין יש אפסייד מהרחבת הסכמי אברהם שלא מתומחר בשווקים. לכן במיטב נישאר עם הארץ".

אלטשולר: "בטווח הקצר הכול פתוח, בטווח הארוך - מדד נאסד"ק".

דייב לובצקי: "מדד ת"א־125 נמצא בתמחור סביר ביחס לאלטרנטיבות. יש לו מומנטום חזק".

לפידות: "אני נוטה להסכים עם אלטשולר בחשיבה על השנים קדימה. הטכנולוגיה זה התחום שבכלכלה צומח הכי הרבה. לאורך זמן הוא יעשה יותר, אבל הוא יכול גם לספוג תיקונים יותר משמעותיים".

אילו סקטורים בשווקים נראים לכם מעניינים?

אלטשולר: "כל נושא ה'בילדרים' (חברות בנייה למגורים בארה"ב, ח"ש). בגלל הריבית הגבוהה, הדברים שם מדוכאים. יש לא מעט חברות בנייה שם שנסחרות במחירים נמוכים, זאת להבדיל מחברות הבנייה בישראל שנסחרות הרבה מעל ההון העצמי שלהן. בסקטור הזה בוול סטריט אפשר למצוא היום רעיונות מעניינים.

"גם מניות הביוטכנולוגיה, תקופה ארוכה לא היו שם קניות. חברות הפארמה הגדולות צריכות למצוא רעיונות לתרופות חדשות. אפשר למצוא שם רעיונות השקעה מעניינים. אין מציאות בשווקים אחרי שעלו בעשרות אחוזים. יש מלחמת ענק בין הענקיות מי תנצח - גוגל ואנבידיה נעות בתנודתיות, כך שיכולים להיווצר פערים של עשרות אחוזים (במחירי המניות). בתגובות היתר של השוק בחברות מסוימות אפשר למצוא הזדמנויות", מסכם אלטשולר.

עסקאות מטעות בביג טק

האם אתם מזהים בועה במניות ה־AI?

רביב: "לא הייתי משתמש במילה 'בועה', משום שיש פה יכולות אמיתיות. כיום כל אחד מרגיש בעסק שלו, אפילו בענף שלנו (פיננסים) לצד ענפים מאוד מסורתיים, את היכולות שנותנות לך מערכות ה־AI. בעיקר בצד ההתייעלות והגברת הפריון. זה אחד הדרייברים שיסדרו את המכפילים (שלפיהם מתומחרות החברות בשוק, ח"ש). ה־AI יכולה לתרום לגידול ברווח".

רביב גם מוסיף טיפ משלו למשקיעים - לו היה צריך לבחור היכן להשקיע את כספו: "הייתי נשאר עם החברות הגדולות, ה'מיקרוסופטים או הגוגלים'. פחות נוטה לחברות שה־AI הוא כל עולמן, משום שחברות שפועלות רק סביב AI ייפגעו יותר".

לפידות: "בבועת הדוט.קום בשנת 2000, אני זוכר חברה אמריקאית שמזכירה את ויסוצקי הישראלית, ששינתה את שמה לתה.קום, ובאותו יום המניה שלה טסה 60% למעלה. היום חברה שתודיע 'אני AI', לא צפויה לתזוזה במניה. אז בדוט.קום היו סטארט־אפים רבים שפעלו על בסיס ציפיות לא רציונליות. מהלך ה־AI הוא עתיר הון, יש כיום שבע ענקיות (אנבידיה, אפל, גוגל, מיקרוסופט, מטא, אמזון וטסלה "המופלאות", ח"ש) שיכולות להרשות לעצמן גם להפסיד את ההשקעות, אם תהיה ירידה בתחום.

"אלה חברות שיכולות לספוג ירידה בשווי השוק שלהן", מוסיף לפידות, אך מתריע כי "תחזוק מחירי השוק של מניות הטכנולוגיה הפך לאינטרס של התעשייה. הן רוצות לגייס כסף במחירי מניות גבוהים ולכן צריך להיזהר מחברות שמייצרות עסקאות הדדיות. אנחנו רואים מצבים שבהם מישהו אומר: 'לך יש כלב, לי יש שני חתולים; אני קונה את הכלב שלך במיליון דולר, ואתה מוכר לי את שני החתולים שלך בחצי מיליון דולר כל אחד'. אז הכסף הלך וחזר וכלום לא השתנה". לכן לדבריו צריך לשים לב לעסקאות הללו, אשר "הן מטעות את הציבור בצורה שיטתית, ויש אינטרס לשחקנים להמשיך לבצע אותן בתגי מחיר גבוהים, כי אז הם ממשיכים את החגיגה".

אלטשולר: "אנחנו לא יודעים לאן זה הולך. בעשרים השנים האחרונות היו לנו מהפכת האייפון, שכשהיא התחילה אני לא חושב שידענו לקנות מניות אפל ולשבת עליהן ל־20 שנה. ואז פתאום הגיע ה'ענן', אז אמרנו אוקי יש ענן בשמים. מישהו קנה מניות מיקרוסופט אז? מישהו הבין כמה עשרות מיליארדי דולרים יגיעו לאמזון ומיקרוסופט כתוצאה מזה? ככה גם ב־AI, אף אחד לא יודע לאן זה יילך".

ריכוזיות מול "שממה"

בהקשר של דומיננטיות שבע המופלאות במדד S&P 500 (מהוות כ־35% מהמדד), טוען לובצקי מאי.בי.אי כי "המשקל העודף של ענקיות הטכנולוגיה מייצר עיוות מסוים שמשפיע על אטרקטיביות ההשקעה בו. מי שרוצה להשקיע ב־S&P 500 רצוי שיבחן להשקיע במדד משקל־שווה (Equal Weight) שבו כל מניה מקבלת את אותו המשקל, כך שבהשקעה במדד הזה מקבלים פיזור רחב בין החברות בארה"ב. בדרך הזו ניתן לצאת קצת מהשוק המקומי, וגם לקבל חשיפה מטבעית מסוימת בשער סביר של הדולר (כיום מול השקל). אני סבור שהייתי הולך לשם. לא חושב שבאמצעות העולמות הפנסיוניים, אבל כן יותר דרך קרנות נאמנות".

אלטשולר סובר אחרת: "נכון להיות במדד S&P 500 כמו שהוא. היום מדברים על שבע מופלאות אבל לפני שלוש שנים היו שש, משום שאנבידיה לא הייתה בפסגה. ככה שההמצאה הטכנולוגית הגדולה הבאה שתהיה, והיא תגיע, יש סיכוי שתחמיץ אותה (במדד במשקל שווה, ח"ש). אם יש חברה בשווי שוק של 100-200 מיליארד דולר שפתאום הופכת ל־4 טריליון, המדד הרגיל לא יחמיץ את זה, אבל מדד משקל שווה כן. ככלל, בעתיד אולי תהיה פריצת דרך בחלל, במחשוב קוונטי או בביוטכנולוגיה, לכן הייתי הולך לכיוון מדד הנאסד"ק".

האם צריך לשנות את היקף החשיפה לחו"ל בעקבות ביצועי היתר של הבורסה בתל אביב?

אלטשולר: "הסיבות לחשיפה לחו"ל זה עניין של פיזור סיכונים. בחיסכון ארוך־טווח, מעבר לאקוויטי יש רכיב של חוב. אם חלק מהאקוויטי בנוסף לחוב יהיה בישראל, המשקיע יהיה חשוף בשיעור של 80% לישראל. אם הכול טוב - זה נחמד מאוד, אבל במקרה שטועים זה פחות נחמד. דבר נוסף זה לזהות מה הסקטור שינצח בעוד עשר שנים. בעשור האחרון ברור שהטכנולוגיה הוא הענף המנצח הגדול של העולם, ולהערכתי גם בעשר השנים הקרובות הוא ינצח.

"אז אם נהיה בהטיה לתל אביב, השוק המקומי מורכב מחברות גז, נדל"ן מניב, ביטוח ובנקים, שכולם צומחים נחמד אבל לא יכולים לצמוח כמו חברות טכנולוגיה. זה שבשנתיים האחרונות השוק המקומי עלה יותר מהנאסד"ק, זה משום ששכחנו שבעשר השנים הקודמות הנאסד"ק עקף את תל אביב".

אלטשולר הדגיש גם את המחסור בנזילות ברבות מהמניות הנסחרות בשוק המקומי: "לגופים שמנהלים עשרות ומאות מיליארדי שקלים - כל מניות השורה השנייה, במדד ת"א־90, זה 'שממה' מבחינת מחזורים, וגם בעליות קשה לצאת. אם אנחנו רוצים להזרים 20 מיליארד שקל לתל אביב, אי־אפשר לעשות את זה. חוץ ממניות הבנקים, טבע ואלביט, השוק לא סחיר במידה מספקת. בהסתכלות קצרת־טווח, יכול להיות שתל אביב תעשה יותר טוב. אבל אם טעית - זו יכולה להיות טעות קריטית".

פוסט־מלחמה או בחירות

לאיזו גישה אתה מתחבר - בום כלכלי של אחרי המלחמה, או ריסון בשל גידול בהוצאות הממשלה?

אלטשולר: "אני שותף לשתי הגישות. הסיכונים תמיד קיימים, הם מתחת לפני השטח ואין לנו מושג מה יכול לקרות היום או מחר. כמו שלא ידענו על ה־7 באוקטובר, כמו שלא הערכנו שבסוריה הנשיא אסד יחזיק 14 שנה ואז פתאום ייעלם תוך יומיים. הסיכונים קיימים והם לא ילכו מפה. יש מיליוני פלסטינאים בגדה המערבית ובעזה, והעולם לא כל־כך אוהב אותנו".

אלטשולר לא צופה "בום כלכלי בעקבות סיום המלחמה", משום שהוא "נמצא פה כל הזמן. התעשיות הביטחוניות פורחות לנוכח המלחמה, והן יפרחו עוד יותר. הכלכלה צומחת בקצב שתמיד צמחה והמלחמה לא כל־כך עצרה אותה. יש פה סיכונים גדולים ומצד שני גם סיכויים, עם הרחבה אפשרית של הסכמי אברהם. אני לא חושב שצפוי משהו מטאורי, אנחנו לא נקים מחר בבוקר את שדות התעופה של סעודיה".

לובצקי משמר את האופטימיות שלו ביחס לישראל: "את הסיכונים היותר מידיים, כמו תרחיש שבו טילים כוונו ונורו לפה, כבר חווינו. אנחנו שוק מערבי מפותח עם תעשיית הייטק גדולה וגם נתוני דמוגרפיה טובים. כל זה גורם לי להמליץ להשקיע בישראל".

רביב ממיטב: "קשה מאוד לחזות את הסיכון הגאו־פוליטי בשכונה שלנו. בשנתיים האחרונות אין ספק שהכלכלה והשווקים בארץ הראו עמידות, שגם את עוצמתה אי־אפשר היה לצפות. הזרים קוראים לזה עמידות (resilience). ראינו אותה מעבר למניות גם במטבע ובאג"ח. אני פחות חושש מהגאו־פוליטיקה במבט קדימה, מבחינת ההשפעה על השווקים. אם מדברים על שנה קדימה, זו תהיה שנת בחירות וכולם מבינים זאת. זה כן יכול להשפיע על השווקים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.